Advertorial

Advertorial

Anleihefonds: versteckte Risiken, schlechte Performance und bei Weitem keine reine Zinsstrategie

-

Payoff Publisher

von Lucas Preindl und Daniel Schubert, Global Interest Rate Competence Centre Bank Julius Bär

Haben Sie sich schon einmal darüber gewundert, dass Ihre Anleihefonds kaum Rendite abwerfen und zu stark unter Verwerfungen im Kapitalmarkt leiden? Häufig resultieren diese Enttäuschungen aus hohen Kommissionen von über 1% für aktiv verwaltete Fonds und aus versteckten Fonds-Risiken. Ziel dieses Artikels ist es daher, Investoren über die verschiedenen Risikofaktoren in Anleihefonds aufzuklären und aufzuzeigen, was eine reine Zinsstrategie ist und wie diese Sie sicher durch turbulente Marktzeiten bringen kann. Auf diese Weise trägt Ihre Investition in Festverzinsliche tatsächlich zur Portfoliodiversifikation bei. Traditionelle Anleihefonds enthalten zumeist durch das Halten von Unternehmensanleihen neben Zinsrisiken auch Kreditausfallrisiken und das Risiko fluktuierender Kreditprämien. Weiter gehen viele Anleihefonds Currency-Carry-Trades (CC-Trades) und damit versteckte Währungsrisiken ein. Auch Liquiditätsrisiken im Anleihemarkt spielen eine signifikante Rolle. Mit Ausnahme der Zinsduration werden diese Risikofaktoren häufig nicht klar kommuniziert und stellen damit versteckte Risiken dar. Im folgenden Abschnitt werden die Risikofaktoren von Anleihefonds offengelegt und die historische Dynamik wird analysiert.

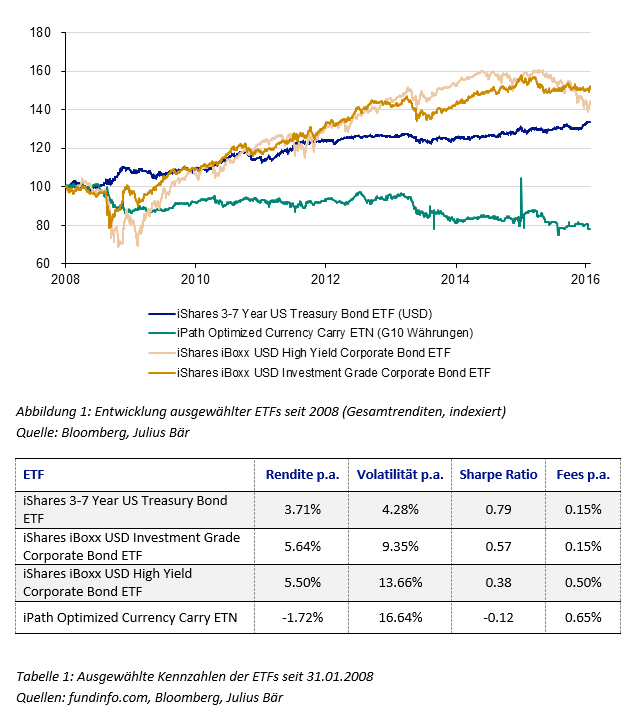

Abbildung 1 zeigt die unterschiedliche Wertentwicklung verschiedener Zins-, Kredit- und Währungsstrategien. Während ein ausschliesslich in US Staatsanleihen investierter ETF (Duration ca. 4.5 Jahre), welcher die reine Zinsstrategie repräsentiert, seit Anfang 2008 eine stabile Wertentwicklung und -steigerung verzeichnen konnte, schwankten die Werte der anderen ETFs stark. Dies gilt insbesondere auch für den Zeitraum der Finanzkrise im 3. und 4. Quartal 2008.

Unterschiedliche Risikokomponenten

Zinsrisiken sind dabei in allen aufgeführten Strategien enthalten – die unterschiedliche Entwicklung resultiert aus verschiedenen Risikoklassen. CC-Trade Strategien gehen Long-Positionen in Hochzinswährungen finanziert durch Short-Positionen in Währungen mit niedrigeren Zinsen ein und setzen sich so beträchtlichen Währungsrisiken aus. Dabei können aufgelaufene Zinsen aus diesen Strategien durch starke Währungskursschwankungen innert Sekunden verloren gehen. Aus diesem Grund weist die Strategie hohe Volatilität auf. Demgegenüber beinhalten Investments in Unternehmensanleihen spezifische Kreditrisiken. Dies gilt sowohl für Investment Grade (gute Kreditqualität) als auch für High Yield (schlechte Kreditqualität) Anleihen. Kreditprämien schwanken dabei stark über die Zeit und weiten sich insbesondere in Krisenzeiten aus. Dabei kann die Preiskorrelation von Unternehmensanleihen zu Aktien stark ansteigen und so im Portfolio den Diversifikationseffekt von direkten Anleihepositionen oder indirekten Positionen durch Anleihefonds mindern. Dies ist in der Regel bei High Yield Anleihen stärker der Fall als bei Investment Grade Anleihen. Daher verwundert die signifikant höhere Volatilität der High Yield Anlageklasse im Vergleich zu Investment Grade Anlagen wenig.

Zusätzlich zu Kredit- und Währungsrisiken stellen auch Liquiditätsrisiken im Anleihemarkt für Investoren ein relevantes Kriterium dar. Die Liquiditätssituation hat sich in den letzten Jahren deutlich verschlechtert. Gestiegene regulatorische Anforderungen haben Banken, welche zuvor Liquidität sichergestellt haben, zur deutlichen Schrumpfung des Risikobuches veranlasst. Dies trifft insbesondere auf Unternehmensanleihen zu, während Staatsanleihen durch geringere Eigenkapitalanforderungen weniger betroffen sind und überdies im grossen Stil von Zentralbanken gekauft werden. Das Problem wird durch die gewachsene Bereitschaft der Investoren verstärkt, aufgrund der niedrigen Zinsen in riskantere und damit illiquidere Anleihen zu investieren. Im Ergebnis kann mangelnde Liquidität dazu führen, dass Fondsverwalter Anleihen im Bedarfsfall wie zum Beispiel in Krisensituationen gar nicht oder nur mit grossem Abschlag abstossen können. Ferner sind auch viele Fonds selbst nur bedingt liquide. So führt fehlender oder mangelhafter Sekundärhandel mit geringen umgesetzten Volumen zu grossen Geld-Brief-Spannen. Gleichzeitig sind die tatsächlich zu den aufgerufenen Preisen handelbaren Volumen aufgrund fehlender Markttiefe häufig sehr klein.

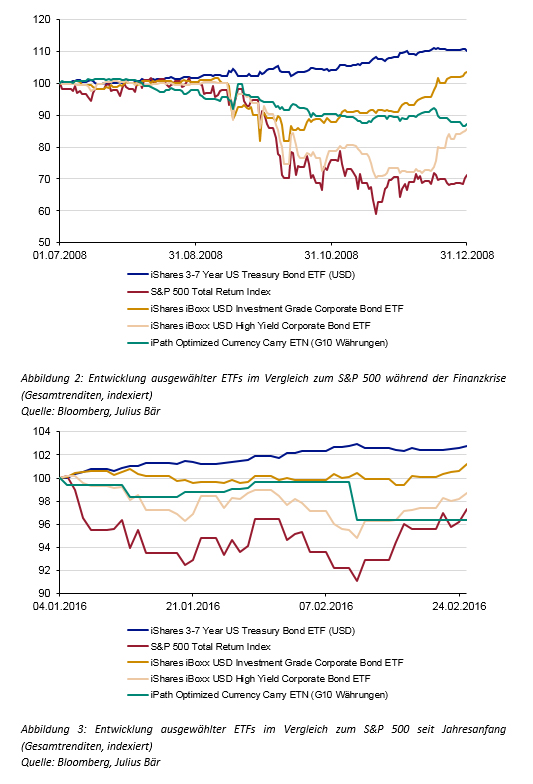

Die reine Zinsstrategie bietet echte Portfoliodiversifikation für breitflächige Marktkorrekturen

Eine negative Entwicklung am Aktienmarkt geht in der Regel mit fallenden Zinsen und entsprechend steigenden Anleihepreisen einher. Allerdings weiten sich in Zeiten negativer Aktienperformance häufig auch Kreditprämien aus und drücken so gleichzeitig auf die Anleihepreise. Dieser zweite Effekt tritt bei reinen Zinsstrategien (OIS Zinsswaps, Staatsanleihen mit guter Kreditqualität z. B. USA) nicht auf, da diese bei Investoren als ausfallsicher gelten und somit das Kreditrisiko in Marktturbulenzen effektiv nicht als solches betrachtet wird. Die negative Korrelation aus Aktien und reinen Zinsstrategien erweist sich im Krisenfall als nahezu einziger Hedge gegen Verluste und somit als effektive Portfoliodiversifikation. Diese Beobachtung gilt insbesondere für die Zeit der Finanzkrise (Abbildung 2), aber auch für die grossflächigen Marktkorrekturen im bisherigen Verlauf von 2016 (Abbildung 3). Es wird deutlich, dass traditionelle Anleihefonds weit mehr Risiken beinhalten als ausschliesslich den Risikofaktor „Zins“. Investoren, welche bewusst Kredit- oder Währungsrisiken eingehen möchten, fahren allerdings häufig mit reinen Kreditderivaten und FX-Geschäften besser. Es empfiehlt sich generell, die verschiedenen Risikofaktoren einzeln zu betrachten und durch entsprechende spezifische Instrumente zu steuern. Wie kann folglich eine reine Zinsstrategie aussehen?

Aufbau einer reinen Zinsstrategie: Der „Carry-und-Roll-Down“-Ansatz

Grundsätzlich ist eine Anlage in ein festverzinsliches Papier profitabel, wenn die eingepreisten Zinsen zum Zeitpunkt des Kaufes während der Laufzeit gleich bleiben oder sinken. Realisieren sich die Zinsen exakt wie beim Kauf eingepreist, ist die Investition ein Nullsummenspiel.

„Carry-und-Roll-Down“-Strategien orientieren sich an Level und Steilheit der Kurve. Zunächst gilt es, die Effekte „Carry“ und „Roll-Down“ voneinander abzugrenzen:

- „Carry“ bezeichnet die Differenz, die der Investor aus der Anleihe erhält und dem variablen Zinssatz am Markt, womit der Investor sich theoretisch finanziert. Ist die Zinskurve steil, so erhält der Investor aus einer 5-jährigen US Staatsanleihe z.B. 1.34% p.a. und finanziert diese Anlage theoretisch mit dem aktuellen variablen Satz von 0.65% p.a. für das erste Jahr. Dadurch erhält der Investor im ersten Jahr einen positiven Carry von 69 Basispunkten.

- „Roll-Down“ bezeichnet die Differenz aus aktuellem Zins für einen bestimmten Zeitraum (z. B. 5 Jahre) und aktuellem Zins für eine um 1 Jahr geringere Laufzeit (4 Jahre). Ist die Zinskurve in einem Jahr exakt die gleiche wie heute, erzielt der Investor einen Kursgewinn auf einer 5-Jahres-Anleihe, da der festgeschriebene 5-Jahres-Satz für eine dann noch 4 Jahre laufende Anleihe über dem dann gültigen 4-Jahres-Satz liegt.

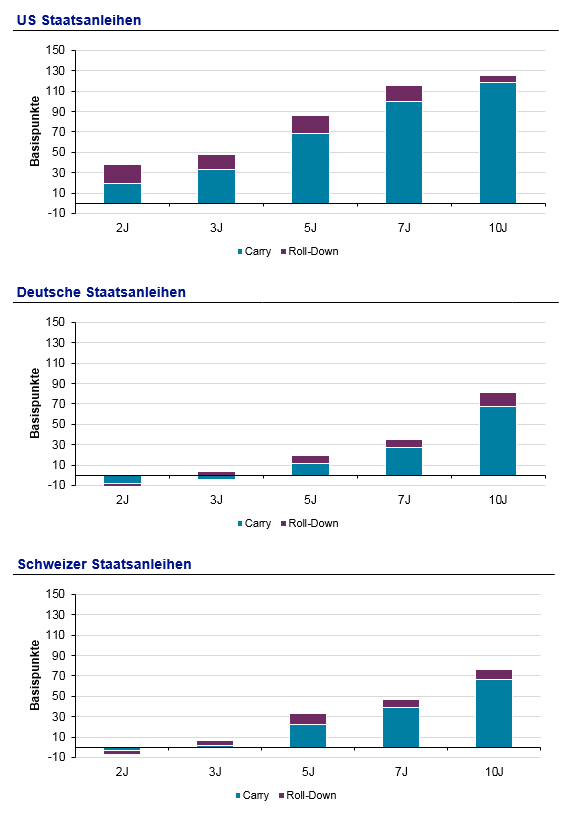

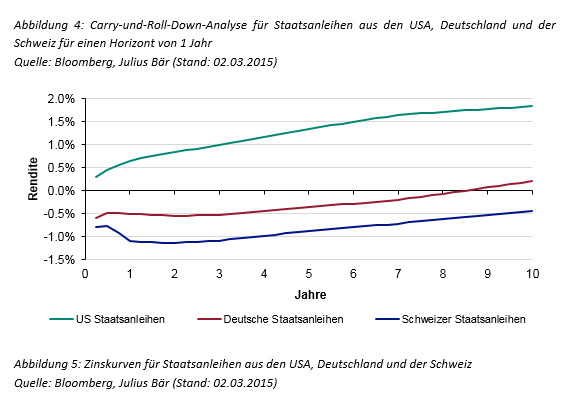

Abbildung 4 zeigt, dass Investments in 10-Jahres-Anleihen den höchsten Carry-und-Roll-Down bieten. Als Investor sollte neben dem absoluten Carry-und-Roll-Down jedoch auch die Zielduration festgelegt werden. Hat der Investor z. B. eine Zielduration von ca. 10 Jahren, so kann er entweder 1 Million USD in 10-Jahres-Anleihen investieren oder 2 Millionen USD in 5-Jahres-Anleihen. Strategie A impliziert im ersten Jahr einen Carry-und-Roll-Down von 125 Basispunkten, während die profitablere Strategie B zu 2 * 86 = 172 Basispunkten führt. Die gleichen Investitionsüberlegungen führen bei deutschen Staatsanleihen zum gegenteiligen Ergebnis. Dies kann mit der Form der jeweiligen Zinskurven begründet werden: Die Steilheit der Zinskurve für US Staatsanleihen ist am vorderen Ende am grössten, während dies für deutsche Staatsanleihen am hinteren Ende der Fall ist (vergleiche Abbildung 5).

Ein weiteres Argument für Carry-und-Roll-Down: Das Phänomen des „Forward Bias“

In den letzten 20 Jahren lagen die realisierten Zinsen deutlich unterhalb ihrer implizierten Forwards. Abbildung 6 zeigt dies beispielhaft für den 1-Jahres-USD-Swapsatz, welcher in diesem Zeitraum im Durchschnitt um 0.78% unter den 1 Jahr zuvor gehandelten Forwards für 1 Jahr lag. Ähnliche Beobachtungen lassen sich auch für weitere Zinssätze anstellen. Dieses Phänomen konnten wir auch in jüngerer Vergangenheit am Markt beobachten: Die US-Zinsanstiege waren entweder weitaus geringer als vom Markt eingepreist oder entfielen sogar komplett. Die tatsächlich eingetretenen Zinsen fielen dabei in den letzten knapp drei Jahren um durchschnittlich 0.82% niedriger aus als die aus den Fed Funds Futures abgeleiteten erwarteten Sätze. Reine Zinsstrategien lassen sich, wie oben gezeigt, durch den Kauf von Staatsanleihen mit guter Kreditwürdigkeit oder OIS Zinsswaps umsetzen. Auch Carry-und-Roll-Down-Strategien lassen sich so durch die Wahl geeigneter Währungen und Laufzeiten realisieren. Alternativ dazu bieten sich passende Zertifikate an, welche die für Retailkunden erforderliche minimale Investition in Anleihen oder Swaps reduzieren. Die Bank Julius Bär hat dazu das “JB Certificate on a USD Short- to Mid-Term Fed Funds Rate Basket” (ISIN: CH0263889369) emittiert, wodurch Investoren mit USD OIS Zinsswaps sowohl vom Carry-und-Roll-Down als auch vom Forward Bias profitieren können. Das Zertifikat hat sich mit einer Rendite von 1.70% im bisherigen Jahresverlauf als Portfoliodiversifikation zur negativen Rendite des MSCI World von -4.49% bewährt.

In Zertifikate-Form investierbar

Das Zertifikat «JB Certificate on a USD Short- to Mid-Term Fed Funds Rate Basket» besteht aus USD OIS Receiver Swaps. Investoren erhalten für die Receiver Swaps den jeweiligen OIS-Swapsatz und zahlen im Gegenzug die variablen Fed Funds Effective Rates (USD-Overnight-Sätze). Das Zertifikat hat eine konstante Duration von 2-2.5 Jahren, auslaufende OIS Receiver Swaps werden reinvestiert. Investoren können so vom Carry-und-Roll-Down sowie vom Forward Bias direkt profitieren. Bei stärker als erwartet steigenden Zinsen erleiden Investoren Opportunitätsverluste. Währungs- und Kreditrisiken sind im Produkt, mit Ausnahme des Emittentenrisikos der Bank Julius Bär, nicht enthalten. Weiterhin ermöglicht das Zertifikat Retailkunden den Zugang zum Swapmarkt ohne hohe Nominal- und Margin-Anforderungen.