Focus

Focus

Comeback der Industriemetalle

-

Dieter Haas

Seit rund einem Jahr offenbart der Rohstoffsektor Anzeichen der Stärke. Wir zeigen, dass Industriemetalle eine valable Alternative sind und wie sich Anleger erfolgreich positionieren können.

Rohstoffe erfreuten die Anleger im neuen Jahrtausend bis zur Finanzkrise 2008 mit erklecklichen Gewinnen. Seither ging es rapide abwärts. Das Hauptaugenmerk verlagerte sich vollständig auf den Aktienmarkt. Dank der steten Liquiditätszufuhr der Notenbanken eilen die Börsen von Hoch zu Hoch. Inzwischen scheint man sich dem Ende der Fahnenstange zu nähern. Die Bewertungen notieren inzwischen vielerorts im Bereich historischer Rekorde. Wie hoch die Diskrepanz zu anderen Anlageklassen geworden ist, lässt sich am Verhältnis des Rohstoffindex S&P GSCI zum USAktienmarkt (S&P 500) ablesen. Es liegt derzeit auf dem tiefsten Niveau der letzten knapp 50 Jahre. Für Querdenker sind das mögliche Anzeichen für eine baldige Trendumkehr, zumal im Falle eines stärkeren Rückschlags an den Börsen die Währungshüter wohl erneut ihre Geldschleusen öffnen werden. Sie wollen mit aller Macht ein Abgleiten in die Deflation verhindern. Sofern dieses geschilderte Szenarium tatsächlich eintreten sollte, würde die noch junge Hausse bei den Rohstoffen im Allgemeinen und den Industriemetallen im Speziellen erheblich an Fahrt gewinnen und den derzeit zahlreichen Skeptikern den Wind aus den Segeln nehmen.

Erste Hoffnungsschimmer

Bereits heute zeigen sich positive Tendenzen ab, vorab bei den Industriemetallen. Diese haben sich seit der Wahl Donald Trumps im vergangenen November fast durchs Band verteuert. Edelmetalle, die den Industriemetallen häufig leicht hinterherlaufen, konnten ihre Kursniveaus gut behaupten oder nähern sich wie im Falle von Palladium mit grossen Schritten bereits ihren AllzeitHöchstständen. Im Energiesektor wurde der Angebotsüberhang inzwischen weitgehend abgebaut, was dazu geführt hat, dass sich die Preise einigermassen stabilisieren konnten. Einzig die Agrarrohstoffe stecken nach wie vor in einer Bodenbildungsphase.

«Das Verhältnis des Rohstoffindex S&P GSCI zum US-Aktienmarkt (S&P 500) liegt derzeit auf dem tiefsten Niveau der letzten knapp 50 Jahre.»

Auf leisen Sohlen

Ein Blick auf die Performance der Industriemetalle seit Ende September 2016 fördert Erstaunliches zu Tage. Der kräftige Preisauftrieb überraschte insofern als die Konjunkturentwicklung in den westlichen Industriestaaten zwar positiv war, aber keine übertriebenen Ausmasse aufwies. Alle wichtigen Vertreter (Kupfer, Aluminium und Eisenerz) verzeichneten zweistellige Avancen in der Handelswährung USDollar. Einzelne Nischenmetalle wie etwa Kobalt haben sich innert Jahresbasis kursmässig mehr als verdoppelt. Das Metall profitierte von der Euphorie um die Elektroautos, da gemäss dem Cobalt Development Institute etwa 42% der Nachfrage auf die Verwendung in Batterietechnologien abzielen. Kobalt wird im übrigen fast ausschliesslich (94%) als Nebenprodukt von Nickel und Kupfer produziert. Macquarie Research rechnet beim Nischenprodukt mit Angebotsdefiziten bis 2020.

Stagnierendes Angebot und steigende Nachfrage

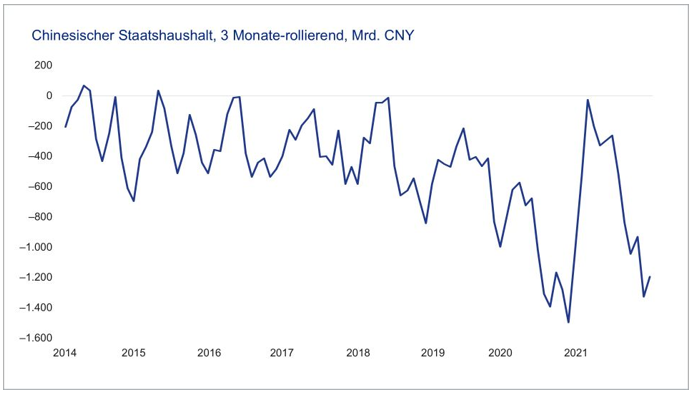

Dank der steten Zunahme der globalen Nachfrage konnten die im Anschluss an die Finanzkrise entstandenen Überkapazitäten mittlerweile grösstenteils abgebaut werden, wie die Grafiken 4 und 5 für Aluminium und Zink zeigen. Da die Minenproduzenten wegen der gesunkenen Preise in den vergangenen Jahren ihre Investitionsvorhaben teils massiv kürzten, wird sich das Angebot bis auf Weiteres bei den meisten Industriemetallen nur geringfügig verändern. Die Nachfrage dürfte hingegen zunehmen, was zu einer Verschärfung der bestehenden Knappheit führen und den Preisauftrieb beschleunigen wird.

Infrastruktur treibt Metallpreise

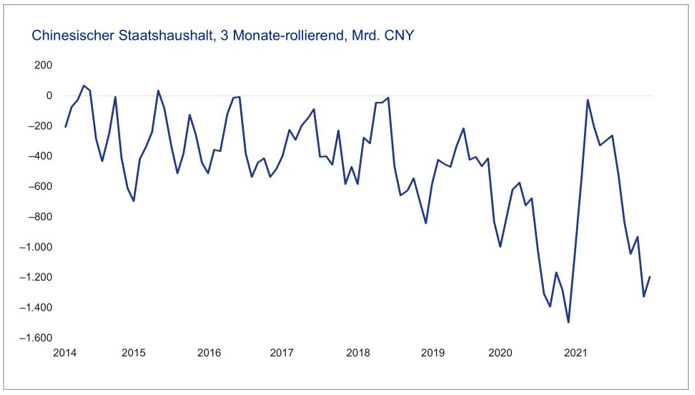

Besonders der starke Kursanstieg von Kupfer, dem Gold der Armen, verblüfft, da das Industriemetall in den vergangenen Jahrzehnten eine Reputation als Leading Indikator der globalen Wirtschaftsaktivität aufgebaut hat. In Anbetracht der bislang eher moderaten Wachstumsperspektiven wird der Hausse von etlichen Experten mit gehöriger Skepsis begegnet. Eine Erholung ist allerdings immer mit Unsicherheit verbunden. Nicht von ungefähr sind Anstiege vor einer «Wall of Worry» (Wand der Sorgen), wenn Investoren der Sache nicht ganz trauen, ein häufig zu beobachtendes Phänomen. Zudem gibt es sehr wohl Gründe, die für eine Fortsetzung der Aufwärtsbewegung sprechen. So hat sich das Wachstum in vielen Schwellenländern, allen voran China, in den vergangenen Monaten leicht beschleunigt. Deren vorlaufende Indikatoren weisen eine hohe Parallelität zu den Rohstoffpreisen auf. Des Weiteren scheint die Phase der Leitzinserhöhungen in den USA ein baldiges Ende zu finden. Die langfristigen Zinsen zeigen nach der ersten Euphorie im Anschluss an den Wahlsieg Donald Trumps seit Mitte März eine sich zuletzt beschleunigende, abröckelnde Tendenz. Bereits seit Jahresbeginn schwächelt zudem der USDollar, die Handelswährung fast aller Rohstoffe. Last but not least weisen etliche Metalle inzwischen Angebotsdefizite auf. Selbst wenn sich das globale Wachstum temporär etwas abschwächen sollte, scheint die Gefahr heftiger Preisrückgänge bei den historisch tief bewerteten Rohstoffen vergleichsweise gering. Falls es tatsächlich zu einem kräftigeren Rückschlag an den Börsen kommen sollte, würden sie in Antizipation der erwarteten Reaktion der Notenbanken wohl sehr rasch ihre aktuelle Hausse fortsetzen. Allein der notwendige Ausbau der Infrastruktur beispielsweise in China und Indien zur Aufrechterhaltung der geplanten Zuwachsraten dürfte in den kommenden Jahren für eine stetig steigende Nachfrage nach Industriemetallen ausreichen: Sie können kein Haus ohne Kupfer und Zink bauen und sie können kein Auto ohne Aluminium herstellen.

«Die Tracker-Zertifikate INDUR und CIMCIU bilden den Bereich der Industriemetalle sehr gut ab.»

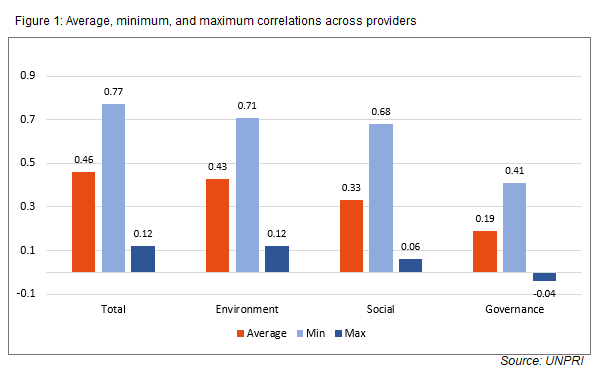

Rohstoff-Futures vs. Rohstoffaktien Während Edelmetallaktien bei einer Höherbewertung von Gold und Silber in der Regel überdurchschnittlich reagieren, zeigen breit diversifizierte Indizes wie der MSCI World Materials keine derartigen Bewegungen im Vergleich zum UBS CMCI Composite oder dem UBS CMCI Industriemetalle. Dasselbe Bild ergibt ein Vergleich des 18 Blue Chips umfassenden Peers Index von Bloomberg mit dem UBS CMCI Industriemetalle. Der direkte Weg über diversifizierte Industriemetallindizes bringt somit im Allgemeinen eine ebenso hohe Performance wie derjenige über einen Aktienkorb der führenden Minenwerte.

Skeptische Analysten

Die Erwartungen der professionellen Auguren für die wichtigsten Produzenten von Industriemetallen sind momentan nicht gerade überschäumend. Für den gleichgewichteten Global Large Base Metals Competitive Peer Group Index wird in den kommenden zwölf Monaten grosso modo eine Seitwärtsbewegung prognostiziert, obwohl die aktuelle Bewertung im Vergleich mit derjenigen des Gesamtmarktes eher tief ist und etliche Blue Chips seit Jahresanfang in Lokalwährung mit deutlich zweistelligen Avancen glänzten. Am meisten trauen die Finanzanalytiker derzeit den Titeln der kanadischen Cameco (Uran), der russischen Norilsk Nickel (Nickel, Palladium) und der brasilianischen Vale (Eisenerz u.a.) zu, während sie bei den Aktien der beiden Kupferproduzenten Antofagasta (Chile) und KAZ Minerals (Kasachstan) mit zweistelligen Kursrückgängen rechnen. Die negative Haltung gegenüber Antofagasta und KAZ Minerals scheint mit Blick auf die Kursentwicklung der letzten Monate übertrieben pessimistisch zu sein.

Empfehlenswerte Produkte auf Industriemetalle

Für Anleger mit einem glücklichen Händchen bieten EinzelInvestments in Aktien mit Fokus auf Industriemetalle oder Engagements in MetallFutures die höchsten Gewinnchancen. Aus Risikoüberlegungen ist ein solches Vorgehen weniger ratsam. Unsere Empfehlungen decken daher bewusst ein breites Sortiment an Industriemetallen oder industriemetallgelinkten Aktien ab. Sehr gut abgebildet wird der Bereich der Industriemetalle durch die Tracker Zertifikate INDUR und CIMCIU (CIMCI). Das von der ZKB lancierte TrackerZertifikat INDUR basiert auf einem von der Bank eigens entwickelten rolloptimierten Sektorindex. Die fünf Industriemetalle Kupfer, Aluminium, Nickel, Zink und Blei fliessen dabei gleichgewichtet in den Index ein. Durch ein jeweils am neunten Bankwerktag durchgeführtes monatliches Rebalancing der Gewichte und der Rolloptimierung werden zwischenzeitlich auftretende Verschiebungen wieder auf das Startgewicht justiert. Das jährliche TER von 0.45% stellt kein allzu hohes Hindernis für die künftige Performance dar.

«Alle wichtigen Industrie-metalle verzeichneten seit Ende September 2016 zweistellige Avancen in der Handelswährung US Dollar.»

Im Unterschied zu INDUR ist das TrackerZertifikat CIMCIU auf monatlicher Basis CHF währungsgesichert und basiert auf dem UBS Bloomberg CMCI Industrial Metals Index. Dieser reflektiert die wirtschaftliche Signifikanz und Marktliquidität der Rohstoffe im Industriemetallsektor unter Anwendung der CMCI Gewichtungsmethodik. Deren damit verbundene Diversifikation über die gesamte FuturesKurve führt zu einer geringeren Volatilität gegenüber klassischen IndexKonzepten. Die Gewichtungen werden halbjährlich geprüft und der Index wird monatlich rebalanciert. Per August 2017 lag dem Basket die folgende Verteilung zugrunde: LME Kupfer 31.09%, LME Aluminium 24.55%, hochwertiges Kupfer 14.52%, LME Zinc 11.94%, LME Nickel 10.24% und LME Blei 5.66%. Die durchschnittliche Fristigkeit lag bei 0.66 Jahre. Mit einer jährlichen Verwaltungsgebühr von 0.49% liegen die Kosten trotz der Währungsabsicherung nur wenig höher als bei INDUR.

Unser Favorit auf Rohstoffaktien

Im Gegensatz zu breit diversifizierten Angeboten auf Industriemetalle sind ETPs auf Metallaktien Mangelware. Eine löbliche Ausnahme bildet der seit dem 6. Mai 2016 an der SIX Swiss Exchange kotierte ETF WMAT von State Street. Er bildet den MSCI World Materials Index ab. In diesem sind auf Industriemetalle fokussierte Unternehmen eine gewichtige Teilmenge. Mitte September umfasste der Basiswert 132 Titel. Ende August lag das durchschnittliche Kurs/GewinnVerhältnis für das laufende Jahr bei 16.5, das durchschnittliche Kurs/BuchVerhältnis bei 2.16 und die Dividendenrendite des Index bei 2.12%. Für die Verwaltung des ETFs verrechnet der Emittent eine jährlich Gebühr von 0.30%.