Es ist Zeit für Positive Impact Finanzierungen

-

Natacha Guerdat, Managing Director

Positive Impact Finanzierungen zielen darauf ab, privates Investitionskapital neben öffentlichen Mitteln und Philanthropie einzusetzen, um die dringendsten globalen Herausforderungen anzugehen.

Mehr denn je ermöglicht der Einbezug von Positiv Impact in Investitionsentscheidungen einen konstruktiven Beitrag zur Entwicklung einer gerechten Gesellschaft und eines lebenswerten Planeten. Die nachhaltigen Entwicklungsziele (Sustainable Development Goals, SDGs), die als politische Agenda der UNO Mitgliedsstaaten definiert wurden, werden allmählich von Unternehmen als Referenzrahmen zur Steuerung und Priorisierung ihrer Strategien für nachhaltige Entwicklung genutzt. Tatsächlich bieten sich viele Investitionsmöglichkeiten: Konservative Prognosen schätzen das Marktpotential im Zusammenhang mit den SDGs bis 2030 auf 12 Billionen US-Dollar. Mit Anlagen in die Unternehmen, die zur Erreichung der SDGs beitragen, erhöhen Investoren ihr Engagement in wachsenden Firmen mit attraktiven wirtschaftlichen Perspektiven.

Asteria Investment Managers ist eine Tochtergesellschaft der REYL-Gruppe und wurde im Oktober 2019 gegründet. Das Unternehmen widmet sich ausschliesslich den sozialen und ökologischen Auswirkungen. Asteria will die Mobilisierung von Kapital beschleunigen, um einen Übergang zu einer nachhaltigen Gesellschaft zu erreichen.

ESG und Impact: «same, same, but different»

Die Finanzakteure bieten mittlerweile eine diversifizierte Produktpalette an, die Umwelt-, Sozial- und Governance-Faktoren (ESG) bei der Auswahl der Basiswerte einbezieht. Ausgehend von Sektor abhängigen Bewertungen, variiert das Ausmass der Verpflichtungen allerdings meist stark von Produkt zu Produkt und beinhaltet keine Impact-Ziele.

Mit Impact Investing werden Anlagen mit der Absicht getätigt, sowohl positive und messbare soziale und ökologische Auswirkungen als auch einen finanziellen Ertrag zu erzielen. Ein wesentliches Merkmal ist neben der Absichtserklärung die Verpflichtung des Anlegers, die soziale und ökologische Performance und den Fortschritt der zugrunde liegenden Anlagen zu messen und darüber zu berichten.

Die Verbreitung von Abkürzungen im Markt für nachhaltige Anlagen hat bei nicht Eingeweihten für einige Verwirrung gesorgt. Ob es sich um Anlageklassen, um ESG-Integrationsstrategien oder um verantwortliche, thematische oder Impact-Produkte handelt: Viele Investoren verlieren die Orientierung und verurteilen die Bemühungen als eine Form von «Greenwashing». Das resultiert in einem manchmal berechtigten Misstrauen gegenüber der tatsächlichen Wirkung des Einbezugs von Fragen der nachhaltigen Entwicklung bei Investitionsentscheidungen.

Tatsächlich gibt es derzeit keine übereinstimmenden Regeln, mit denen man das richtige Produkt zuverlässig aufgrund seiner Bezeichnung auswählen könnte. Die Beweislast liegt beim Investor oder seinem Vertreter.

Ein Teil der Antwort wird wahrscheinlich regulatorischer Natur sein. Die Europäische Union arbeitet seit mehr als zwei Jahren an der Entwicklung einer gemeinsamen Taxonomie und schlägt nun einen Referenzrahmen vor, der voraussichtlich 2022 in Kraft treten wird. Dieser Referenzrahmen schlägt eine Liste von sechs Wirtschaftstätigkeiten vor, die einen wesentlichen Beitrag zu Umweltfragen leisten. Dies sind die Abschwächung der und Anpassung an die globale Erwärmung, die nachhaltige Nutzung von Wasser und Meeresressourcen, die Kreislaufwirtschaft, die Vermeidung von Umweltverschmutzung und der Schutz der Biodiversität. Diese Klassifizierung deckt nur einen Teil des Anlageuniversums ab, da sie nur das «E» von ESG betrifft.

Schliessung der Finanzierungslücke

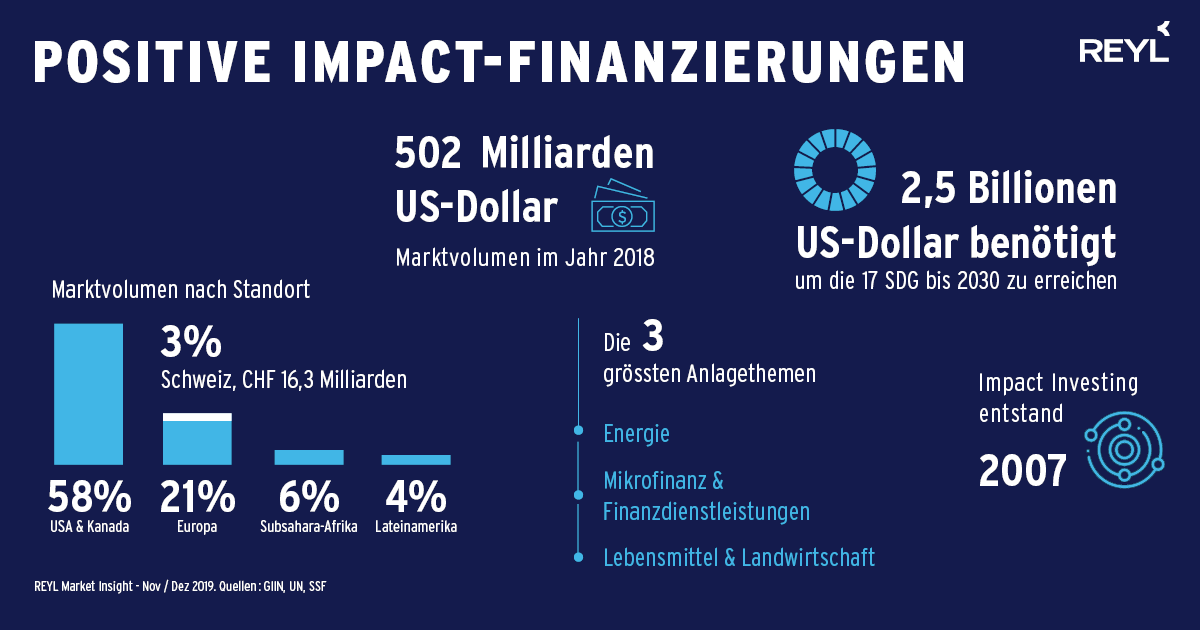

Der Kapitalbedarf zur Erreichung der SDGs ist enorm: Einige Schätzungen gehen von einem Investitionsbedarf von 2,5 Trillionen US-Dollar pro Jahr aus. Im Frühjahr 2019 schätzte das Global Impact Investing Network (GIIN) jedoch das aktuelle Volumen des globalen Marktes für Impact Investment auf rund 500 Milliarden US-Dollar, wobei 60 Prozent der Vermögenswerte aus den USA stammen.

Obwohl die Definition nicht restriktiv sein soll, wird Impact-Investment oft auf illiquide Anlageklassen wie Mikrofinanz, Private Verschuldungen oder Risikokapital beschränkt.

Als spezialisierte Vermögensverwaltungsgesellschaft ist es das Ziel von Asteria, diese Lücke zu schliessen und ein Angebot anzubieten, das sowohl liquide als auch illiquide Anlageklassen abdeckt. Wir halten es für unerlässlich, bei der Finanzierung innovativer und wirkungsvoller Lösungen und Dienstleistungen den Faktor von Skaleneffekten zu integrieren. Darüber hinaus kommen wir nicht umhin, Veränderungsprozesse in bestehenden Unternehmen zu unterstützen, bei denen eine Entwicklung des Wirtschaftsmodells und der betrieblichen Praktiken hin zu mehr Nachhaltigkeit notwendig ist.