Focus

Focus

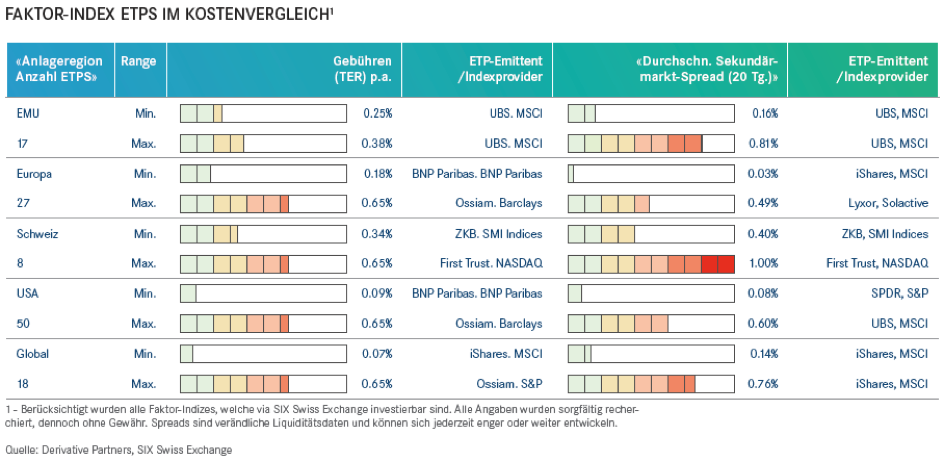

FAKTOR-ETFS: EXOTEN UNTER DER LUPE

-

Martin Raab

Das Angebot an Faktor-Indizes und entsprechenden ETFs wächst stetig. Ein guter Zeitpunkt, um ausgewählte Einzel-Faktoren und deren Wertentwicklung – auch im Licht der Kursturbulenzen im Februar und März – zu beleuchten. Die Performance-Divergenzen sind teils erheblich, aktives Produkt-Research bleibt unerlässlich.

Die Finanzwelt ist stets auf der Suche nach neuen, alternativen Renditequellen. Das ist in manchen Fällen mehr Kunst als Wissenschaft. So wurde vor exakt 24 Jahren, im Mai 1994, der Startschuss für den Asset Manager Long-Term Capital Management (LTCM) gegeben. Die Gründerv.ter John Meriwether, Star Trader bei Salomon Brothers, und die Nobelpreisträger Robert Merton und Myron Scholes schufen mit ihrer neudefinierten «Risk Arbitrage Strategie» eine damals hocherfolgreiche Renditequelle. Man versprach saftige Renditen bei minimaler Volatilität. Und tatsächlich: LTCM generierte 20% annualisierte Performance im Jahr 1994, während der S&P 500 Index gerade mal 1.3% p.a. im selben Zeitraum schaffte. Die Anlegergelder flogen daraufhin geradezu auf LTCM. Vier Jahre später schrieb man Wirtschaftsgeschichte der anderen Art: Die zigfach gehebelte Strategie kollabierte in kürzester Zeit und vernichtete letztlich Anlegergelder im Wert von rund USD 4.8 Milliarden. Ironie der Geschichte: Ein Margin Call von Bear Stearns, neun Jahre später Synoym für den Ausbruch der globalen Finanzkrise, löste den Kollaps von LTCM aus.

Isolierte Renditequellen fürs Portfolio

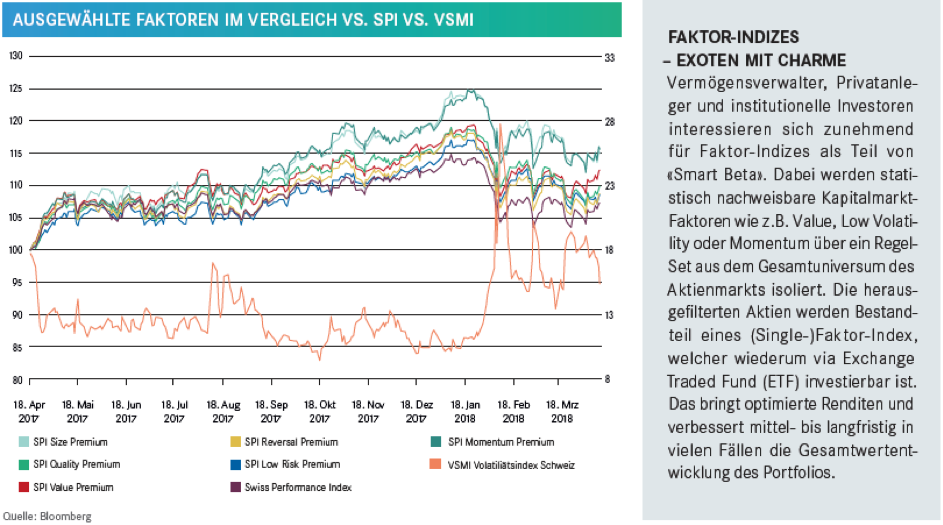

Neuartig, zunehmend begehrt und als alternative Renditequellen vermarktet, aber glücklicherweise ohne verrückte Hedge-Fonds-Allüren vom Kaliber LTCM, erobern Faktor-Indizes zunehmend die Aufmerksamkeit vieler Investoren. Dabei werden – vereinfacht gesagt – statistisch nachweisbare Kapitalmarkt-Faktoren wie z.B. Value, Low Volatility oder Momentum über ein Regel-Set aus dem Gesamtuniversum des Aktienmarkts isoliert. Die herausgefilterten Aktien werden Bestandteil eines (Single-)Faktor-Index, welcher wiederum via Exchange Traded Fund (ETF) investierbar ist. Ein bekanntes Synonym für Faktor- Indizes ist Smart Beta oder Alternative Beta. Zusätzlich gibt es auch Multi-Faktor-Indizes, welche letztlich eine Art Gemischtwarenladen von Einzelfaktoren darstellen. Diese werden wir in den nächsten Ausgaben dezidiert beleuchten. Jüngst gab es für alle Arten von Faktor-Indizes eine handfeste Feuerprobe. So explodierte Anfang Februar plötzlich die Volatilität an den Aktienmärkten. Die Ursache waren die überraschend gestiegenen Inflationserwartungen in den USA. Die potenziellen Leitzinserhöhungen haben in vielen Handelsmodellen («Algos») für ein konzentrierters Verkaufssignal bei Aktien gesorgt. Der Flash-Crash lies beispielsweise den US-Leitindex Dow Jones Industrial Average um 800 Punkte innert 10 Minuten einbrechen. Letzlich endete dieser Handelstag mit einem Minus von 6.2%.

Anbieter zeigen sich zufrieden

«Viele unserer Anleger sahen die jüngsten Kursrückgänge als guten Moment für gezielte Neueinstiege. Mit der zurückkehrenden Volatilität interessieren sich Anleger jedoch auch für Smart Beta ETFs mit dekorrelierender Wirkung», erklärt Karin Russel-Wiederkehr, Head ETF, Indexing & Smart Beta Sales Switzerland bei Amundi. In ähnliche Richtung äussert sich auch Raimund Müller, Head ETF Switzerland & Liechtenstein bei UBS: «Die Mehrheit unserer Anleger hat an ihren Aktien-Positionen festgehalten. Das ist sicherlich darauf zurückzuführen, dass ETFs oft als strategische Positionen gehalten werden». Trotz turbulenter Börsen fanden auch nach Angaben von Claus Hecher, Head of Business Development ETFs and Index Solutions bei BNP Paribas Asset Management, «seit Jahresbeginn deutliche Nettozuflüsse in unsere Aktien-ETFs statt». Nach seiner Wahrnehmung «müssen Neugelder ja angelegt werden». ETFs sind da erste Wahl und auch die Themen Smart Beta ETFs bzw. Faktor- Indizes rücken bei Vermögensverwaltern, Privatanlegern und institutionellen Investoren zunehmend auf die Agenda.

«Es gibt frappierende Performance-Unterschiede, die genauerem Hinsehen bedürfen.»

Fragen über Fragen

Interessant für Anleger ist: Wie haben sich Faktoren und Smart Beta Konzepte – gerade solche die Risikominimierung versprechen – in den bisher turbulenten Börsenwochen entwickelt? Wie war die Wertentwicklung in den anderen Faktor-Segmenten? Und wie gross oder klein waren die Performance- Unterschiede innerhalb der jeweiligen Kategorie? Wir haben in diesem Artikel die wesentlichen Erkenntnisse zusammengefasst. Die «Long-Read-Version» würde ein Buch füllen. Vorab kann gesagt werden, dass bei den Produktanbietern unisono Zufriedenheit zu hören ist. «Mit Blick auf die Performance unserer Alternative Beta-ETFs hat sich gezeigt, dass unsere beiden Faktor-Strategien Prime Value und Low Volatility halten was sie versprechen. Einerseits haben sie besser abgeschnitten als der Gesamtmarkt. Andererseits konnten sie Anlegern im Vergleich zu anderen, denselben Faktoren folgenden, Konzepten einen Mehrwert bieten», führt Raimund Müller von UBS ETF aus. «Seit Februar haben Minimum Volatililty und Value Faktor Indizes aufgehört sich unterdurchschnittlich zu entwickeln. So kann man derzeit ein Come-back von MinVol als Outperformer erkennen. Value als Faktor entwickelt sich eng korreliert zum Gesamtmark», erklärt Karin Russel-Wiederkehr von Amundi. Sven Württemberger, Head of Passive Investments Switzerland & Israel bei DWS, gibt zu bedenken, dass selbst der Zeitraum von 12 Monaten für eine aussagekräftige Bewertung zu kurz ist. «Allerdings kann man sagen, dass unser Xtrackers Minimum-Volatility-ETF seine Aufgabe erfüllt hat und in diesem Zeitraum den Drawdown im Vergleich zum breiten Markt etwas reduziert hat», so ETFVeteran Württemberger.

«Alternative Renditequellen – gerade auch in Form von Faktor-ETFs – kommen nicht aus der Mode.»

Alles Value, oder was?

Ähnlich seinen Kollegen, weist Raul Leote de Carvalho, Deputy Head of Quant Research bei BNP Paribas Asset Management, auf den Umstand hin, dass im Faktor-Segment Value – welches simplifiziert für unterbewertete Aktien mit solider Dividendenpolitik und tiefem Price-to-Book-Ratio steht – inzwischen wieder gute Renditen zu erwirtschaften sind. Die Durststrecke bei Value generell scheint vorbei. «Rechnet man per Ultimo Februar 2018 die letzten 12 Monate zurück, hat der BNP Paribas Equity Value Europe Index alle anderen Indizes outperformt – sogar den MSCI Europe Index um 3.25%», freut sich Investmentexperte Leote de Carvalho. In der Tat sticht der BNP Paribas Easy ETF Equity Value Factor ETF im Jahresvergleich (siehe Grafik) deutlich hervor. Der dahinterstehende Index ist ähnlich dem MSCI Europe Value Index konzipiert, aber mit deutlich mehr Gewicht auf britische Aktien und deutlich weniger Gewicht auf Deutschland und die Schweiz. Ebenfalls über die letzten 12 Monate mit sehr guten Resultaten ist der UBS MSCI EMU Value ETF unterwegs. Dieser beinhaltet wiederum im Unterschied zum MSCI Europe Value Index nur Aktien aus der Eurozone. Konsequenterweise fehlen dort Schweizer Value-Titel wie Novartis. Die Details ausgewählter Value Indizes gegenüber Nicht-Value-Indizes sind in der Tabelle aufgezeigt. Genaues Hinsehen innerhalb des jeweiligen Faktor-Segments ist unerlässlich. Übrigens: Die aktuellste Indexkonzeption in der Aufstellung ist der MSCI Europe Enhanced Value Index. Dieser ist nach Angaben von MSCI defacto der Nachfolger des MSCI Europe Value Index. Es gibt allerdings bis dato keinen ETF, welcher auf diesen Index referenziert.

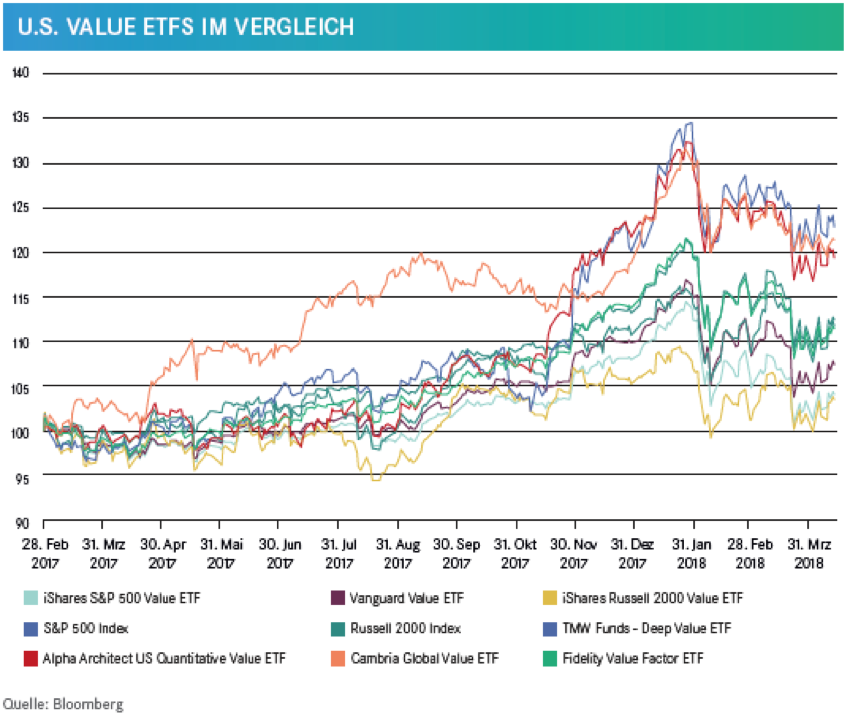

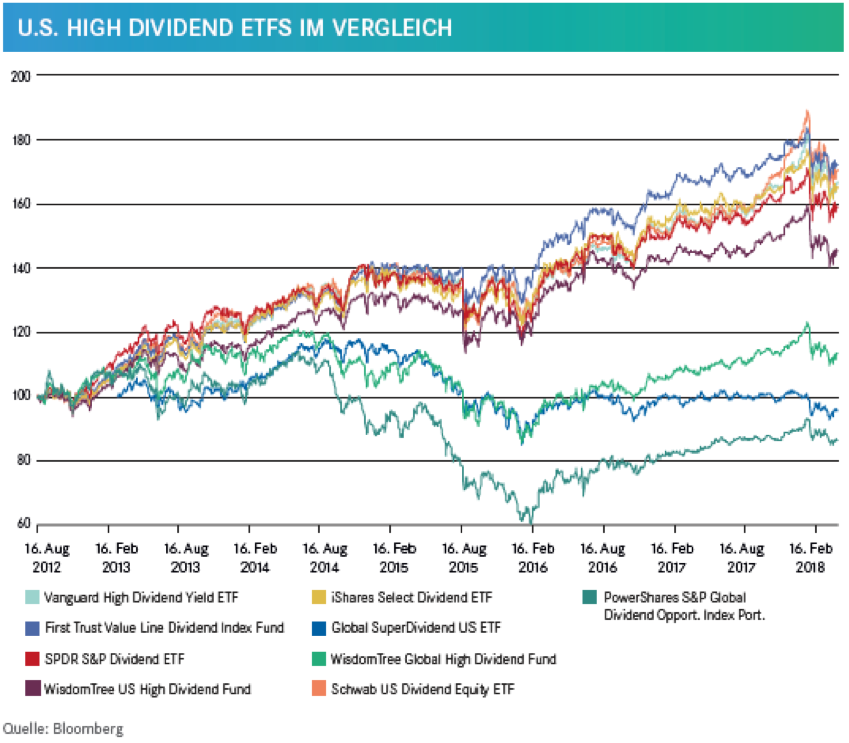

Eigenwillige Index-Kreationen in den USA

Nicht weniger Divergenzen tauchen beim Faktor Value bei in den USA kotierten ETFs auf. Dort gibt es frappierende Performance- Unterschiede, die genauerem Hinsehen bedürfen. Gerade kleinere Asset-Manager und ihre ETFs, mit teils eigenwilligen Value-Konzepten, generierten in den letzten 12 Monaten eine deutliche Outperformance gegenüber konventionellen Value-Indizes wie dem S&P 500 Value Index. Doch die deftige Outperformance täuscht ein Stück weit: Produkte wie der Cambria Global Value ETF (Ticker GVAL) oder der TMW Funds Deep Value ETF (Ticker DVP) haben oft viele Aktien im Index, welche sich aufgrund deutlicher Kursstürze inzwischen als «günstig» präsentieren. Einige von diesen Aktien ist der Rebound gelungen, so dass sich beim letztgenannten ETF beispielsweise eine fulminante Wertentwicklung von rund 22% innerhalb der letzten 12 Monate ergab gegenüber 4% beim S&P 500 Value Index. Das spricht für diese ambitionierten ETF-Boutiquen, sollte jedoch nicht als Makel anderer Value-Indizes interpretiert werden. Auch auffällig: zwischen Value-Titeln unter grosskapitalisierten Unternehmen und Value-Titeln aus dem Bereich Small Caps laufen die Korrelationen jüngst deutlich zusammen. Auch im Faktor High Dividend, also derFokussierung auf besonders ausschüttungsstarke Aktien, sind erhebliche Divergenzen zu sehen. Dort haben wir zum Beispiel bewusst einen langen Analysezeitraum verwendet (ab Aug. 2012) und strikt auf U.S. kotierte ETFs zurückgegriffen und sowohl nationale als auch internationale Indizes abgebildet. Doch auch ohne Wechselkurseffekte, da alle Index- Basiswerte in US-Dollar kotiert sind, gibt es teils markante Divergenzen. So beträgt der relative Performance-Unterscheid zwischen dem WisdomTree U.S. High Dividend Fund (Ticker DHS) und dem Schwab US Dividend Equity ETF (Ticker SCHD) 15% auf Sicht von 6 Jahren – trotz jeweiliger Fokussierung auf Titel rein aus dem U.S. Aktienuniversum.

Sogar marktneutrale Strategie im Angebot

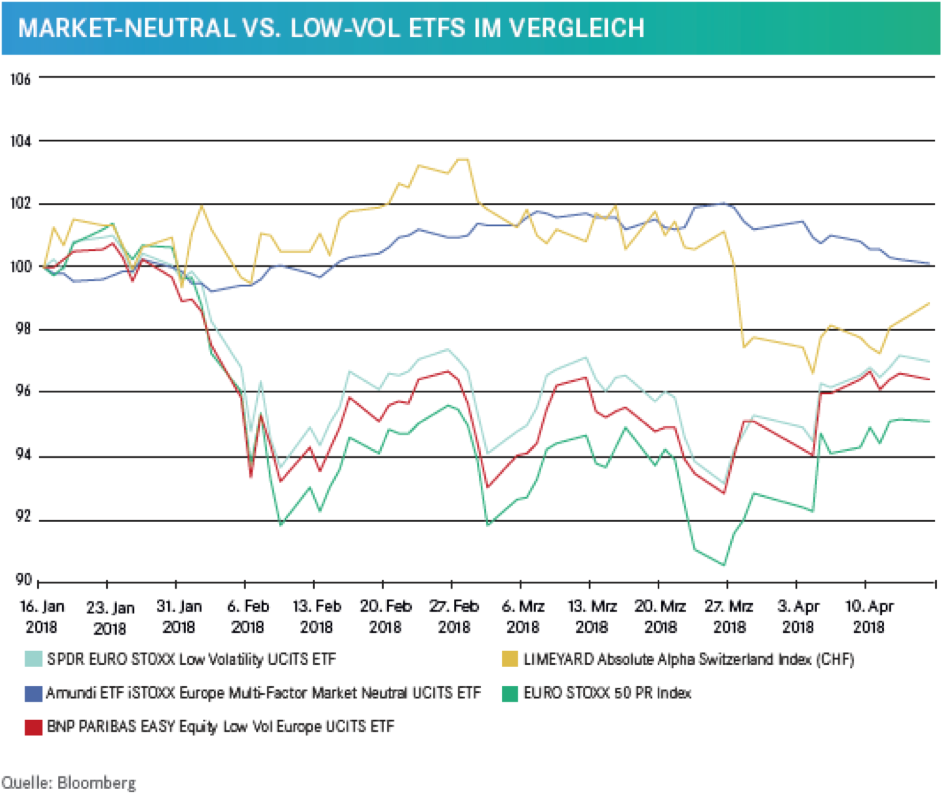

Ein gutes Beispiel, das für einen Buy-and- Hold-Ansatz bei Faktor-ETFs spricht, ist die Fokussierung auf markneutrale Renditen. Dieses Konzept ist ein Stück exotischer als klassische Faktoren und aus der Welt der Hedge Funds inspiriert. Ein solcher Zugang zu europäischen Aktienmarktrenditen bei gleichzeitigem Ausschalten von Marktbewegungen ist beispielsweise mit dem neuen ETF von Amundi auf den iSTOXX Europe Multi-Factor Market Neutral Index möglich. Dieses Produkt bietet für eine Gesamtkostenquote von lediglich 0.55% p.a. eine solide Depotstabilisierung. Zumindest die letzten drei Monate bewies der ETF enorm gute Stabilität, während der Euro Stoxx 50 Index rund 5% an Wert verlor. Besonders ausgeprägt (siehe Chart) war der Effekt Ende März zu Gunsten des Amundi ETF iSTOXX Europe Multi-Factor Market Neutral UCITS ETF. Daraus lässt sich aber auch ablesen, dass dieser Faktor-ETF bei steigenden Kursen nur sehr bedingt Wertzuwächse erfährt. Mit ähnlicher Zielsetzung ist der LIMEYARD Absolute Alpha Switzerland Index konzipiert. Dieser setzt konsequent Long-Positionen im jeweils vielversprechendsten Faktor um und geht Short-Positionen im Schweizer Aktienmarkt ein. Seit Jahresbeginn hat der Index 8.88% an Wert zugelegt, während der SPI rund 4% verloren hat. Im Chart muss beim Absolute Alpha Index 0.87% gegenüber den anderen in Euro gerechneten Indizes bzw. ETFs durch die Frankenabwertung berücksichtigt werden. Allerdings ist der Absolute Alpha Index gehebelt, was Fluch und Segen zugleich ist.

Auch «Schweizer Faktoren» sind investierbar

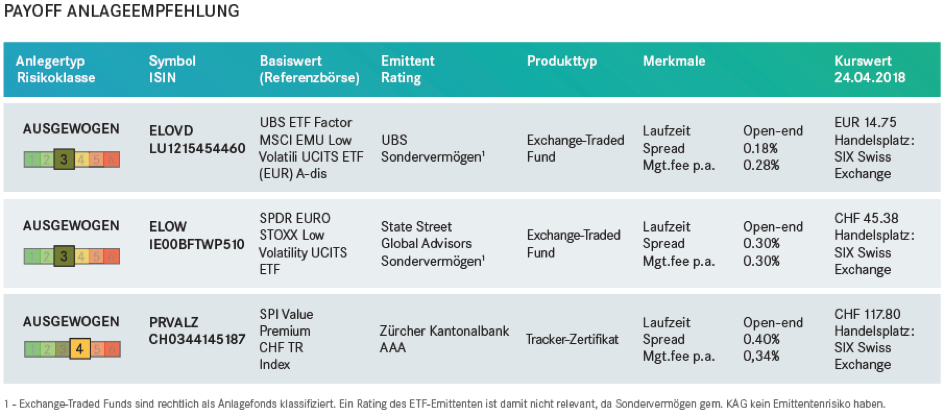

Auch auf dem Schweizer Aktienmarkt sind seit September 2016 eigene, teils sehr granulare, Faktor-Indizes verfügbar. Der SPI Multi Premia Index (Multi-Faktor-Index) basiert auf einer von der Finanzboutique Finreon entwickelten Methodologie und ist als offizieller SPI Index der Schweizer Börse bzw. SIX SMI Indices live. Als Ausgangsuniversum dienen dabei die 60 grössten und liquidesten Titel des SPI. Anhand festgelegter Kennzahlen werden für jeden der SPI Single Premia Indices die Scores berechnet, welche die faktorspezifischen Eigenschaften eines Titels untersuchen. Basierend darauf werden die jeweils besten 30 Titel als Komponenten der Indizes selektiert. Vierteljährlich werden die Titel dieses Indexkonzepts überprüft und gegebenenfalls angepasst. Im Vergleich zu anderen Faktoren (Premium und Momentum) schlägt sich Value als isolierte Renditequelleim Swiss Performance Index deutlich über der Benchmark. Im Vergleich zur Volatilität (VSMI) in Folge des Flash Crash Anfang Februar verliert der Value-Index mit -6.55% an den spezifischen Handelstagen weniger an Wert als Momentum (-7.42%) aber mehr als LowVol, welche mit einem Minus von 5.93 das Versprechen für minimalste Schwankungen hält. Bislang hat Credit Suisse als einzige Anbieterin einen Indexfonds (CH0334031207) auf den SPI Multi Premia Index im Angebot. Das Produkt ist für 0.37% p.a. für Vermögensverwalter und für 0.47% für Privatanleger bei jeder Bank oder jedem Broker erhältlich. Die Zürcher Kantonalbank (ZKB) ist bis dato exklusiver Anbieter von an SIX Swiss Exchange kotierten Tracker- Zertifikaten sowohl auf den SPI Multi Premia Index als auch auf die sieben Single-Faktor- Strategien wie LowVol (PRLOWZ) oder Value (PRVALZ). Für die «Investierbarmachung» dieser Schweiz-Faktor-Indizes via Strukturierten Produkten und einer besonders tiefen Gebührenstruktur (TER von 0.34% p.a.) gewann die ZKB im Frühjahr 2018 die begehrte Auszeichnung «Swiss Derivative Award» in der Kategorie Bestes Indexprodukt.

LowVol als Shooting-Star

Beim Blick auf Faktorindizes, welche tiefere Schwankungen als der Gesamtmarkt versprechen, driften die Wertentwicklungen ebenfalls auseinander. Als Beispiele herausgepickt wurde die europäische Aktien-Benchmark Euro Stoxx 50 Index und mit drei Low Volatility Indizes bzw. investierbaren ETFs verglichen, zusätzlich zu dem Weltaktienindex MSCI World und zwei entsprechenden Low Vol ETFs. Das beruhigende Fazit: Die Volatilität ist – wie versprochen – bei diesen Low Vol ETFs tatsächlich tiefer als im jeweiligen Benchmark-Index (Euro Stoxx 50 und MSCI World). Ausserdem ist noch bemerkenswert, dass der SPDR Euro Stoxx Low Volatility UCITS ETF und der UBS ETF (LU) Factor MSCI EMU Low Volatility UCITS ETF eine deutlich positivere Wertentwicklung auf 1-Jahres- Sicht an den Tag gelegt haben, als der Euro Stoxx 50 Index. «Der UBS ETF auf den MSCI EMU Low Volatility Index wählt gut 30% der Aktien mit der stärksten Ausprägung auf den Faktor tiefe Volatilitäten aus und beinhaltet derzeit 91 von 248 Aktien aus dem Gesamtuniversum des MSCI EMU. Der Euro Stoxx 50 Index hingegen bezieht sich lediglich auf die grössten 50 Unternehmen der Eurozone», führt Raimund Müller von UBS als Hauptgründe für die deutliche Outperformance an.

Bernhard Wenger, beim Finanzgiganten State Street Global Advisors als Head SPDR ETF für das Schweizer Geschäft mit ETFs verantwortlich, weiss ebenfalls um die Performance- Treiber im SPDR Euro Stoxx LowVol ETF. «Unser Mechanismus selektiert die Top100 Aktien mit der niedrigsten historischen täglichen Volatilität über das letzte Jahr. Dabei gibt es keine Sektor- oder Faktor-Constraint. Vielmehr hilft die inverse Gewichtung, sprich die am wenigsten volatilen Aktien haben eine höhere Gewichtung», erklärt Investmentexperte Wenger.

Verwirrende Vielfalt bedarf Research

Als Beimischung in ein Portfolio machen Faktor-ETFs Sinn. Insbesondere dann, wenn man als aktiver Investment-Manager mit Hilfe von passiven Produkten effizient und kostengünstig alternative Renditequellen anzapfen möchte. Kritisch anzumerken ist – wie sich u.a. beim Beispiel Value zeigt –, dass sich allein schon bei der Auswahl von entsprechenden Faktor-Indizes mit Fokus auf europäische Aktien rasch eine verwirrende Vielfalt ergibt. Hinzu kommt, dass im Praxistest Web-Portale oft nur eine unvollständige Auswahl an Indizes oder gar eine falsche Peer-Group von Indizes und ETFs anzeigen. Auch der Bloomberg Terminal und die dortigen Funktionen und Daten, haben noch viel Weiterentwicklungspotenzial, um als effiziente Suchmaschine für Faktor- Indizes nutzbar zu sein. Ambitionierten Anlegern bleibt oft nur konsequentes Eigenstudium oder der Austausch mit unabhängigen Experten als Weg zum Ziel.

Nicht mit Trading-Positionen verwechseln

Ein weiterer wichtiger Aspekt: Faktor-Investments sollten nicht primär als taktische Positionen gesehen werden. Hin- und Herspringen zwischen Faktor-Renditen macht oft keinen Sinn, denn man torpediert häufig das Ziel der Isolation von bestimmten Renditequellen. So rät Gökhan Kula, CIO von MYRA Capital und Smart Beta Experte: «Anleger sollten von temporärer Underperformance nicht überrascht sein. Der Value-Faktor weist zum Beispiel eine Dekade Underperformance vor, aber nur wer den jeweiligen Faktor auch über schwierige Zeiträume hält, wird sich am Ende attraktive Risikoprämien verdienen. In Sachen Research rät Kula, welcher zum Thema Smart Beta regelmässig publiziert (u.a. «Beyond Smart Beta», Wiley & Sons), «bei der Selektion der einzelnen Faktor-Strategien wissenschaftlich gut fundierte und einfache Selektionsmethoden anzuwenden – so simpel und effizient wie möglich». Auch er sieht den Trend hin zu Faktor-Indizes als ungebrochen. Alternative Renditequellen kommen eben nicht aus der Mode.