Investment-Bubbles

-

Martin Raab

Die Notenbanken bleiben als Dynamo vorerst mit im Spiel: Fragil hohe Aktienbewertungen, renditelose Bonds, absurde Immobilienmärkte und rekordhohe Rohstoffpreise – wie Anlegende jetzt das Portfolio aktiv steuern können. Eine aktuelle Assetklassen-Betrachtung.

Über neue Kundengelder freuen sich Banken und Vermögensverwalter eigentlich immer. Insbesondere bei Erstgenannten schauen Analysten gerne nach den vereinnahmten «Net New Assets» im jeweiligen Quartal. Doch inzwischen liegen Fluch und Segen nahe beieinander: Wo und wie legt man die Kundengelder aktuell an? Ambitionierte Rendite-Erwartungen treffen auf grossenteils sehr sportlich bewertete Anlageklassen. Das war auch beim diesjährigen Greenwich Economic Forum 2021 erkennbar, einem Szenetreff der nordamerikanischen Stars und Sternchen im Asset-Management. Selbst gestandene Profis wie Ray Dalio von Bridgewater Associates, einem USD 140 Milliarden schweren Hedge-Fund, haben derzeit Mühe mit klaren Aussagen darüber, was in den nächsten Monaten an den Märkten passieren wird. «Talk of the town» waren die Entscheidung der US-Notenbank FED und die 300-Milliarden-Dollar-Implosion von China Evergrande. Doch wie sieht es in den jeweiligen Anlageklassen derzeit wirklich aus?

«Rigoroses Stock Picking, aktiv bewirtschaftete Stop-Loss-Limits und so günstiges Beta-Tracking wie möglich sind die Antworten auf völlig heissgelaufene Aktienmärkte.»

Aktienmarkt: «American Premium» und günstige deutsche Aktien

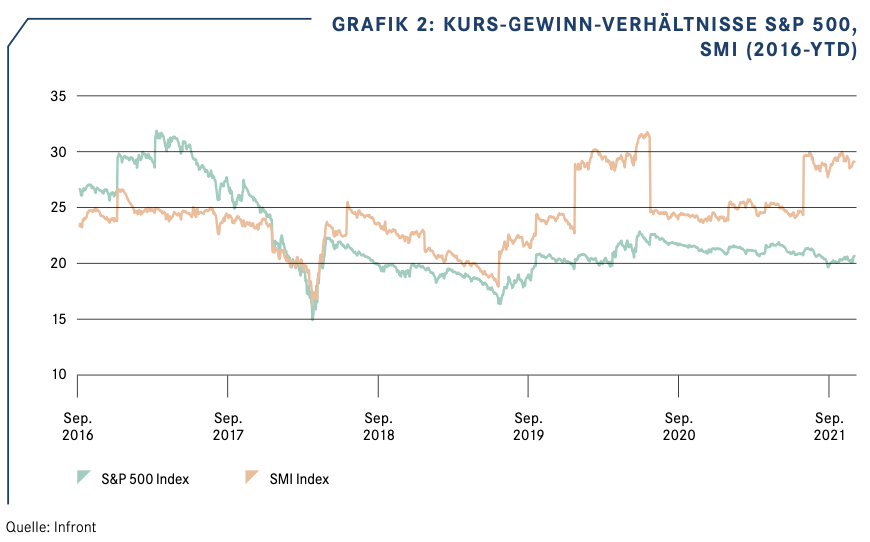

Mit Blick auf die Kurs-Gewinn-Verhältnisse (Price-Earnings-Ratios) zeigt der US-Aktienleitindex S&P 500 mit aktuell 26 einen historischen Höchststand, wobei er Anfang dieses Jahres sogar bei 47 pendelte. Der Bewertungsaufschlag resultiert schlicht aus sehr guten Gewinnerwartungen für US-Aktien und relativ guten Zahlen bei den Einkaufsmanager-Indizes und dem Verbrauchervertrauen. Tiefer und damit moderater bewertet zeigen sich die PE-Ratios beim EuroStoxx 600 und SMI (jeweils 23), am günstigsten sind derzeit Aktien im DAX-Universum mit einem PE-Ratio von 18. Die deutsche Volkswirtschaft ist einmal mehr die Lokomotive Europas und hält auch die Bewertungslevels auf erhöhtem Niveau. Doch es geht auch anders: Im Schatten des «Boom-and-Bust» Dramas von China Evergrande haben sich inzwischen Aktien im Hang Seng Index (Hong Kong) auf ein durchschnittliches PE-Ratio von 9.9 erniedrigt, so tief wie im Jahr 2011. Doch die Lage ist dort aktuell undurchsichtig wie eine «Sweet and Sour Soup» und nur für spekulative Investoren passend.

Price-Book-Ratios heissgelaufen

Frappant am Glühen sind hingegen in der westlichen Welt in vielen Sektoren die Price-Book-Ratios. Vereinfacht gesagt ist das die Differenz von bilanziellem Wert und (Aktien-) Marktbewertung. Ein Price-Book-Ratio von unter 1 heisst übersetzt, dass die Marktkapitalisierung tiefer ist als der Wert der gesamten Bilanzwerte des jeweiligen Unternehmens – und damit kaufenswert. Dort zeigt sich im US-Aktienuniversum mit einem durchschnittlichen Price-Book-Ratio von 4.5 erheblicher Blasenalarm – ein 21-Jahres-Hoch. Nur im Dot-com-Bubble waren die Price-Book-Ratios höher, nämlich bei 5. Die europäischen Aktien sind mit Werten zwischen 1.9 (DAX) und 3 (SMI) zwar erhöht, aber im 5-Jahres-Durchschnitt moderat angestiegen. Anlegende sind gut beraten, neben dem Kurs-Gewinn-Verhältnis (+/– 15), ein Preis-Buch-Verhältnis von nicht höher als 1.8 zu akzeptieren. Ergänzend sei derBlick auf die Dividendenrendite (+/– 4%) und YoY-Wachstum bei den «Earnings per Share» empfohlen. Damit lassen sich interessante Aktien mit moderatem Risiko und intakter Resistenz gegenüber Blasen finden.

«Hier sticht der Swiss Performance Index als zweitbester globaler Aktienindex erheblich hervor.»

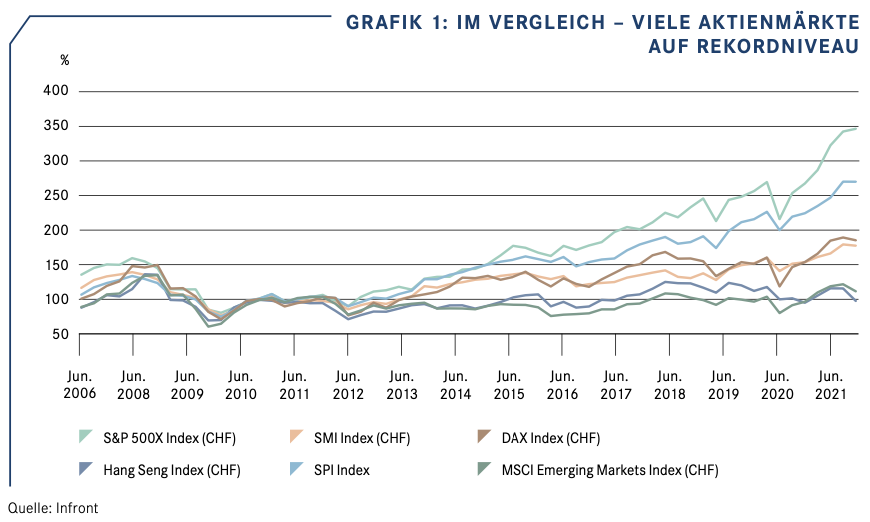

Einzeltitel und günstiges Beta-Tracking

Ein interessantes Detail zeigt sich bei der Betrachtung von ausgewählten Aktienindizes der letzten 10 Jahre – auf Währungsbasis Schweizer Franken. Hier sticht der Swiss Performance Index als zweitbester globaler Aktienindex erheblich hervor. Insbesondere seit 2018 geht die Performance dort buchstäblich steil nach oben. Kotierte KMUs haben die Corona-Krise und den «Impact» auf ihre Absatzmärkte, gemessen an der Börsen-Performance, am besten ökonomisch absorbiert. Legt man jedoch die oben erwähnten Bewertungs-Parameter für Schweizer KMUs als Massstab an, zeigen sich einige als überhitzt. Daher könnte als Alternative eine Anlage in breitere Indizes mit Hilfe von Tracker-Zertifikaten und/ oder ETFs vorgenommen werden. Der Investment-Ansatz ist simpel und bestechend zugleich: So günstig wie möglich moderat bewertete Indizes wie den deutschen DAX (Deka DAX ETF; ISIN: DE000ETFL011) oder den sehr breiten Stoxx Europe 600 (iShares STOXX Europe 600 ETF; ISIN: DE0002635307) abbilden. Bei Renditeoptimierungsprodukten auf Aktien sind derzeit eher Index-Basiswerte empfehlenswert, wie beispielsweise der Index-BRC Z01KSZ (ISIN:

CH0585306159) der Zürcher Kantonalbank auf DAX, SMI und S&P 500, mit einer Seitwärtsrendite von rund 10% und rund 45% Puffer zur Barriere. Damit wäre die Aktienseite optimal abgedeckt. Gerade im US-Aktienmarkt empfiehlt sich derzeit Stock Picking nur mit sehr engen Stop-Loss-Limits, blubbert dort doch eine inzwischen auf USD 844 Milliarden angewachsene Blase, erzeugt durch Wertschriftenkredite von US-Brokern an ihre Kundschaft.

«Wege aus der unkonventionellen Notenbankpolitik schüren Crash-Ängste.»

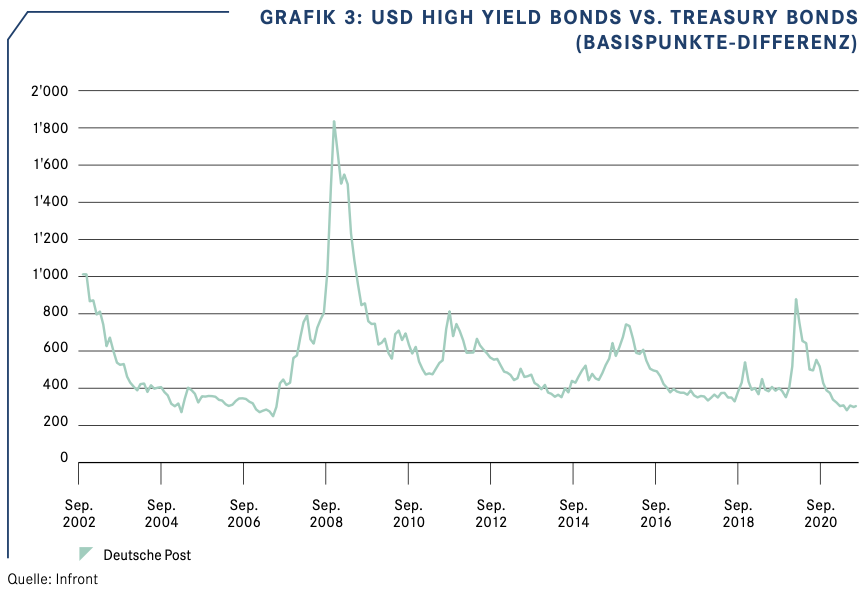

Bond-Märkte: Ausser Rand und Band

Nachdenklich stimmt derzeit auch der Obligationen-Markt. Gemessen am Bloom- berg U.S. Corporate High Yield Bond Index beträgt der Renditeunterschied zwischen spekulativenBondsundUS-Staatsanleihen inzwischen weniger als 3% und liegt damit auf einem 14-Jahres-Tief. So wenig Rendite für hohes Risiko gab es nur 2007 und damit wenige Monate vor dem ultimativen Knall durch die Insolvenzen von Bear Stearns und Lehman Brothers. Für Anlagen in festverzinslichen Papieren ist derzeit viel Nervenstärke gefragt: am Primärmarkt gibt es fast keine attraktiven Emissionen, gute Angebote sind stark überzeichnet, so dass die Zuteilung meist lächerlich klein ist. Die laufende Rendite der Bestandsbonds dümpelt je Ratingklasse auf Tiefstniveau – synchron zu den Leitzinssätzen der Notenbanken.

Notenbanken als Blasenproduzenten und Dauergäste im Zinstal

Die Notenbanken sind derzeit mehr oder weniger stark in einer geldpolitischen Sackgas- se gefangen. Eine wirkliche Unabhängigkeit gegenüberderjeweiligenRegierungscheint inzwischen gewisse Zweifel aufzuwerfen. «Der Weg raus aus der unkonventionellen Geldmarktpolitik führt zu dem Risiko, dass es zu einem Crash im Bond-Markt und Aktien-Markt kommt. Also sitzen die Notenbanken in der Falle und können ihre Zinsen nicht normalisieren», sagte Dr. Nouriel Roubini, ein prominenter Finanzwissenschaftler mit Hang zu Markt-Crash-Theorien, anlässlich des Greenwich Economic Forums Ende September. In der Tat haben sich u. a. die US-Notenbank FED, die europäische EZB, die Bank of England und auch die Schweizerische Nationalbank (SNB) zu selbstgewählten Dauergästen im Zinstal gemacht. Alle sind schwungvolle Mittäter der globalen Asset-Inflation und effektiv Urheber der erheblichen Blasen.

«Notare sollen sogar bestochen werden, um Erbfälle mit Immobilienbesitz umgehend an Makler zu melden.»

Norges Bank tut das Unmögliche

Beim Blick auf den Zinsmarkt werden Schuldner weiterhin stark ermutigt sich zu leihen was geht: Die Renditen in der Eurozone sind, verursacht durch die negativen Zentralbanksätze der EZB, quer über alle Ratingklassen hinweg ebenfalls total «im Keller» oder ab AA+ Ratings sogar effektiv bei null oder negativ. Im Schweizer Franken gibt es seit wenigen Tagen wieder Hoffnung einer dezenten Blasenerleichterung. Der 10-Jahres-SARON (10-Jahres Swap CHF) ist wieder hauchdünn in positivem Terrain angekommen. Im Tief war er letztes Jahr bei -0.71%. Für Zinsstrategen ist die Analy- se inzwischen simpel geworden: Verstärkt durch die ökonomischen Auswirkungen der von China ausgangenen Corona-Pandemie haben sich die Staatsverschuldungsniveaus deutlich ausgeprägt. Das verunmöglicht eine Zinserhöhung in vielen Staaten. Besonders hart wurde beispielsweise das Vereinigte Königreichgetroffen.DieStaatsverschuldung beträgt nach aktuellen Zahlen vom März 2021 inzwischen GBP 2’224 Milliarden und entspricht damit 106% des Bruttoinlandprodukts (GDP). Noch im Jahr 2019 rangierte das Level – wie viele Jahre zuvor – im Bereich von 84%. Jeder Basispunkt an höheren Leitzinsen im Pfund würde die Belastung des britischen Staatsbudgets schmerzlich erhöhen. Der für seine bearishen Wetten bekannte Hedge-Funds Manager Crispin Odey hat jüngst beschworen: «Die Bank of England wird niemals die Zinsen erhöhen». Nicht ganz so fatal sieht es bei der Norwegischen Krone aus. Die Norges Bank hat vor wenigen Tagen als allererste Notenbank das scheinbar Unmögliche getan: die Leitzinsen von null auf 0.25% erhöht. Und Notenbank-Boss Oystein Olsen stellt sogar im Dezember dieses Jahres eine weitere Erhöhung in Aussicht.

Immobilienmärkte: Gipfel und erste Risse in den USA

Gute Aussichten gibt es trotz oder wegen der Corona-Krise nach wie vor in vielen Immobilienmärkten. Gut allerdings nur für die Verkäuferseite und die Makler, weniger gut für die Käuferseite. So zeigt der US-Immobilienmarkt, einer der grössten und transparentesten der Welt, absoluten Blasenalarm. Der Zillow Home Median Sale Price Index gipfelt derzeit auf dem höchsten Stand seit dem Jahr 1996 und steht höher als 2006, dem Jahr vor der beginnenden Implosion des US-Hypothekarmarkts. Insbesondere Einfamilienhäuser und Wohnungen im Preissegment zwischen USD 400’000 und USD 700’000 werden inzwischen mit Aufschlägen von 25% zu 2015er Preisen buchstäblich an den Höchstbietenden verhökert. Aber die Blase zeigt seit wenigen Monaten erste Risse – angeführt vom Segment Single Family Homes knapp unter USD 1 Million. Genau dort begann vor rund 15 Jahren auch der Einbruch der Preise.

«Gut allerdings nur für die Verkäuferseite und die Makler, weniger gut für die Käuferseite.»

Absurde Levels bei Liegenschaften in Deutschland und der Schweiz

Nach Angaben der EU-Statistikbehörde Eu- rostat liegen in allen EU-Staaten seit dem Jahr 2013 – mit Ausnahme von Spanien – die jährlichen Preisänderungen bei Immobilien deutlich über 5%, in den Niederlanden sogar über 10%. Wer in Deutschland mit Maklern spricht, hört rasch immer dieselben Stichworte: Nachfrageüberhang, Bestandsmangel, Bietergefecht. Notare sollen sogar bestochen werden, um Erbfälle mit Immobilienbesitz umgehend an Makler zu melden. Im Klartext: Inzwischen werden auch skrupellos «erhebliche Baumängel-Objekte» zu weit überteuerten Preisen an naive Immobilienkäufer gebracht und auch immer noch von der Bank fröhlich finanziert.

Hierzulande kennt wohl jeder einen Kollegen oder Kollegin, die abendfüllende Geschichten zum Thema «Home Hunting» erzählen können. Immobilienmakler sind inzwischen sogar dazu übergegangen sich fast ausschliesslich auf die Akquisition von Verkäufern zu spezialisieren. Das sichert höchste Margenausbeute und Käufer hat es bislang immer genug gegeben. Die vorgeschlagenen Preisniveaus sind inzwischen mehr als absurd – und sehr lukrativ für Verkäufer. So werden in «Millionärsdörflis» wie den Schwyzer Gemeinden Wollerau, Freienbach oder Feusisberg-Schindellegi inzwischen für neuwertige Wohnungen bis zu CHF 20’000 pro Quadratmeter aufgerufen. Manchmal auch das Doppelte. Im Kanton Zug sind Kauf-objekte egal in welchem Zustand und Bau-jahr unter einer Million Franken nicht mehr erhältlich – Blasenbildung per excellence.

«Noch im Bubble-Modus sind Agrar-Rohstoffe, Industriemetalle und natürlich der Gaspreis in Europa.»

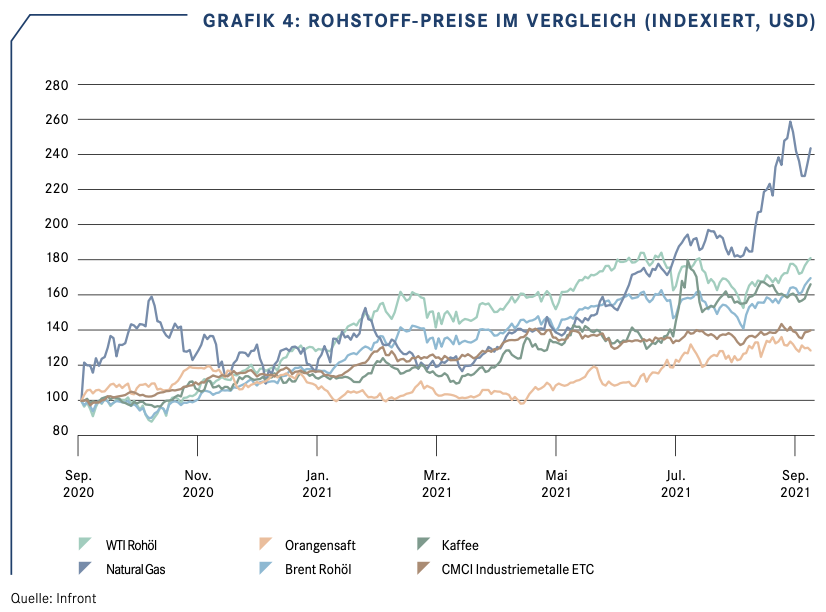

Bersten erste Rohstoff-Bubbles?

«Last but not least» sind gerade Neubauobjekte von der weiteren Blase in den Rohstoffpreisen betroffen: Zement, Bauholz und weite Teile von Innenverbau-Elementen sind global immer noch nur mit teils erheblichen Preisaufschlägen verfügbar. Doch zeigt auch hier die Blase erste Risse. Der Preis für Bauholz in Nordamerika hat sich nach explosions-artigem Anstieg im Mai 2021 inzwischen wieder um 50% erniedrigt – auf Vorkrisen-niveaus. Noch im «Bubble-Modus» sind Agrar-Rohstoffe (u. a. Kaffee +82% YoY, Orangensaft +32% YoY), Industriemetalle (+60% YoY) und natürlich der Gaspreis in Europa (+100% YoY). Beim Preis für Rohöl scheiden sich die Geister. WTI hat sich seit dem März 2020 um 130% verteuert, Brent um 112%. Die Preiserwartungen liegen für 2022 in Fach-kreisen zwischen USD 100 und USD 65 pro Barrel. Eine taktische Strategie ist es auf Pipeline-Betreiber bzw. Kraftstoff-Transpor-teure in den USA zu setzen – die verdienen Geld egal wie hoch oder niedrig der Öl- bzw. Gaspreis ist: Beispiele sind Energy Transfer L.P. (ISIN: US29273V1008) oder American Shipping Company (ISIN: NO0010272065). Ein ähnlicher Gebührenmodus schleicht sich übrigens bei mach einem Hedge-Fonds-Manager ein. Für Neukundengelder werden fix 2%AuM-Vergütung genommen und nur noch 8%bis 10% variable Performance-Fee statt vorher 1% fix und 20% variabel. Ein Schelm, wer Böses dabei denkt.