Kapitalschutz: Sicherheit geht vor

-

Jérôme Allet, Leiter Public Distribution für Strukturierte Produkte Schweiz

Bei so manchem Investor dürfte die Risikoaversion in den vergangenen Monaten zugenommen haben. Da trifft es sich gut, dass der jüngste Renditeanstieg positiv auf die Konditionen von Kapitalschutz-Zertifikaten durchschlägt. Mit diesen strukturierten Produkten können Anleger der Sicherheit Vorrang geben – und trotzdem an steigenden Börsenkursen partizipieren.

In vier Wochen trifft die Schweizerische Nationalbank ihre nächste geldpolitische Lagebeurteilung. Man darf gespannt sein, ob und inwieweit die SNB am 16. Juni Signale für eine Straffung ihres Kurses sendet. Fest steht, dass die Renditen im Schweizer Franken-Raum zuletzt markant gestiegen sind, obwohl die Nationalbank im März am negativen Leitzins von -0.75 Prozent festgehalten hat.1 Aktuell werfen 10-jährige „Eidgenossen“ 0.72 Prozent und damit rund 85 Basispunkte mehr als Ende 2021 ab. Die heimische Benchmarkobligation befindet sich in prominenter Gesellschaft, auch in anderen Währungsräumen, allen voran dem US-Dollar, spielt sich eine markante Zinswende ab.*

Der allgemeine Renditeanstieg ist das Ergebnis der grassierenden Inflation und des sich abzeichnenden Kurswechsels grosser Zentralbanken. Einen Tag vor der SNB trifft das US-Fed den nächsten Zinsentscheid. Es wird allgemein erwartet, dass die Währungshüter in den Staaten ihren Schlüsselsatz auf die neue Spanne von 1.25 Prozent bis 1.50 Prozent erhöhen.2 Teuerung und steigende Renditen gelten zusammen mit dem Ukraine-Krieg als die Hauptbelastungsfaktoren der ziemlich aus dem Tritt geratenen Aktienmärkte. Zurück in die Schweiz: Mittlerweile fällt die Zwischenbilanz 2022 nur noch für fünf der insgesamt 20 SMI-Mitglieder positiv aus. Gleichwohl zeigt der Leitindex als Ganzes relativ Stärke. Er notiert aktuell rund ein Zehntel unter dem Vorjahresschlusskurs und schneidet damit deutlich besser ab als andere wichtige Börsengradmesser. Beispielsweise zeigt die 2022er-Zwischenbilanz für den US-Leitindex S&P 500 mittlerweile ein Minus von knapp 18 Prozent.*

Comeback eines Klassikers

Anleger, die trotz dieser relativen Stärke davor zurückscheuen, das Exposure am Schweizer Aktienmarkt auf- oder auszubauen, finden am Markt für strukturierte Produkte interessante Alternativen. Das gilt umso mehr, da der jüngste Renditeanstieg auch hier nicht ohne Folgen bleibt. Vor allem im Segment der Kapitalschutz-Zertifikate können die Emittenten wieder deutlich interessantere Konditionen anbieten. Wegen der notorisch tiefen Zinsen war dieser Klassiker des „Struki“-Marktes in den vergangenen Jahren ziemlich von der Bildfläche verschwunden. Das könnte sich jetzt ändern.

Zum Hintergrund: Ein elementarer Baustein von Kapitalschutz-Produkten ist die Nullkuponanleihe. Wie der Name sagt, leistet eine derartige Obligation keine laufenden Ausschüttungen. Stattdessen wird der Zins bei der Ausgabe als Preisabschlag an den Investor weitergegeben. Beim Kapitalschutz-Zertifikat nutzen die Emittenten diese Differenz zur Finanzierung der Optionskomponente, welche wiederum die Partizipation an einem Basiswert ermöglicht. Aufgrund der skizzierten Bauweise gilt folgende Faustformel: Je höher die Zinsen in der zugrunde liegenden Währung jeweils ausfallen, desto attraktivere Konditionen sind möglich – gleiches gilt umgekehrt.

Schutz nach unten, Chancen nach oben

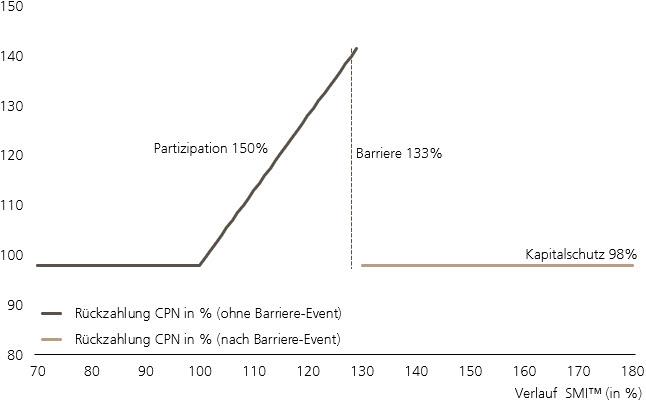

An einer aktuellen Neuemission von UBS lassen sich die Funktionsweise sowie die wiedergewonnenen Stärken der Kapitalschutz-Zertifikate anschaulich demonstrieren. Noch bis zum 24. Mai steht eine solche, auch als Capital Protection Note (CPN) bezeichnete Struktur mit Barriere auf den SMI (Symbol: CPNSMU)** in Zeichnung. Die in US-Dollar lancierte CPN weist einen Kapitalschutz – bezogen auf die Denomination in Höhe von 1’000 US-Dollar – von 98 Prozent aus. Ausgehend von diesem Niveau partizipiert das Produkt mit einem Hebel von 1.5 an steigenden SMI-Kursen. Dieser Mechanismus gilt, solange der Basiswert während der Laufzeit nicht auf oder über die Barriere von 133 Prozent der Anfangsfixierung klettert. Sollte dies der Fall sein, würde die Rückzahlung dem Garantieniveau von 980 US-Dollar je CPN entsprechen.

Somit bietet das Kapitalschutz-Zertifikat mit Barriere Anlegern die Möglichkeit, von einer neuerlichen Kehrtwende nach oben beim SMI überproportional zu profitieren. Ihr Verlustrisiko ist dabei auf zwei Prozent des Nominals begrenzt. Sollte der Leitindex um ein Drittel oder mehr zulegen, würde die CPN nicht mehr daran teilnehmen, respektive keinen Ertrag abwerfen. Wichtig zu wissen ist ausserdem, dass der Kapitalschutz erst zum Verfalltermin greift. Während der Laufzeit kann es zu Preisschwankungen kommen. Zudem ist das Ertragspotenzial der CPN aufgrund der integrierten Barriere begrenzt. Bitte beachten Sie bei Strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz des Emittenten verloren gehen.

Auszahlungsdiagramm der CPN auf den SMI™ Index (Angaben in %)

Quelle: UBS AG.

____

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

1 Quelle: SNB, Geldpolitische Lagebeurteilung, 24.03.2022

2 Quelle: CME, FedWatch Tool, Internetabfrage am 19.05.2022