Opinion Leaders

Opinion Leaders

Rohstoffe: Die Anlageklasse der Stunde

-

Jérôme Allet

Leiter Public Distribution für Strukturierte Produkte

UBS

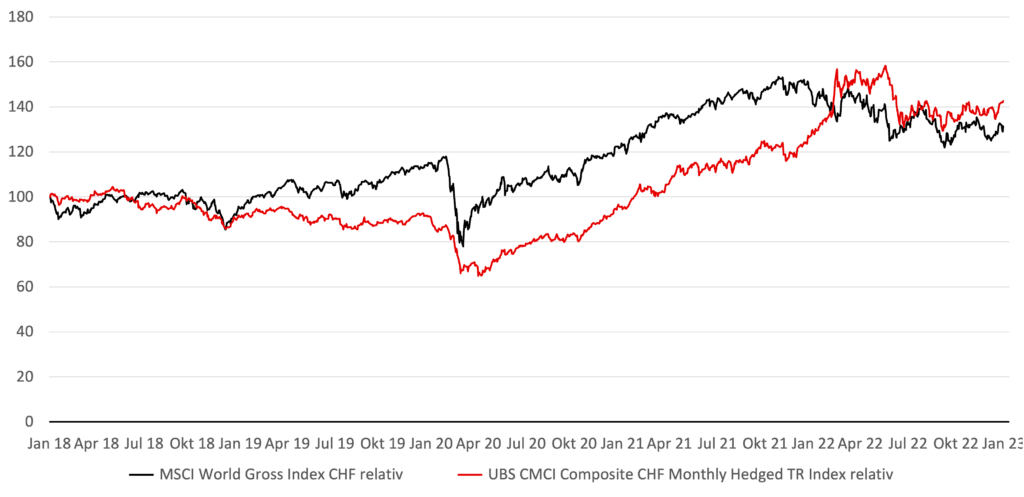

Wie bereits 2021 waren Rohstoffe auch 2022 die stärkste Anlageklasse. Für das neue Jahr sind die Aussichten weiterhin positiv. Neben den Wiederöffnungen in China nach den coronabedingten Lockdowns gelten die vielfach knappen Lagerbestände als zentrale Preistreiber für Rohöl & Co. Strukturierte Produkte bieten einen einfachen und diversifizierten Zugang in die Welt der Rohstoffe.

Am 22. Januar ist China in das Jahr des Hasen gestartet. Obwohl die Covid-19-Infektionszahlen nach wie vor hoch sind, machten sich Millionen Menschen auf den Weg, um gemeinsam mit ihren Familien zu feiern. Die Reisewelle zum traditionellen Neujahrsfest passt zur allgemeinen Aufbruchstimmung im Reich der Mitte. Entsprechend optimistisch gab sich Vizeministerpräsident Liu He am Weltwirtschaftsforum in Davos. Er bezeichnete die Entfesselung der Binnennachfrage als einen Schlüssel für die konjunkturelle Erholung. «Falls wir hart genug arbeiten, sind wir zuversichtlich, dass Chinas Wachstum 2023 sehr wahrscheinlich zu seinem Normaltrend zurückkehren wird», erklärte Liu He.1

Das Comeback der zweitgrössten Volkswirtschaft der Welt könnte mit grosser Wahrscheinlichkeit auf die Rohstoffmärkte durchschlagen. Einerseits ist China der wichtigste Abnehmer vieler Naturwaren. Beispielsweise gehen rund 50 Prozent der globalen Metallnachfrage und mehr als ein Viertel des Energiebedarfs auf das Schwellenland zurück. Hinzu kommt, dass die Erholung in China im Laufe des Jahres zu einer Beschleunigung der globalen Wirtschaftsaktivität führen sollte. Vor diesem Hintergrund bezeichnet UBS CIO GWM die Wiederöffnung in der Volksrepublik als den zentralen Treiber für weiter steigende Rohstoffnotierungen. In ihrem Ausblick trauen die Analysten der Anlageklasse die Fortsetzung einer Erfolgsserie zu. In den vergangenen beiden Jahren haben sich die «Commodities» vom breiten Kapitalmarktspektrum abgesetzt.2

Performance aus drei Bausteinen

UBS CIO GWM rechnet für 2023 erneut mit einer Performance im hohen zweistelligen Prozentbereich. Mehr als die Hälfte davon soll von steigenden Spotpreisen ausgehen. Mit jeweils vier bis fünf Prozent setzen die Analysten die beiden weiteren Ertragsquellen dieser Anlageklasse an, das Cash Collateral sowie die Rollrendite. Beim Cash Collateral handelt es sich um die aus der Barbesicherung von Termingeschäften erzielten Zinseinnahmen. Rollrendite entsteht, sobald ein auslaufender Future durch einen Kontrakt mit längerer Laufzeit ersetzt wird. Abhängig von der Neigung der Forwardkurve kann der Rollvorgang allerdings auch einen negativen Einfluss auf die Performance nehmen.

Zurück zu den fundamentalten Treibern: Neben dem wachsenden Rohstoffhunger Chinas nennt UBS CIO GWM knappe Vorräte als ein weiteres Argument für den positiven Marktausblick. Beispielsweise bewegen sich die Rohöl-Lagerbestände der OECD-Staaten auf dem tiefsten Niveau seit 2004. Für die meisten Industriemetalle, darunter Zink, Aluminium und Kupfer, gehen die UBS-Experten von einer Unterversorgung aus. Gerade in diesem Segment machen sich die strukturellen Nachfragetreiber bemerkbar. Seien es Windräder, Elektroautos oder Batterien: Allein die Megatrends Nachhaltigkeit und Umweltschutz ziehen einen enormen Bedarf an Industriemetallen nach sich.2

Struktureller Investitionsmangel

Steigende Nachfrage und knappe Lagerbestände treffen auf eine unterinvestierte Rohstoffindustrie. UBS CIO GWM stellt fest, dass sich der Ausbau der Produktionskapazitäten in den vergangenen beiden Jahren trotz steigender Preise schwach entwickelt hat. Im Energiesegment sind die Versorgungsprobleme besonders stark ausgeprägt. Was auch damit zu tun hat, dass langfristige Investitionen in fossile Brennstoffe immer unbeliebter werden. Angesichts zunehmender Nachhaltigkeitsdebatten dürfte sich das kaum ändern. Insofern könnten die Kapazitäten in der Ölindustrie weiter schrumpfen, während die Nachfrage vor allem aus den Schwellenländern strukturell zunehmen sollte. Derweil ist bei den Industriemetallen die Zeit ein limitierender Faktor. Häufig dauert es Jahre, bis neue Bergwerke den Betrieb aufnehmen können.

Frei von Risiken ist der optimistische Ausblick der UBS-Rohstoffexperten nicht. Als zentrale Gefahren skizzieren sie eine Wachstumsverlangsamung in Europa und den USA, die Geldpolitik in diesen beiden Regionen sowie den Krieg in der Ukraine. Umso sinnvoller ist es, breit diversifiziert am Rohstoffmarkt zu agieren.2

UBS CMCI Composite CHF Monthly Hedged TR Index vs. MSCI World Gross Index CHF (5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)3*

Erprobtes Indexkonzept

Genau hier setzt der UBS CMCI Composite Index an. In dem Benchmark ist das gesamte Rohstoffspektrum enthalten. Neben Energieträgern zählen dazu Industrie- und Edelmetalle, Agrarwaren sowie Lebendvieh. Die vor gut 16 Jahren lancierte CMCI-Indexfamilie funktioniert nach einer innovativen Methodik: Beim Rollvorgang wird ein Teil der Allokation täglich verschoben. Auf diese Weise umgeht das Konzept die typischen Nachteile eines punktuellen Austauschs der verwendeten Terminkontrakte. Darüber hinaus ist der Index – anders als Rohstoffindizes erster Generation – über die gesamte Forwardkurve positioniert. So wird eine stärkere Streuung der Fälligkeiten erreicht und die Konzentration auf das vordere Ende der Terminkurve verhindert.

Auf UBS KeyInvest finden Anleger ein grosses Sortiment an ETCs, welche auf CMCI-Indizes basieren. Zu dieser Palette zählt ein Tracker-Zertifikat (SIX Symbol: CCMCIU) auf den UBS CMCI Composite CHF Monthly Hedged TR Index. Mit diesem Produkt lässt sich das ganze Rohstoffspektrum einfach in das Portfolio holen und gleichzeitig das Währungsrisiko weitestgehend ausklammern. Schwankungen zwischen der Produktwährung CHF und der Rohstoffvaluta USD werden auf monatlicher Basis neutralisiert. Die Verwaltungsgebühr für den Open End ETC beträgt 0.50 Prozent pro Jahr. Bitte beachten Sie, dass kein Kapitalschutz besteht. Zudem muss – wie immer bei Strukturierten Produkten – das Emittentenrisiko berücksichtigt werden.

____

* Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Quellen:

1) Refinitiv, Medienbericht, 17.01.2023

2) UBS CIO GWM, Commodity markets: Outlook 2023, 04.01.2023 3) Refinitiv Eikon, 23.01.2023