Learning Curve

Learning Curve

Sekundärmarkt-Spreads unter der Lupe

-

Martin Raab

Tracker-Zertifikate gehören zu den transparentesten Anlageprodukten. Anleger und Berater greifen entsprechend häufig zu, um effizient an Indizes oder Themenbaskets zu partizipieren. Doch wie steht es um die An- und Verkaufspreise der Produkte im Börsenhandel? Payoff hat nachgerechnet und über 1‘100 Tracker-Zertifikate analysiert – eine erstmalige Erhebung für den Schweizer Markt.

Sie sind rasch konzipiert, transparent im Produktdesign und für den Anleger einfach zu verstehen: Tracker-Zertifikate. Allein in der Schweiz sind derzeit über 1‘000 dieser Produkte kotiert. Mit deren Hilfe kann problemlos an Basiswerten partizipiert werden, in der Regel 1:1. Sprich steigt der Basiswert um 3% an, gewinnt der Tracker ebenfalls um 3% an Wert. Das Angebot reicht von klassischen Aktienindizes wie dem SMI über Small- und Mid-Cap-Trackern bis hin zu exotischen Aktien- oder Rohstoffkörben. Taktische Anleger lieben Tracker zur kurz- und mittelfristigen Partizipation an Sektoren oder Themen. Seit rund zwei Jahren gehören daher Tracker auf Themen- und Trendindizes zum Hauptbetätigungsfeld vieler Emittenten. So bequem der Anleger in diese Produkte einsteigen kann, so wichtig ist es auch, im Bedarfsfall problemlos verkaufen zu können. Dazwischen liegt der Sekundärmarkt-Spread – die Spanne zwischen An- und Verkaufskurs. Der Spread wird effektiv an den Emittenten des Produkts bezahlt.

Erstmalige Langfrist-Erhebung

Erfahrene Anleger und Vermögensberater wissen, dass bei Tracker-Zertifikaten nicht nur die ausgewiesene Management-Fee in Sachen Kosten relevant ist, sondern auch der Sekundärmarkt-Spread. Insbesondere Tracker auf breite Indizes stehen im börsentäglichen Wettbewerb zu ETFs und werden entsprechend direkt verglichen.

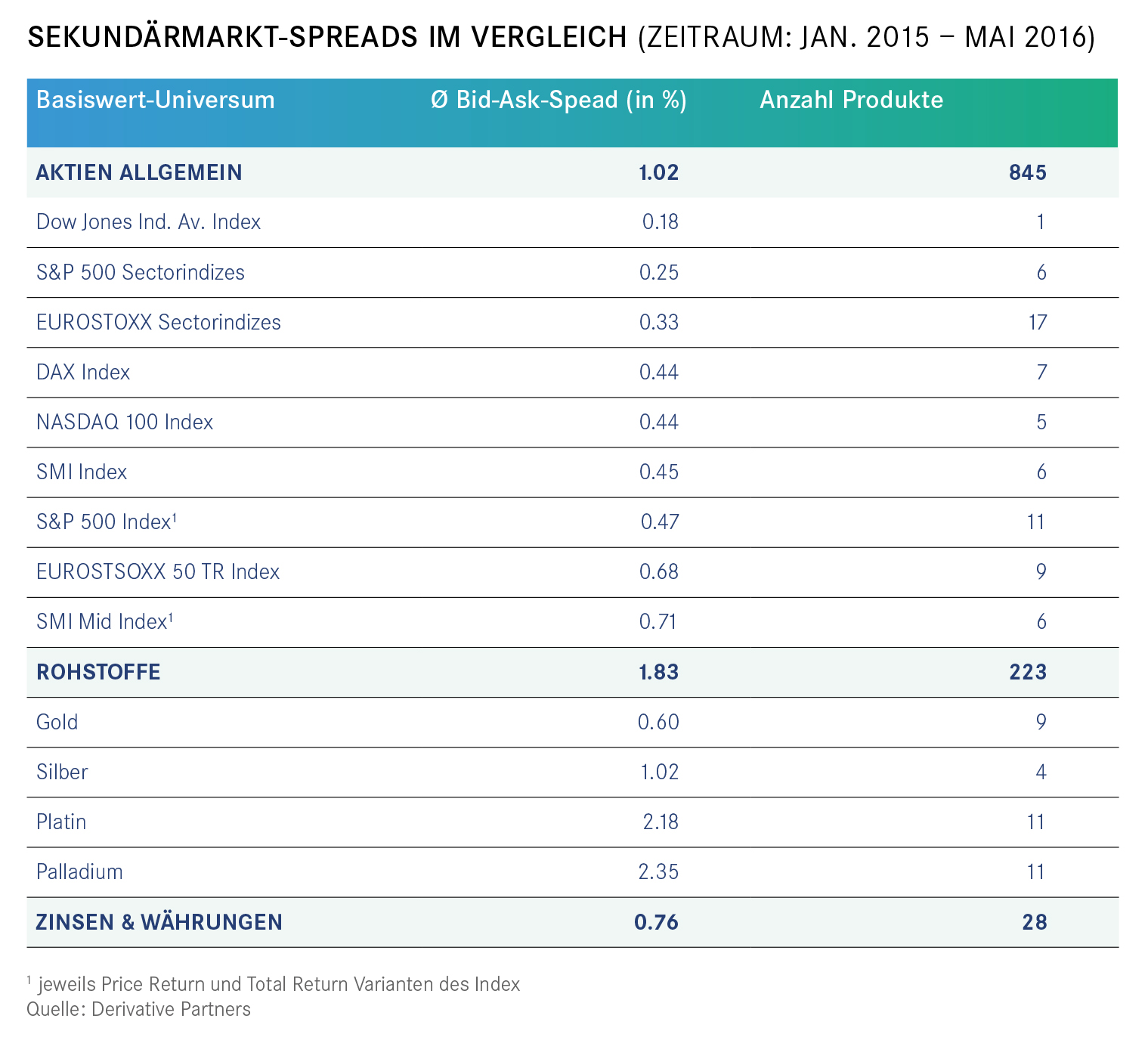

«Der Spread bei Aktienprodukten beträgt durchschnittlich 1,02%.»

Oft kommt es aber gar nicht zum fairen Vergleich, denn immer noch hegen Kritiker Vorurteile gegenüber den Kursstellungen bei Strukturierten Produkten. Grund genug, jetzt Fakten sprechen zu lassen. So hat das Team von Derivative Partners, Herausgeberin des payoff magazine, die durchschnittliche Differenz zwischen An- und Verkaufskursen bei allen an der SIX Structured Products Exchange kotierten Tracker-Zertifikaten von 1. Januar 2015 bis 20. Mai 2016 analysiert. Dieser ausreichend lange Zeitraum sichert seriöse Ergebnisse und neutralisiert eventuelle Ausreisser.

Spreads sind enger als ihr Ruf

Die Analyse der Sekundärmarkt-Spreads wurde auf Assetklassen heruntergebrochen, um eine bessere Vergleichbarkeit zu gewährleisten. Ganz allgemein belief sich der Spread bei Aktienprodukten im untersuchten Zeitraum auf durchschnittlich 1,02%. Das ist deutlich kleiner als die oft kolportieren «3-4%», die sich angeblich die Emittenten noch über den Börsenhandel in die Tasche stecken. Geht man eine Stufe tiefer im Produktdschungel und sortiert nach konkreten Basiswerten, ergeben sich passable Distanzen zwischen An- und Verkaufskurs von Tracker-Zertifikaten: Die engsten Spreads werden beim Dow Jones Index (0,18%) und den EUROSTOXX Sektorindizes (0,33%) gehandelt. Etwas weitere Spreads sind bei DAX, Nasdaq 100 (jew. 0,44%) und SMI (0,45%) erkennbar. Die sog. «Exchange Traded Tracker», so der Marketingname der UBS für ausgewählte Tracker-Zertifikate, fallen dabei auf – sie halten über die gesamte Vergleichsperiode hinweg das Versprechen engster Spreads. Vergleichsweise grosse Spreads hat kurioserweise der Basiswert S&P 500. Das mag statistisch mit den abweichenden Heimathandelszeiten der Wall Street zusammenhängen. Bis rund 14:00 Uhr europäischer Zeit gibt es nur einen bedingt liquiden Futures-Markt im S&P 500. Deutlich engere Spreads zeigen sich dagegen in den S&P 500 Subsektoren, die ja auf die gleichen Aktienwerte referenzieren wie der Gesamtindex selbst – Erklärungsversuche dauern an. Zufriedenstellend, aber keinen Rausch verursachen die kotierten Tracker auf STOXX Sektorindizes (0,62%), welche «home turf» von taktischen Anlegern sind.

Rohstoffhandel hat seinen Preis

Deutlich grössere Aufschläge produziert traditionell die Kursstellung auf Rohstoff-Basiswerte, wo auch die Volatilität stets launenhafter ist als bei Trackern auf ordinäre Aktien-Standardindizes. Bei Tracker-Zertifikaten auf den Goldpreis sind durchschnittlich 0,60% Spread an den Emittenten zu bezahlen. Breiter und teurer sind Produkte auf Silber (1,02%) und die interessanten Nischen-Edelmetalle Platin (2,18%) und Palladium (2,35%). Überraschend günstig sind Tracker auf Soft-Commodities wie zum Beispiel Kaffee (1,80%). Einer der teuersten Basiswerte im Rohstoffbereich ist Erdgas.

«Der Tracker mit dem kleinsten Spread der Schweiz wird mit engen 0,05% gehandelt.»

So schlägt der Tracker NATUS auf den NYMEX Henry Hub Natural Gas Front Month Future mit 6,94% Spread zu Buche. Bei Zinsen und Währungen sind die Spreads mit 0,76% akzeptabel, wobei Devisentrader sicherlich kein Tracker-Zertifikat für direkte Investments in ein Währungspaar wählen werden. Dafür taugen eher andere Instrumente weitaus besser und sind gehebelt. Hingegen für Zins-Strategien oder Währungsbaskets machen Tracker wiederum Sinn.

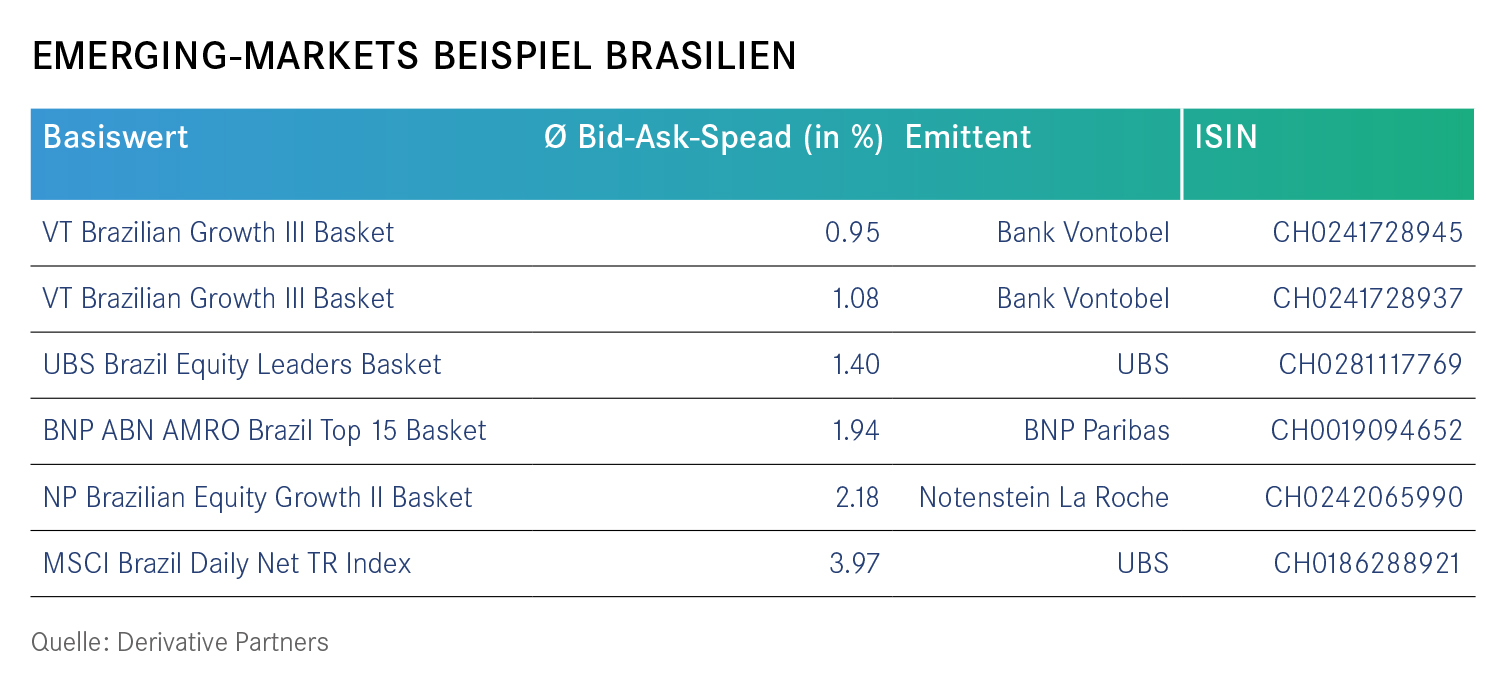

Exotische Märkte schenken ein

Sehr gut erkennbar sind in der Tracker-Zertifikate Spread-Analyse auch die Basiswerte, in denen es gravierende Liquiditätsprobleme gibt oder welche hochgradig exotisch sind. So zählt der Tracker auf den FTSE/Athens Stock Exchange 20 Index (Symbol ATHEN) mit sage und schreibe 21,1% Bid-Ask-Spead zu den extremsten Produkten der Schweiz. Wesentlich enger im relativen Vergleich präsentiert sich INDON, ein Tracker auf den RBS Indonesia Basket I, mit 6,25% Bid-Ask-Spead. Absolut betrachtet muss einem Anleger sein Engagement im indonesischen Aktienmarkt die rund 6% Kosten wert sein. Die Aufwände, bei einem Broker in Jakarta ein Wertschriftendepot zu eröffnen, dürften trotz Internetzeitalter deutlich höher sein. Der Tracker ist somit ein probates Mittel für Emerging Markets-affine Anleger. Nicht ganz so exotisch wie Indonesien und daher nicht so teuer sind Aktienengagements in Brasilien. Die in der Schweiz handelbaren Tracker-Zertifikate auf brasilianische Aktien haben im untersuchten Zeitraum beispielsweise einen durchschnittlichen Bid-Ask-Spread von 1,92%. Die Kursturbulenzen in diesem Markt kennend, scheint der Spread vertretbar, wenn auch nicht gerade günstig. Interessant sind am Beispiel des Emerging Market Brasilien die Spread-Unterschiede zwischen den einzelnen Tracker-Zertifikaten (siehe Tabelle). Bankgebaute Aktienbaskets kommen günstiger weg als der Indextracker auf den MSCI Brazil Index.

Fakten statt Fiktion

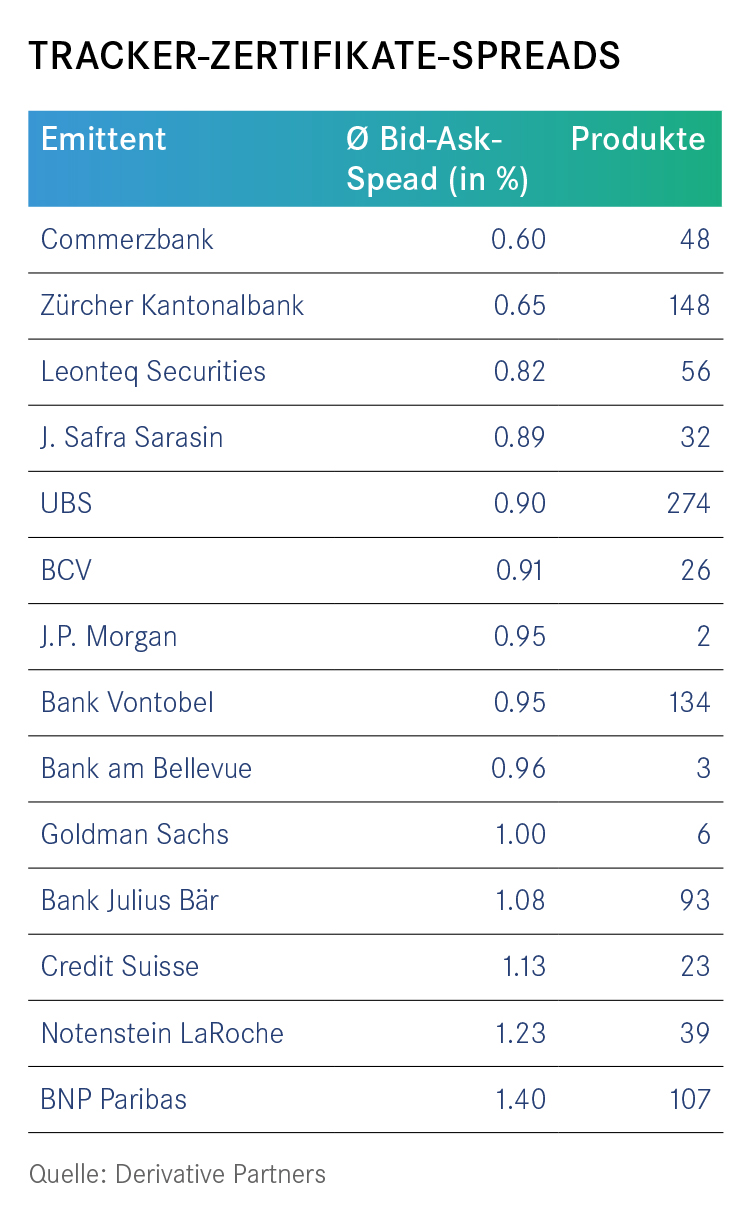

Zusammenfassend kann gesagt werden, dass die durchschnittlichen Bid-Ask-Spreads bei Tracker-Zertifikaten in der Praxis enger sind als oftmals vermutet. Dennoch zeigt die Analyse aber auch, dass es pro Assetklasse und Basiswert durchaus geldwerte Unterschiede im Market Making der Emittenten gibt. Anleger und Berater sollten genau hinsehen und ein paar Minuten in Produkt- und Basiswertvergleiche investieren. Leider wird das in der Praxis zu wenig gemacht. Ebenso illustriert diese Erhebung, dass die Mehrheit der frappanten Spreads fast ausschliesslich bei Rohstoffbasiswerten oder exotischen Kompositionen beheimatet ist. Besondere Anlagegeschmäcker sind nicht umsonst – und auch nicht für jedermann. Deutlich mehr Convenience wird dem Anleger dagegen im traditionellen Aktienbereich geboten. Dort sind Tracker-Zertifikate nach wie vor das beste Mittel für effiziente Partizipation.

Grosse Bandbreiten

Die engsten Sekundärmarkt-Spreads bei Tracker-Zertifikaten (über alle Assetklassen hinweg) hat im Schweizer Markt die Commerzbank. Ihr dicht auf den Fersen ist die Zürcher Kantonalbank. Mit etwas Abstand folgt Leonteq Securities, immerhin Nummer drei. Bei Leonteq sorgen Exoten im Fundus wie der Solactive Myanmar Focused Asia Index für deutliche Spreadverbreiterungen im Gesamtranking. Im Mittelfeld gibt es dichtes Gedränge diverser Emittenten: UBS und Bank Vontobel haben dabei die grössten Angebote an Tracker-Zertifikaten am Markt. Am Beispiel des Boutique-Emittenten Bank am Bellevue wird deutlich, dass auch für aktiv gemanagte Baskets der Bid-Ask-Spread stets unter 1% bleiben kann. So mancher Mitbewerber kommt bei Themenbaskets auf bis zu 1,50%. Das durchgängige Exposure zu Emerging Markets und Rohstoffen bremst das Bid-Ask-Spread-Ranking der BNP Paribas leider etwas aus. Der Emittent mit einer sehr grossen Auswahl an exotischen Basiswerten ist zugleich aber Leader mit dem Produkt mit dem kleinsten Spread der Schweiz: SMIOO. Dieser Tracker auf den SMI Index wird mit engen 0,05% durchschnittlichem Bid-Ask-Spread seit 01.01.2015 gehandelt.