Silber – Hausse 3.0

-

Dieter Haas

Das weissglänzende Edelmetall hat seinen Anhängern in den vergangenen Jahren eine harte Geduldsprobe auferlegt. Das Warten auf die dritte massive Hausse in den letzten 50 Jahren dürfte endlich ein Ende gefunden haben.

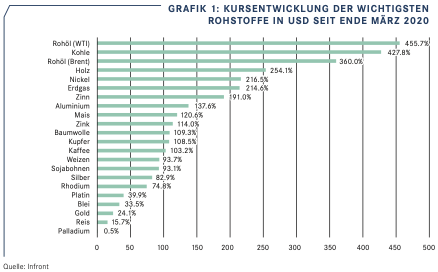

Die lange ein stiefmütterliches Dasein führenden Rohstoffe sind seit dem Beginn der Pandemie zu neuem Leben erwacht. Der anfänglich noch zögerliche Aufwärtstrend hat sich in den vergangenen zwölf Monaten verfestigt. Inzwischen nähern sich einige der Rohstoffe bereits wieder ihrem Allzeithoch oder haben es bereits überwunden. Nebst der zügellosen expansiven Geldpolitik der Notenbanken seit März 2020 haben eine zunehmende Knappheit sowie zuletzt gestiegene geopolitische Spannungen massgeblichen Anteil am Comeback der Rohstoffe.

Seit Ende März 2020 bis zum Stichtag am 25. April 2022 glänzten vor allem die Energierohstoffe, angeführt von Rohöl der Sorte WTI mit teils astronomischen Avancen. Deutliche Zugewinne verzeichneten auch die meisten Industriemetalle und Agrargüter. Noch etwas Ladehemmungen bekundeten bis vor kurzem die Edelmetalle, die in der ersten Phase nach Ausbruch der Pandemie noch das Feld angeführt hatten. Der Ukrainekrieg hat nun aber auch diesem Sektor neues Leben eingehaucht. Das zeigte sich in diesem Jahr besonders an Palladium, dessen Weltangebot mehrheitlich aus Russland kommt. Die drei übrigen bekannten Edelmetalle Gold, Silber und Platin vermochten im Februar ihren seit August 2020 bestehenden Abwärtstrend nach oben zu durchbrechen. Im Vergleich zu den meisten Rohstoffen steckt ihre Trendwende aber noch in den Kinderschuhen. Besonders Silber ist, historisch betrachtet, nach wie vor äusserst preiswert.

Gründe, die für Silber sprechen

Die Menge an Silber, die an der Comex auf Termin verkauft wurde, entspricht einem Angebot von mehr als einem Jahr. Mit anderen Worten: Das verkaufte Silber kann nicht geliefert werden. Das bedeutet, dass es früher oder später einen Run auf physisches Silber geben wird und der Preis aus dem Ruder laufen wird. Silber ist der beste Wärme- und Stromleiter unter den Metallen.

Deshalb enthält jedes Telefon, jeder Computer, jeder Fernseher, jede (anständige) Batterie und jede Photovoltaikzelle Silber. In dieser Zeit der Geldentwertung, des Gelddruckens und der Inflation müssen Sie sich schützen. Silber, als Geld- und Edelmetall, tut dies. Es spricht einiges dafür, dass wir, nach der Avance Ende der 70er-Jahre des vorigen Jahrhunderts und derjenigen nach der Finanzkrise 2008/09 bis April 2011, jetzt am Beginn der Hausse 3.0 stehen, die Silber auf neue absolute Rekordmarken im dreistelligen Bereich hieven dürfte.

«Nur wem es gelingt, den richtigen Augenblick zu erwischen, segelt hart am Wind.»

Silber versus Silberminenaktien

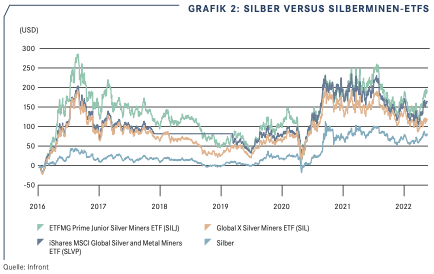

Die Kursentwicklung von Silber ist sehr volatil, diejenige der Aktien von Silberproduzenten aber noch weitaus stärker. Das Timing ist daher äusserst wichtig. Nur wem es gelingt, den richtigen Augenblick zu erwischen, segelt hart am Wind. Die Silberaktien reagieren im Durchschnitt mit dem Faktor 2 auf Veränderungen des Silberpreises. Geht die Post ab, wie Anfang 2016 oder ab April 2020, dann besitzen die Silberaktien einen eingebauten Turbo Boost. In solchen Phasen glänzen besonders die sogenannten Juniors. Das Ganze funktioniert allerdings beidseitig, wie sich im Februar/März 2020 oder ab August 2020 erkennen lässt. Für Anleger, die keine spezifischen Kenntnisse dieser Marktnische haben, empfiehlt sich der Kauf eines Indexfonds oder eines breit diversifizierten Tracker-Zertifikates.

Attraktive ETPs

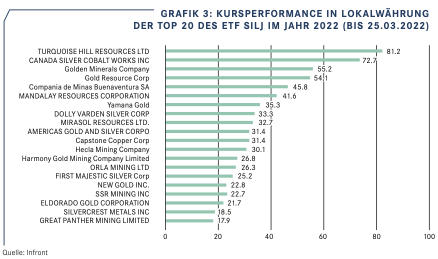

Nach der langen Durststrecke ist es höchste Zeit, um über diversifizierte Indexfonds einen Fuss in den Silbermarkt zu setzen. Die grössten Gewinnchancen besitzt der ETF- MG Prime Junior Silver Miners ETF SILJ des Anbieters ETFMG Prime. Er zielt darauf ab, die Kurs- und Ertragsentwicklung des Prime Junior Silver Miners & Explorers Index vor Gebühren und Aufwendungen so genau wie möglich nachzubilden. Der Index bietet eine Benchmark für Anleger, die an der Verfol- gung von börsennotierten Small-Cap-Unternehmen interessiert sind, die in der Silberminen-Explorations- und Produktionsbranche tätig sind. Damit unterscheidet er sich von den übrigen Angeboten, die vornehmlich auf die grossen Standardwerte setzen. Gemäss neustem Factsheet umfasst der nur an der NYSE Arca gelistete ETF 57 Aktien auf und verrechnet seinen Inhaber eine jährliche Gebühr von 0.69%. Die beiden grössten Positionen First Majestic und Pan American Silver wiesen am Stichtag einen Anteil von rund 26% auf. Die meisten Titel des ETFs starteten schwungvoll ins Neue Jahr. Angeführt wurde die nicht währungsbereinigte Performance-Rangliste am Stichtag von Turquoise Hill Resources.

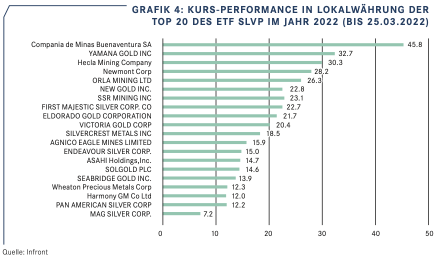

Eine gute Wahl ist auch der stärker auf die Grossen der Marktnische fokussierende ETF SLVP des Anbieters iShares, der mit einer TER von 0.39% etwas günstiger ist als SILJ. Der ETF SLVP basiert auf dem MSCI ACWI Select Silver Miners Investable Market Index. Dieser umfasst am Stichtag 32 Positionen. Dabei dominerten die Blue Chips Pan American Silver, Hecla Mining und First Majestic mit einem Anteil von insgesamt rund 39%. Angeführt wurde die nicht währungsbereinigte Performance-Rangliste am Stichtag von Compania de Minas Buenaventura, einem pe- ruanischen Bergbauunternehmen.

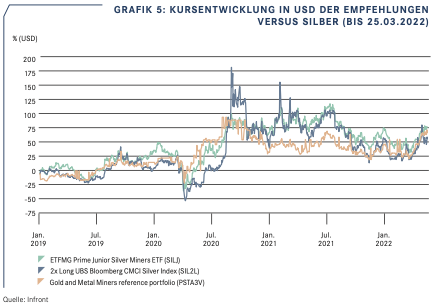

Empfehlungen

Nebst dem bereits erwähnten ETF SILJ bieten die an SIX Swiss Exchange kotierten Tracker-Zertifikate PSTA3V und SILVAZ sowie das zweifach gehebelte Constant Leverage-Zertifikat SIL2L vielversprechende Potentiale um vom Silberanstieg in den kommenden Monaten überdurchschnittlich zu profitieren. Das letztgenannte, basierend auf dem UBS Bloomberg CMCI Silver Index, wurde bereits am 1. Dezember 2009 an SIX Swiss Exchange liberiert und hat bereits manche Höhen und Tiefen mitgemacht. Es eignet sich für Anleger, die leicht verstärkt an steigenden Silberpreisen partizipieren möchten. Das Themenzertifikat PST3AV der Bank Vontobel, das von Swissquote verwaltet wird, bietet ein Engagement in 13 der grössten Edelmetalle fördernden Unternehmen weltweit, die über aktive Bergwerke, grosse Reserven und eine fortlaufende Erkundung neuer Lagerstätten verfügen. Es ist somit kein rein Silberminen spezifisches Angebot, auch wenn der Anteil an vorwiegenden Silberproduzenten wie Pan American Silver oder First Majestic beträchtlich ist. Das am 30. Dezember 2016 an SIX Swiss Exchange liberierte Partizipationsprodukt verrechnet seinen Inhabern eine jährliche Management Gebühr von 1.50%. Wesentlich spezifischer auf Silberminen ausgerichtet ist das am 23. Dezember 2021 an SIX Swiss Exchange liberierte Tracker-Zertifikat SILVAZ auf den Silberminen Aktien II der ZKB. Es umfasste im Zeitpunkt der Emission 27 grosse und mittlere Unternehmen, deren Fokus grösstenteils auf Silber gerichtet ist. Seine jährliche Management Gebühr liegt bei niedrigen 0.25%.