Advertorial

Advertorial

Smart Beta gekonnt einsetzen

-

Bruno Taillardat

In den letzten Jahren haben sich Anleger mit Smart Beta vertraut gemacht. Viele haben solche Strategien heute umgesetzt – andere warten noch ab. Anhand von Praxisbeispielen zeigen wir, welche Vorteile Smart Beta bietet.

Je nach Marktszenario können Smart-Beta-Strategien helfen, Risiken zu steuern, Performancechancen zu nutzen und die Kosten im Griff zu behalten. Sie sind aber auch geeignet, komplexe Anforderungen von Anlegern zu erfüllen. Vier Anwendungsbeispiele gelten dabei stellvertretend für die vielfältigen Einsatzmöglichkeiten.

Besseres Risiko-Rendite-Profil

Es ist ein Dilemma: Obligationen, die im Vergleich zu Aktien gewöhnlich weniger Risiken bergen, rentieren prohibitiv niedrig. Hingegen sind Aktien vergleichsweise volatil. Einige Smart-Beta-Strategien erlauben es jedoch, das Risikobudget besser zu nutzen und höhere Aktienallokationen zu fahren. Wechselt man z.B. von einem kapitalmarktgewichteten Index in eine Low-Volatility-Strategie, kann man das Renditeprofil verbessern, ohne höhere Volatilitäten zu riskieren.

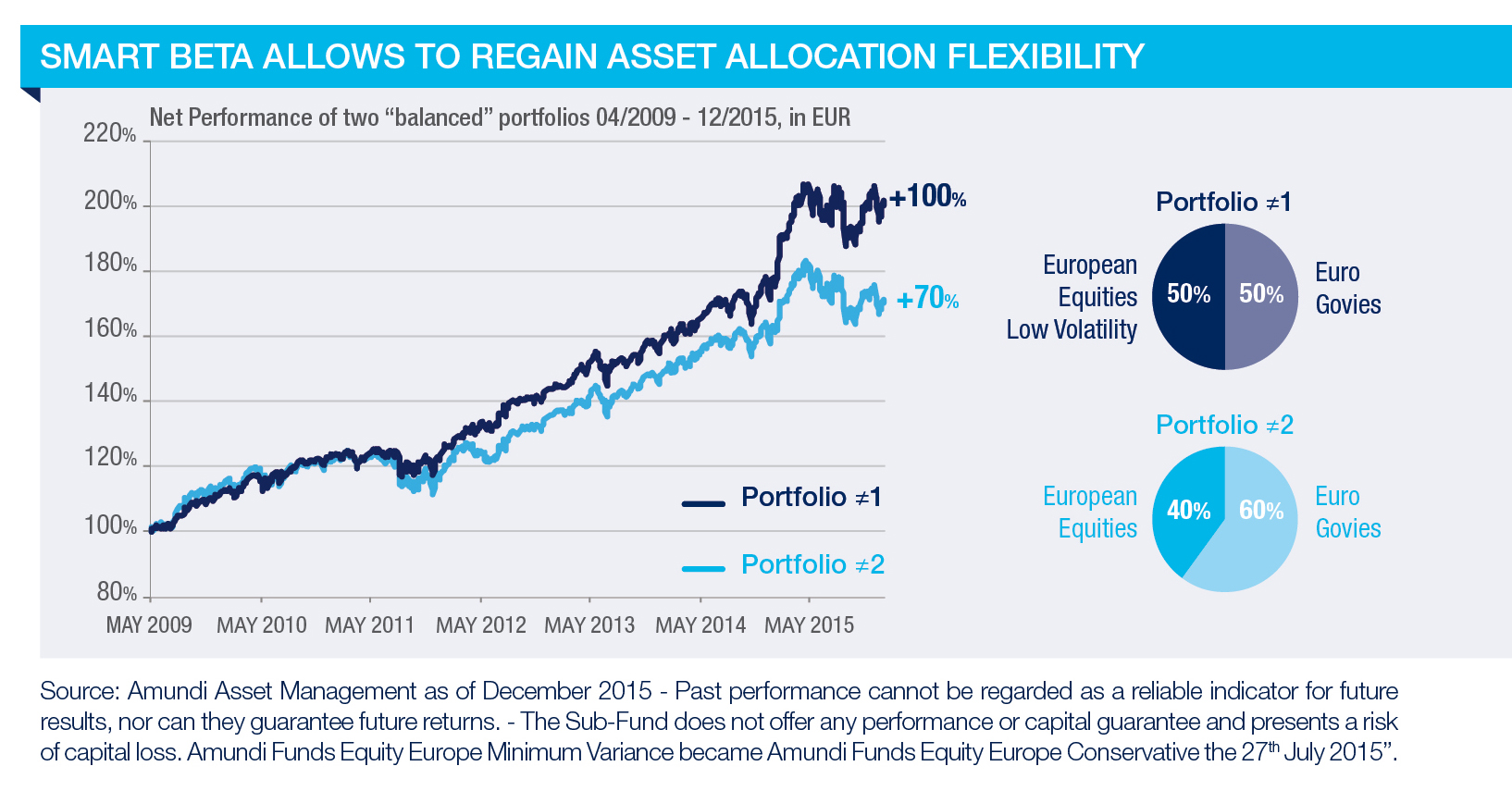

Dazu der Performance-Vergleich zweier diversifizierter Strategien. Portfolio 1 investiert zur Hälfte in europäische Aktien mit einem Low-Volatility-Ansatz und zur anderen Hälfte in einen breiten Bond-Index. Portfolio 2 investiert zu 40% in einen kapitalmarktgewichteten europäischen Aktienindex und zu 60% in einen breiten Bond-Index. Selbst wenn Portfolio 1 ein höheres Aktienexposure aufweist und impliziert, dass dies die riskantere Strategie ist, haben beide Portfolios dieselbe Volatilität. Portfolio 1 ermöglicht also eine höhere Aktienquote und bietet bei gleicher Volatilität bessere Renditechancen. Für den untersuchten Zeitraum haben die Low-Volatility-Aktien den Markt geschlagen und Renditen von 100% gebracht, während das zweite Portfolio nur ein Plus von 70% brachte.

Integration von ESG-Aspekten in ein Smart-Beta-Portfolio

Auch hierzu ein Praxisbeispiel: Eine niederländische Wohltätigkeitsstiftung wollte ihr gesamtes Aktienportfolio restrukturieren, um ihre Ansprüche an Umwelt-, Sozial- und Governance-Aspekten (ESG) Rechnung zu tragen und gleichzeitig die Vorteile von Smart-Beta-Strategien zu nutzen. Allerdings fürchtete man, dass die ESG-Vorgaben einen zu grossen Tracking Error zur internen Benchmark nach sich zögen. Zudem wurde hinterfragt, ob der ESG-Filter das Anlageuniversum und die Performance zu stark beeinträchtigten. In der Vergangenheit hatte die Stiftung mehrere Mandate an verschiedene Asset Manager vergeben, wobei versucht wurde, die ESG-Ziele und Smart-Beta-Ansätze separat anzugehen.

Nach einer umfassenden Analyse hat sich die Stiftung für eine integrierte Lösung entschieden. Amundi hat einen Fonds lanciert, der sich auf verschiedene Anlagefaktoren konzentriert, über den ein ESG-Filter gelegt wird. Obschon sich bei dieser Herangehensweise das Anlageuniversum um 40% verringerte, kann auf Grund der Techniken zur Risikoreduktion – mit denen sich u.a. die Volatilität minimieren und Korrelationen reduzieren lassen – die Performance des Fonds trotzdem hoch gehalten werden. Für die Stiftung war es ideal, da alle bestehenden Fonds bei einem Manager konsolidiert wurden. So konnten die Anforderungen in puncto ESG und Smart Beta parallel umgesetzt und die Gebühren unter Kontrolle gehalten werden. Gleichzeitig war die Performanceabweichung zu traditionellen Benchmarks nicht zu gross.

Die Chance auf Kapitalschutz nutzen

Institutionelle Investoren wie Versicherer setzen häufig so genannte CPPI-Produkte (Constant Proportion Portfolio Insurance) ein. Mit einer dynamischen Kombination von Cash und Aktien können diese Verlust abfedern. Für Versicherer sind diese Produkte auch mit Blick auf Solvabilitätsregularien attraktiv, da sie eine geringere Kapitalunterlegung als vergleichbare Investments erfordern. Korrigieren die Märkte jedoch nach unten, müssen bei klassischen Kapitalschutzprodukten Aktien verkauft werden, um die (partielle) Kapitalgarantie zu sichern. Fällt der Portfoliowert auf den Garantiewert, kann von diesem Zeitpunkt an nur noch in risikolose Assets investiert werden, was in einem Umfeld mit ultra-niedrigen Zinsen unattraktiv ist.

Strukturiert man hingegen CPPI-Lösungen auf Grundlage einer Low-Volatility-Strategie ist es unwahrscheinlicher, dass der Schwellenwert erreicht wird. Zwischen Ende 2008 und Januar 2016 hat z.B. eine CPPI-Lösung auf Basis der „Europe Conservative“-Strategie von Amundi anstelle von Titeln des MSCI Europe eine deutlich höhere Aktienquote ermöglicht. So lag die minimale Aktienquote des CPPI-Produkts mit dem Low-Volatility-Fonds bei 15% und beim CPPI-Produkt auf Grundlage des MSCI Europe bei 4%. Andererseits ermöglichte die Amundi-Lösung eine maximale Aktienquote von 81 % im Vergleich zu nur 75 % des MSCI Europe-CPPI-Produkts.

Alternative zum aktiven Management

Ein Investor mit einem globalen Aktienportfolio wollte sein klassisches Indexinvestment durch eine aktive Dividendenstrategie ersetzen. Mit Blick auf nachhaltig hohe Dividendenrenditen wollte der Investor seine Strategie zudem auf Fundamentaldaten stützen.

Es ist heute möglich, ein Smart-Beta-Portfolio zu konstruieren, das mit quantitativen Filtern dividendenstarke Titel auswählt und gleichzeitig durch qualitative Screenings auch mehrere fundamentale Aspekte berücksichtigt. Grundlage dafür sind komplexe Filter, die z.B. Fundamentaldaten zur Cash-Flow-Generierung, der Verschuldungssituation und der Profitabilität berücksichtigen. Das Qualitätsscreening hat bewirkt, dass sich das Anlageuniversum von 1.600 auf 650 Titel reduzierte. Diese Titel wurden dann mit Blick auf hohe Dividendenrenditen gefiltert, wobei gleichzeitig berücksichtigt wurde, dass die Titel nur gering miteinander korreliert sind. Das resultierende Portfolio umfasste 100 Titel und erfüllte alle Anforderungen des Investors.

Fazit: Smart-Beta-Investments haben sich wegen der wachsenden Nachfrage von Investoren und der Innovationskraft der Asset Manager dynamisch entwickelt. Attraktiv sind Smart-Beta-Lösungen, da sie zahlreiche Investorenbedürfnisse integriert lösen können. Im Fokus stehen dabei insbesondere bessere Renditechancen, eine bessere Risikosteuerung sowie eine verbesserte Diversifikation. Investoren steht heute ein breites Angebot an Smart-Beta-Ansätzen in Form aktiver Strategien, ETFs, Indexfonds oder individueller Lösungen zur Verfügung. Amundi verfolgt das Ziel, als einer der führenden europäischen Asset Management die Weiterentwicklung von Smart-Beta-Lösungen mit Blick auf die Kundenbedürfnisse weiterzuentwickeln.

________________________________

Amundi ETF, Indexing & Smart Beta

Amundi ETF, Indexing & Smart Beta verwaltet mehr als € 57 Mrd. und zählt mit einem starken Fokus auf Kosteneffizienz, Innovation und Transparenz zu den strategischen Wachstumsfeldern von Amundi. Mit 100 ETFs und mehr als 450 Cross-Listings ist Amundi der fünftgrösste ETF-Anbieter Europas. Das Indexing & Smart Beta-Geschäft von Amundi verfolgt das Ziel, Anlegern wettbewerbsfähige Produkte, inklusive SRI- und Smart-Beta-Lösungen, zu bieten.