China stösst Tür zu qualitativem Wachstum auf

-

Dr. Christian Wildmann, CFA, Senior-Portfoliomanager, Leiter Emerging Markets

Das Reich der Mitte – in der Corona-Krise Wachstumsmaschine und konfliktreicher Handelspartner zugleich. Die zweitgrösste Volkswirtschaft der Welt ist mitten im strategischen Umbau. Wertpapiere mit China-Bezug gewinnen in einer diversifizierten Aktien- und Anleihenanlage an Bedeutung.

Hat die Corona-Krise für China die Weichen gestellt, um zur global führenden Großmacht zu werden? Der Eindruck entsteht, weil das bevölkerungsreichste Land der Welt fast unglaublich schnell aus der Krise gekommen ist. Im laufenden Jahr dürfte Chinas Wirtschaft nach Schätzung der Volkswirte von Union Investment um 9,1 Prozent wachsen. Doch wie geht es längerfristig mit China weiter? Wichtige Hinweise liefert der neue Fünfjahresplan, den der Nationale Volkskongress im März verabschiedet hat. Die Regierung unter Präsident Xi Jinping lässt keine Zweifel offen, dass die wirtschaftliche Leistungsfähigkeit des Landes gesteigert werden soll.

Wirtschaft der zwei Kreise

Der neue Fünf-Jahresplan zeigt, dass das Land große strategische und technologische Ambitionen hegt. Das Stichwort heißt „Dual Circulation Economy“. Was ist damit gemeint?

- Eine Wirtschaft, die aus zwei Kreisläufen besteht: einem inneren und einem internationalen. Der innere Kreislauf soll gestärkt werden, indem mehr lokal produziert und konsumiert wird. Es geht hier um den Aufbau lokaler Champions und neuer Exportangebote. Zum anderen soll China in strategisch wichtigen Produktgruppen unabhängiger vom Ausland werden. Dies betrifft etwa den Software- oder den Halbleitersektor.

- China soll eine moderne Industriebasis erhalten – für den Heimatmarkt, aber auch für den Export. Forschung und Entwicklung (F&E) soll angekurbelt werden. Die F&E-Ausgaben sollen jährlich um sieben Prozent wachsen, also mehr als in Europa oder den USA und mehr als das voraussichtliche Wirtschaftswachstum betragen dürfte.

- Das Wachstum soll qualitativ besser werden: So soll auch die Digitalisierung vorangetrieben werden. Die digitale Wirtschaft soll bis 2025 rund zehn Prozent der Wertschöpfung ausmachen. Auch soll die Zahl besonders innovativen Patente verdoppelt werden.

- Zu Qualitätssteigerung zählen auch Umweltschutzziele. Im Jahr 2030 soll der Höhepunkt der CO2-Emissionen erreicht sein. Bis 2060 will China CO2-neutral wirtschaften. Die Ziele sind hier zwar weniger ambitioniert als früher, dafür aber bindend. Umgesetzt werden soll das etwa durch die Modernisierung der Stahlerzeugung. Auch der Anteil der erneuerbaren Energien am Energiemix soll auf 20 Prozent steigen.

- Eine Schuldenkrise und Überhitzung der Wirtschaft soll vermieden werden. Während die chinesischen Konsumenten eine hohe Sparneigung und geringe Verschuldung vorzeigen, sind chinesische staatsnahe Unternehmen eher hoch verschuldet. Hier schaut der chinesischen Regulator genauer hin. Auch wurde die Geldpolitik bereits etwas gestrafft, um eine Überhitzung zu vermeiden.

- Weiterhin ist eine Politik des stabilen Wechselkurses zu erwarten. Die chinesische Währung wird durch Kapitalverkehrskontrollen gesteuert. Parallel dazu verfolgt China eine konsequente, vorsichtige Öffnung des Kapitalmarkts für ausländische Investoren.

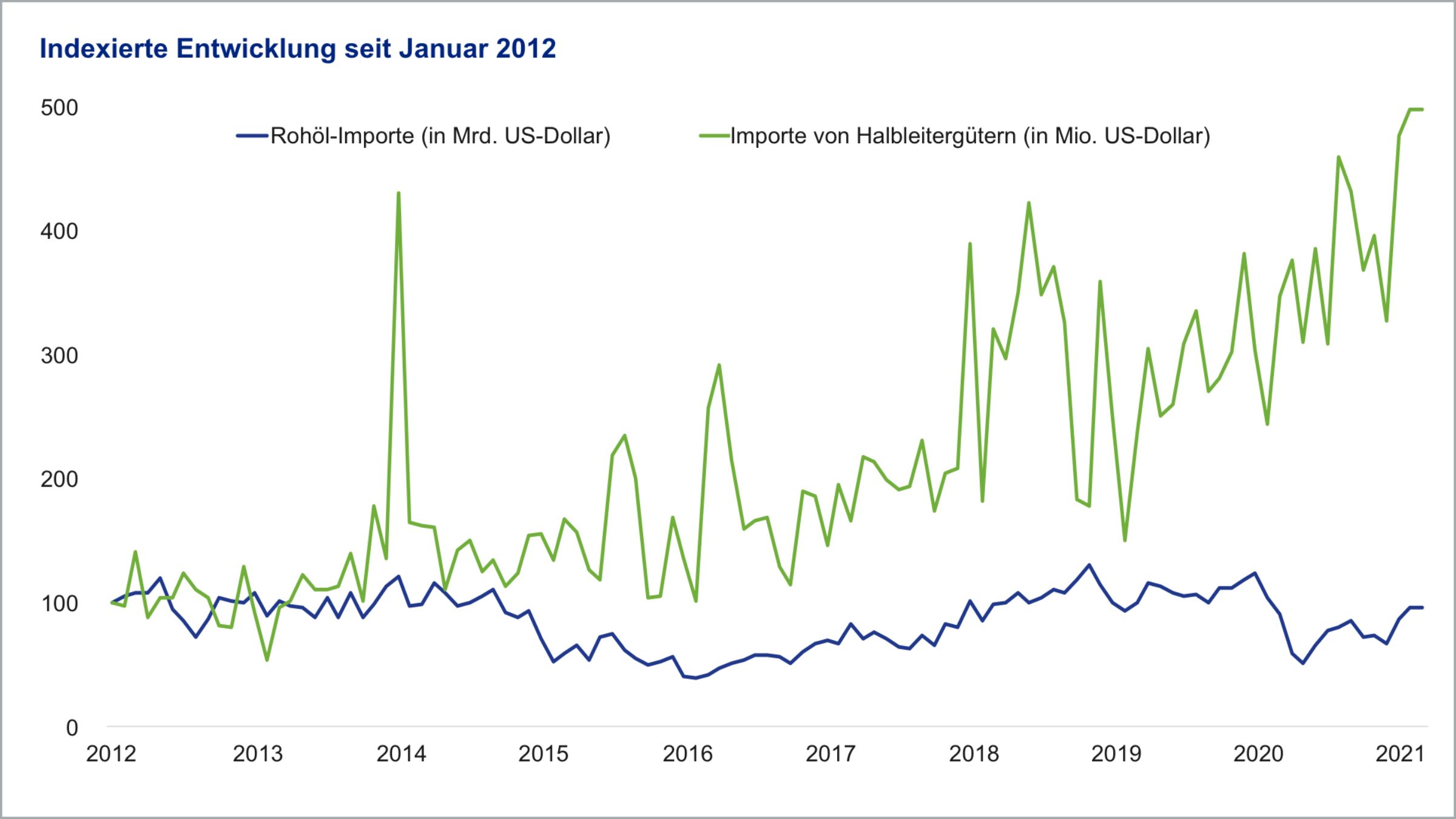

China lechzt nach Öl und Halbleiterprodukten

Deutlich steigender Importanteil von Halbleitergütern gegenüber Rohöl-Importen

Quelle: Bloomberg, Union Investment; Stand: 19. April 2021.

Was China macht, hat weitreichende Auswirkungen

Die größere strategische Unabhängigkeit, die China erreichen will, hat ihre Wurzeln auch im aktuellen wirtschaftlichen und technologischen Machtkampf mit den USA. Zuletzt haben Beschränkungen seitens der USA etwa gegen den Export von Halbleiterprodukten oder das Verbot zur Nutzung chinesischer Infrastruktur sowie neue Importzölle auf bestimmte Güter für Spannungen gesorgt. Diese „Great Power Competition“ dürfte nach Einschätzung von Union Investment auch unter dem amtierenden US-Präsidenten Biden kaum an Schärfe verlieren.

Nicht spannungsfrei sind auch die Beziehungen zu Europa, wo der wirtschaftliche Austausch intensiviert werden soll. Die Europäische Union (EU) einigte sich dazu mit China Ende 2020 auf die Unterzeichnung eines Investitionsabkommens – das CAI. Es soll eine wertebasierte Investitionsbeziehung ermöglichen und auch Arbeitsstandards sowie Minderheitsschutz umfassen. Damit würden für europäische Firmen neue Absatzchancen winken, aber auch die Qualität der Beziehungen würde verbessert, so die Hoffnung der EU.

In Realität wird das Bild weniger rosig sein: Aktuell scheinen die Differenzen mit der EU zum Beispiel über den Umgang mit Menschenrechten zuzunehmen, was zuletzt zu gegenseitigen Sanktionen geführt hat. Auch ist zu erwarten, dass europäische Unternehmen künftig stärker gezwungen sein werden, in China Fertigungskapazitäten aufzubauen. Umgekehrt könnten chinesische Unternehmen einfacher auf dem europäischen Markt Fuß fassen und dürften mehr denn je den Wettbewerbsdruck erhöhen.

Aktienseitig selektive Chancen

Welche Einschätzungen für die Kapitalanlage leiten sich daraus ab? Zum einen: China kann für international ausgerichtete Anleger immer wichtiger werden. Das Land hält an der gezielten, schrittweisen Öffnung für ausländische Investoren fest. Zum andern gilt es, aufgrund vielfältiger Chancen und Risiken die politischen und wirtschaftlichen Rahmenbedingungen permanent zu beobachten und in die Anlageentscheidung einzubeziehen. Auf zwei Wegen können Chancen genutzt werden:

- Einerseits über Unternehmen aus Europa oder den USA sowie aus Japan, für die China weiterhin ein starker Absatzmarkt bleiben dürfte. Dazu zählen vor allem Konzerne aus dem Halbleitersektor und aus der Chipfertigung. Eine rasche Abkopplung der westlichen Halbleiterindustrie von China ist unwahrscheinlich, da China voraussichtlich noch lange nicht die gesamte Nachfrage nach hochwertigen Halbleitern selbst decken kann.

- Auch über westliche Unternehmen aus dem Bereich hochwertiger Konsumgüter oder dem Luxusgütersektor lässt sich am Wachstum in China teilnehmen. Kurzfristig können aber Spannungen etwa bezüglich Lieferketten für Turbulenzen an den Börsen sorgen.

Ein zweiter Weg führt darüber, auf lokale chinesische Unternehmen zu setzen, sei dies über Aktien in Hongkong (H-Aktien) oder auf dem chinesischen Festland-Aktien (A-Aktien). Lokale Unternehmen dürften auf zunehmende politische Unterstützung hoffen, wie etwa im Automobilbereich. Bei diesen Unternehmen gibt es eine Schnittmenge der Interessen zwischen Politik und Aktionären. Mit einer aktiven Auswahl lassen sich dabei aber auch mögliche Risiken im ESG-Bereich reduzieren.

- Lokale Unternehmen aus dem Technologiebereich bergen Chancen. Aktuell bestehen aber regulatorische Risiken in China. Seit der Machtkonsolidierung unter Staatspräsident Xi Jinping hat generell der Druck auf private Unternehmen zugenommen. Dies zeigt der zum Internet-Riesen Alibaba gehörende Zahlungsabwickler Ant, dessen Börsengang im Herbst 2020 auf Druck der Behörden abrupt gestoppt wurde.

- Generell sind große chinesische Internet- und Kommunikationskonzerne sowie Unternehmen aus dem Bereich Bildung und Software oder erneuerbare Energie für längerfristige Investoren chancenreich, doch ist eine breite Diversifizierung angezeigt.

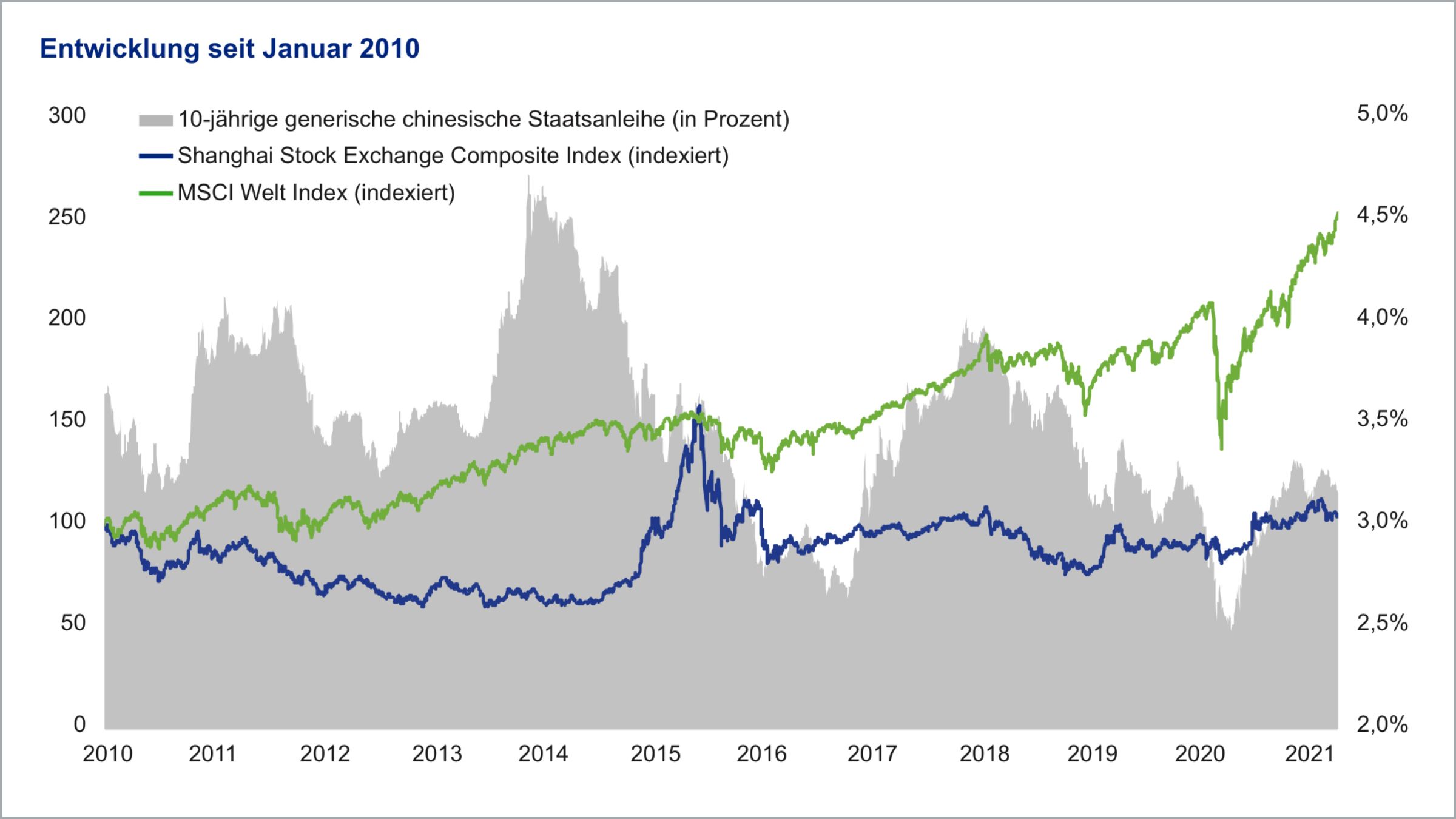

Hohe Anleiherenditen, Nachholpotenzial auf der Aktienseite

Chinas Aktienmarkt unbeeindruckt von Zinsanstieg

Quelle: Bloomberg, Union Investment; Stand: 19. April 2021.

Chinesische Anleihen eignen sich zur Diversifikation

Auch auf der Anleihenseite bietet China interessante Anlagemöglichkeiten. Bisher hat sich gezeigt, dass chinesische Staatsanleihen gewisse Diversifikationseffekte bieten. So war die Kursentwicklung chinesischer Anleihen nur wenig vergleichbar mit der von Anleihen aus Europa oder den USA. Chinesische Staatspapiere wiesen zudem durations-adjustiert eine vergleichsweise geringe Volatilität auf.

Die langsame Öffnung des chinesischen Kapitalmarktes führt dabei zu höheren Gewichtungen chinesischer Bonds in globalen Anleiheindizes und dürfte ein steigendes Interesse globaler Anleger auslösen. Für eine erfolgreiche Anlage sind aber genaue Marktkenntnisse und eine selektive Auswahl nötig, insbesondere im Unternehmensbereich. Aufgrund eines längerfristig zu erwartenden geringeren Wachstums dürften die Risikoaufschläge von chinesischen Staatsanleihen etwa gegenüber Bundesanleihen und US-Staatsanleihen tendenziell weiter sinken. Dem gegenüber stehen aber makroökonomische Risiken sowie Wechselkursschwankungen.