„Deeper Value“ in Schwellenländern finden

-

Ernest Yeung, Portfolio Manager

Die Performanceunterschiede zwischen Value- und Growth-Aktien könnten ihren Höhepunkt erreicht haben.

Die wichtigsten Punkte

- Wir suchen nach „vergessenen“ Aktien in den Schwellenländern (EM), die unserer Einschätzung nach von Anlegern und Analysten zu wenig beachtet werden und vor einer Trendwende mit erheblichem Aufwärtspotenzial stehen.

- Nach der weltweiten Verkaufswelle im Zuge der Pandemie und den daraus resultierenden Marktverwerfungen sahen wir bessere Anlagechancen bei zyklischen Aktien, die als „Covid-Verlierer“ gelten.

- 2020 war für unsere Strategie bisher ein sehr schwieriges Jahr, doch die umfangreichen Konjunkturmaßnahmen sollten dazu beitragen, die Wirtschaft wieder anzukurbeln, sodass sich Value-Aktien erholen können.

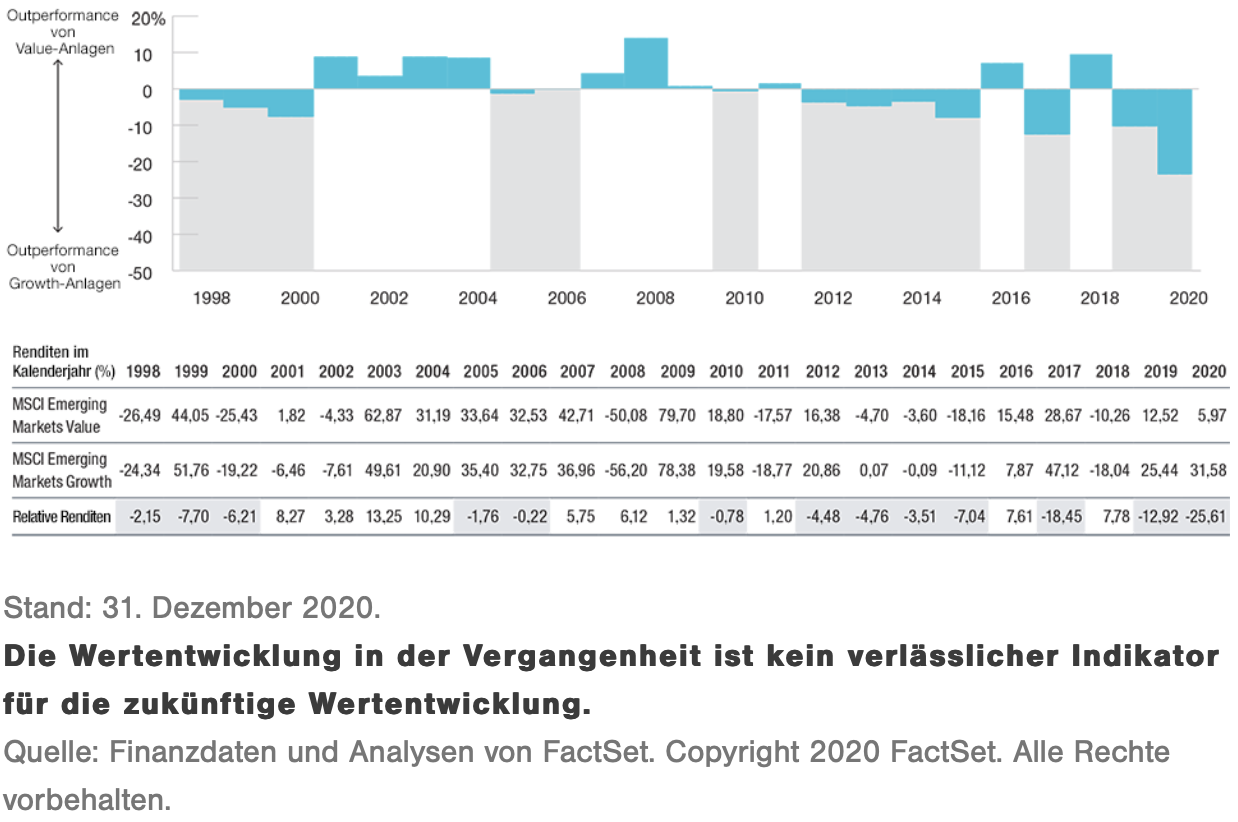

Value-Fonds – ganz gleich, ob mit weltweiten Anlagen oder Fokus auf die Industrie- oder Schwellenländer – taten sich 2020 äußerst schwer. Erwartungsgemäß entwickelten sich konjunktursensible Substanzwerte während der Coronavirus-Pandemie weltweit unterdurchschnittlich. Substanzunternehmen finden sich in der Regel in traditionellen Sektoren, die ein Wachstum der Realwirtschaft benötigen, um ihre Gewinne zu steigern. Da die Wirtschaft während der Lockdowns nahezu stillstand, konnten diese Unternehmen kein Gewinnwachstum erzielen. Entgegen den Erfahrungen aus der Vergangenheit gelang es Value-Aktien später nicht, in den Frühphasen der wirtschaftlichen Erholung wieder zuzulegen. Mit Blick auf die relative Gewinnentwicklung kam die Pandemie den Bereichen Onlinehandel, Cloud Computing, Onlinedienste und Unterhaltung zugute. Davon profitierten viele hochkapitalisierte Wachstumswerte des Internetsektors, die schon vor der Pandemie Marktführer waren. Das Ergebnis war eine Markterholung, die nur von wenigen Sektoren und Unternehmen getragen wurde. Ausschlaggebend war dafür neben dem Faktor Value/Growth die Präferenz der Anleger für die offensichtlichen Gewinner der Pandemie. In den Schwellenländern erzielten Growth- gegenüber Value-Anlagen im Jahr 2020 eine Outperformance auf Rekordniveau – die größte jemals verzeichnete Performancedifferenz zwischen beiden Anlagestilen (Abbildung 1).

Anders als bei Konjunktureinbrüchen in der Vergangenheit wurde der Schock der globalen Rezession in diesem Jahr jedoch nicht durch wachsende ökonomische Ungleichgewichte ausgelöst, sondern durch die medizinischen Maßnahmen zur Eindämmung der Pandemie. Daher wird die Rezession trotz ihres enormen Ausmaßes wahrscheinlich von relativ kurzer Dauer sein, wobei die erfolgreiche Wiedereröffnung der Wirtschaft von der Verfügbarkeit eines wirksamen Coronavirus-Impfstoffs abhängen dürfte. In dieser Hinsicht waren die jüngsten Nachrichten sehr vielversprechend, da in diesem Jahr mehrere wirksame Impfstoffe für einen umfassenden Vertrieb zur Verfügung stehen. Wie ein Blick auf die Produktionspläne der beteiligten Pharmakonzerne zeigt, könnte die weltweite Produktion im Jahr 2021 rund 8,5 Milliarden Impfdosen erreichen – genug, um mehr als die Hälfte der Weltbevölkerung impfen zu können.

Extreme Performanceunterschiede zwischen Value- und Growth-Anlagen in Schwellenländern

(Abb. 1) Performanceunterschiede zwischen Value- und Growth-Anlagen pro Kalenderjahr (%)

Aktien, die als ‚Covid-Verlierer‘ galten, wurden wahllos verkauft, während die Anleger vermeintlichen ‚Covid-Gewinnern‘ hinterherjagten.

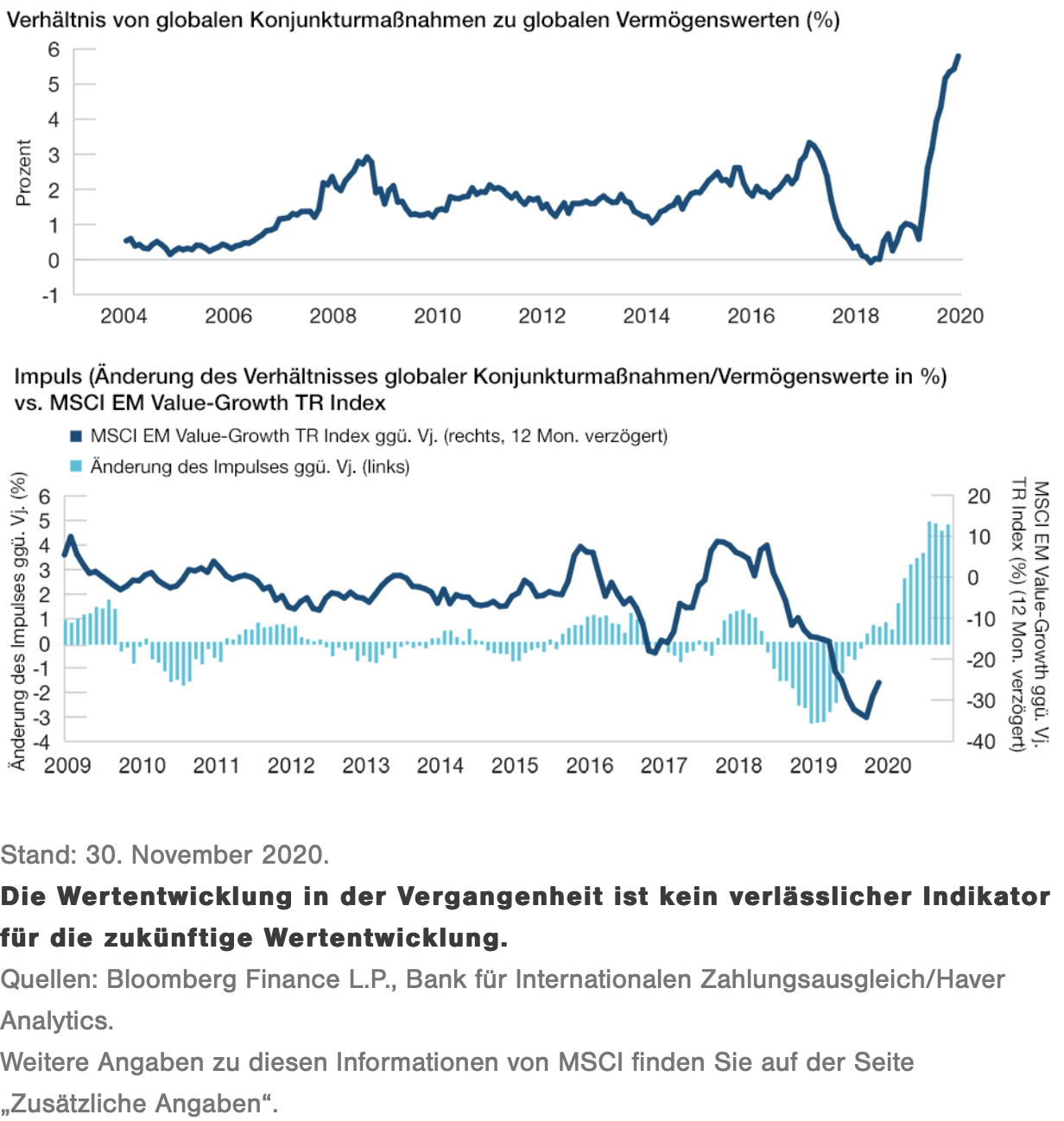

Während die Coronakrise zunächst die Performancedifferenz zwischen Value- und Growth-Aktien auf ein Rekordhoch trieb, wurde die zweite Jahreshälfte von „Covid-on/Covid-off“-Positionen dominiert. Diese Transaktionen sind auf einen einzigen Faktor ausgerichtet und stellen aus unserer Sicht die derzeit größte Diskrepanz zwischen den Aktienmärkten und der Realwirtschaft dar. Aktien, die als ‚Covid-Verlierer‘ galten, wurden wahllos verkauft, während die Anleger vermeintlichen ‚Covid-Gewinnern‘ hinterherjagten. Traditionelle Wachstumsaktien aus Bereichen wie Kosmetik, Spiele und Flughafenbetreiber wurden ungeachtet ihrer Fundamentaldaten massiv verkauft. Wir gehen davon aus, dass die beispiellosen Konjunkturmaßnahmen, die in diesem Jahr weltweit eingeführt wurden, die Wirtschaft auch 2021 unterstützen werden, denn ein Großteil der Einkommenstransfers wurde noch nicht ausgegeben und liegt nach wie vor auf den Bankkonten der Empfänger. Wenn wirksame Impfstoffe breiter verfügbar sind, dürfte die Zuversicht von Unternehmen und Verbrauchern wachsen, sodass sich das soziale und wirtschaftliche Verhalten weltweit normalisieren kann (Abbildung 2). Wenn dieser Punkt erreicht ist, sollte ein breiter Konjunkturaufschwung dazu führen, dass viele der „Covid-on“-Positionen aus dem letzten Jahr aufgelöst werden, was eine Marktrotation von Growth- zu Value-Anlagen ebenfalls unterstützen würde. Zyklische Aktien der „Old Economy“ sind seit 2020 unpopulärer als je zuvor. Angesichts dieses Chancenspektrums sehen wir keine fundamentale Rechtfertigung dafür, dass Substanzaktien so unbeliebt sind. Viele dieser Unternehmen verfügen über solide Bilanzen und generieren hohe Cashflows, und die wirtschaftlichen Auswirkungen des Coronaschocks dürften mit zunehmender Verfügbarkeit von Impfstoffen abklingen.

Unser Ansatz für Anlagen in Schwellenländeraktien

Wir sind überzeugt, dass aktive Manager mit einem disziplinierten Bottom-up-Ansatz zur Ermittlung solcher Unternehmen erfolgreicher sind als Anleger mit einem passiven, indexierten Ansatz für Value-Anlagen in den Schwellenländern. Statt uns auf einen bestimmten Index und quantitative Filter zu konzentrieren, bevorzugen wir Bottom-up-Analysen, bei denen wir genau ermitteln, was den Aktienkurs jedes Portfoliounternehmens unserer Ansicht nach bewegt. Billige Aktien zu kaufen und dann auf die „Mean Reversion“ zu warten, also die Rückkehr der Kurse zum langfristigen Mittel, halten wir in den Schwellenländern für den falschen Ansatz. Unser Ausgangspunkt ist daher nicht die Bewertung. Unsere zentrale Anlagethese ist, dass sich in den Schwellenländern zahlreiche Aktien mit hohem Wertpotenzial finden lassen, die von den traditionellen EM-Aktienfonds oft „vergessen“ oder übersehen werden.

Massive weltweite Stützungsmaßnahmen könnten Rotation in Value-Anlagen auslösen

(Abb. 2) EM-Value-Growth-Performancedifferenz reagiert auf Konjunkturprogramme mit Verzögerung

Grundsätzlich sind auch wir der Meinung, dass die qualitativ schlechtesten 25% der Schwellenländeraktien oft als Bewertungsfallen („Value Traps“) einzustufen sind, die von ausländischen Investoren zu Recht ignoriert werden. Doch in den nächsten beiden Quartilen – Schwellenländeraktien durchschnittlicher Qualität – wird es stets einige Titel geben, die im Begriff sind, in die Gruppe der qualitativ besten 25% aufzusteigen und dabei von Kurszuwächsen zu profitieren (während andere Aktien unter Abwärtsdruck stehen). Wir suchen bevorzugt nach Schwellenländerunternehmen in den beiden mittleren Quartilen, die den Ursachen für ihre bisherige Underperformance erfolgreich begegnen und deren Management zuversichtlich ist, dass sich die künftige Wertentwicklung verbessern lässt (Abbildung 3). Von den meisten EM-Portfoliomanagern werden solche Aktien oft „vergessen“ oder vernachlässigt. Wir halten nach Anzeichen für fundamentale Verbesserungen Ausschau, die dazu beitragen können, dass Schwellenländeraktien durchschnittlicher Qualität ins oberste Qualitätssegment aufsteigen.

… die Kurse solcher ‚vergessener‘ Aktien besitzen erhebliches Aufwärtspotenzial.

EM-Value-Aktien brauchen möglicherweise kein starkes Umsatzwachstum

(Abb. 3) Potenzielle Impulsgeber für eine Höherbewertung von Value-Aktien

Wir stützen uns bei unseren Investments nicht auf einmalige, kurzfristige Faktoren. Vielmehr versuchen wir, in Veränderungen zu investieren, von denen wir erwarten, dass sie im Laufe der Zeit zu einer grundlegenden Verbesserung führen. Dabei kann es sich um unternehmensspezifische Veränderungen (z. B. Kostensenkung, Wechsel im Management, Veräußerung von Vermögenswerten) oder externe Veränderungen handeln (Branchenkonsolidierung, Regierungswechsel mit der Folge einer besseren Wirtschaftspolitik). Wir glauben, dass die Kurse solcher vergessener Aktien erhebliches Aufwärtspotenzial besitzen. Wichtig sind uns auch Sicherheitspolster wie solide Bilanzen. Sie sind ein Maß für den Schutz vor Abwärtsrisiken und dienen als „Anker“ für bereits „billige“ Aktien, was wiederum ein potenziell günstiges, asymmetrisches Risikoprofil impliziert.

Krisen bieten Chancen

Während die Anleger den Covid-Gewinnern hinterherjagten, ließen sie die soliden Fundamentaldaten von Aktien der „Old Economy“ außer Acht. Dadurch bieten sich hervorragende Anlagechancen. Wie eine eingehende Analyse von Schwellenländerunternehmen zeigt, sind ihre Bilanzen in den meisten zyklischen Branchen intakt – Banken, Energie- und Grundstoffunternehmen weisen geringe Rekapitalisierungsrisiken auf und sind fundamental solide. Starke Fundamentaldaten auf Unternehmensebene und der strukturelle Wandel der staatlichen Konjunkturmaßnahmen während der Coronakrise bilden unseres Erachtens gute Voraussetzungen dafür, dass der dominierende Anlagestil kurzfristig – und möglicherweise auch längerfristig – wechselt. Erstmals seit Auflegung der Strategie sind grundlegende Veränderungen erkennbar, die eine Stilrotation unterstützen.

In der Vergangenheit versorgten die Regierungen und Zentralbanken der Industrieländer Banken und Unternehmen mit enormen Summen, um schwache Unternehmensbilanzen zu rekapitalisieren. In Japan war dies in den 1990-er Jahren der Fall und in den westlichen Ländern nach dem Zusammenbruch von Lehman Brothers. Stützungsmaßnahmen dieser Art führten in diesen Volkswirtschaften jedoch nicht zu Multiplikatoreffekten. Wir glauben, dass sich nach der Coronakrise etwas geändert hat – die Regierungen haben erkannt, dass niedrige Zinsen allein nicht ausreichen, um die Wirtschaft anzukurbeln. Dieses Mal fließt nur sehr wenig Geld in angeschlagene Unternehmen. Weltweit gab es abgesehen von einigen wenigen Fluggesellschaften kaum staatliche Rettungspakete für ganze Branchen. Stattdessen konzentrierten sich die Regierungen auf die Verbraucher (Helikoptergeld), was zu sichtbaren Multiplikatoreffekten führen dürfte, die wiederum stark abverkauften Sektoren und Aktien zugutekommen könnten. Dadurch entstehen die externen fundamentalen Veränderungen, in die wir investieren wollen.

Ausblick

Wir sind der Ansicht, dass sich die extremen Performanceunterschiede zwischen Growth- und Value-Aktien als unhaltbar erweisen werden. Die beispiellosen geld- und fiskalpolitischen Stützungsmaßnahmen der Regierungen zur Bewältigung der Coronakrise dürften irgendwann dazu führen, dass die Anleger auf Reflation setzen, was eine nachhaltige Erholung von Substanzaktien auslösen könnte. Von der Auflegung der Strategie bis zum Ausbruch der Coronakrise war unser Portfolio auf den „Kernbereich“ des Value-Segments ausgerichtet. Nach den extremen Marktschwankungen im Jahr 2020 bevorzugen wir dagegen ein Engagement in deutlich unterbewerteten Aktien. Unserer Ansicht nach entsteht derzeit ein Umfeld, von dem Anleger im EM-Value-Segment im Jahr 2021 enorm profitieren dürften.

Anlagen in den Schwellenländern litten zuletzt unter einer geringen Popularität, insbesondere im ersten Quartal des vergangenen Jahres, als sich die Pandemie weltweit ausbreitete. Die Anlageklasse der globalen Schwellenländer verzeichnete 35 Wochen in Folge Mittelabflüsse. Aus unserer Sicht dürften sich die Schwellenmärkte jedoch früher erholen als die Märkte der Industrieländer, da viele Schwellenländer keine langen Lockdowns verhängt haben und daher bereits eine v-förmige Erholung ihrer Industrieproduktion verzeichnen. In den meisten Schwellenländern sind die Regierungen gar nicht in der Lage, die Wirtschaftstätigkeit einzuschränken, da die Schattenwirtschaft eine wichtige Rolle spielt und die Menschen kaum über Ersparnisse verfügen. Auch aufgrund der geringeren Haushaltssalden fällt es den Regierungen schwer, ganze Volkswirtschaften stillzulegen, denn anders als in den westlichen Ländern lassen sich Unterstützungszahlungen an die Verbraucher nicht aus dem Staatshaushalt finanzieren. Die Verschlechterung der Haushaltslage erwies sich daher als zyklisches Phänomen. Angesichts des wachsenden Bruttoinlandsprodukts und der solideren Staatshaushalte sind wir zuversichtlich, dass die Erholung bereits begonnen hat.

Darauf achten wir in nächster Zeit

Wir beurteilen die Aktienmärkte der Schwellenländer weiter optimistisch und warten auf eine Bestätigung, dass der Performanceunterschied zwischen Substanz- und Wachstumsaktien seinen Höhepunkt erreicht hat. Wir rechnen in den Schwellenländern mit einer zyklischen Erholung, die von maßvollen Konjunkturprogrammen, hohen Ersparnissen der privaten Haushalte, der aufgestauten Konsumnachfrage und wieder steigenden Investitionsausgaben der Unternehmen getragen wird. Die Bilanzen vieler zyklischer Branchen (z. B. Banken, Energie und Grundstoffe) scheinen fundamental solide zu sein und lassen nur geringe Rekapitalisierungsrisiken erkennen.