Hohe Erträge und Renditen mit HY-Anleihen trotz tiefer Zinsen

-

Michael Della Vedavo, Portfolio Manager

Management von Verlustrisiken ist das A und O

Auf den Punkt gebracht

- Volatilität und niedrige Renditen dürften in den nächsten Jahren ein ständiger Begleiter bleiben, während sich die Weltwirtschaft von den massiven Auswirkungen der Coronavirus-Krise erholt.

- Hochzinsanleihen haben sich in der Vergangenheit in den Jahren unmittelbar nach einer Rezession gewöhnlich besser entwickelt als Aktien. Daher könnten sie für Anleger in einer „Welt nach Corona“ eine attraktive Option sein.

- Einige der besten Möglichkeiten im High-Yield-Segment dürften in den nächsten Jahren in defensiven Sektoren wie Kabel und Einzelhandel zu finden sein.

Volatilität und niedrige Renditen dürften in den nächsten Jahren ein ständiger Begleiter bleiben, während sich die Weltwirtschaft von den massiven Auswirkungen der Coronavirus-Krise erholt. In diesem Umfeld erfolgreich zu agieren, wird schwierig sein, zumal die Aktienrenditen nach der kräftigen Rally im vergangenen Jahr niedriger ausfallen dürften. Hochzinsanleihen haben sich in der Vergangenheit in den Jahren unmittelbar nach einer Rezession gewöhnlich besser entwickelt als Aktien. Daher könnten sie für Anleger in einer „Welt nach Corona“ eine attraktive Option sein.

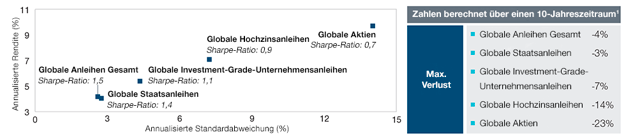

Hochzinsanleihen werden von Anlegern nicht selten links liegen gelassen, da sie als zu volatil gelten. Doch diese Wahrnehmung ist nicht ganz zutreffend. In den letzten zehn Jahren waren sowohl die annualisierte Standardabweichung als auch der maximale Verlust im ICE Bank of America Global High Yield Index nur rund halb so hoch wie im MSCI All Country World Index (Abbildung 1).

Hochzinsanleihen bieten gute Renditen pro Risikoeinheit

(Abb. 1) Fast so hohe annualisierte Renditen wie bei Aktien

Stand: 31. Dezember 2020.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Wertentwicklung für den Zeitraum vom 31. Dezember 2010 bis zum 31. Dezember 2020.

1 Die Daten basieren auf dem 10-Jahreszeitraum bis zum 31. Dezember 2020.

Quellen: ICE, Bloomberg Barclays und MSCI (siehe Zusätzliche Angaben). Globale Aktien werden vom MSCI ACWI (net) abgebildet, Globale Anleihen Gesamt vom Bloomberg Barclays Global Aggregate Index, Globale Unternehmensanleihen mit Investment‑Grade-Rating vom ICE Bank of America Global Corporate Index, Globale Hochzinsanleihen vom ICE Bank of America Global High Yield Index und Globale Staatsanleihen vom Bloomberg Barclays Global Aggregate Treasuries Index. Alle Renditen sind gegenüber dem US-Dollar abgesichert.

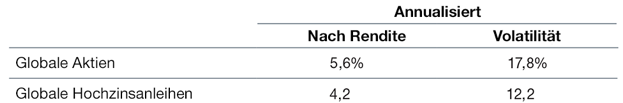

Vor allem aber kostet dieses geringere Risiko nicht wirklich viel Rendite. In den vergangenen zehn Jahren erzielten globale Hochzinsanleihen eine annualisierte Rendite von rund 7%, globale Aktien zum Vergleich etwa 9%. Unter dem Strich bedeutet das: Globale Hochzinsanleihen wiesen im letzten Jahrzehnt ein etwa halb so hohes Risiko auf wie globale Aktien, boten aber ein potenziell besseres Risiko-Rendite-Verhältnis (Abbildung 2).

Hochzinsanleihen bieten potenziell hohe risikobereinigte Renditen

(Abb. 2) Unsere 5-Jahresprognose für globale Hochzinsanleihen und globale Aktien

Stand: Januar 2021.

Quellen: T. Rowe Price, MSCI, Bloomberg Barclays, S&P, J.P. Morgan Chase & Co., HFR, Cambridge Associates, NCREIF und FTSE/Russell (siehe Zusätzliche Angaben). Globale Aktien werden vom MSCI ACWI abgebildet, globale Hochzinsanleihen vom Bloomberg Barclays Corporate High Yield. Diese Informationen sind nicht als Anlageberatung oder als Empfehlung, eine bestimmte Anlagetätigkeit auszuführen, aufzufassen. Die hierin enthaltenen Prognosen dienen ausschließlich der Veranschaulichung und sind kein Indikator für zukünftige Erträge. Prognosen basieren auf subjektiven Schätzungen in Bezug auf das Marktumfeld, die möglicherweise nie eintreten. Die genannten Assetklassen werden durch breit gefasste Indizes abgebildet, die ausgewählt wurden, weil sie gut bekannt und für Anleger mühelos wiedererkennbar sind. Indizes unterliegen Beschränkungen, da sie im Hinblick auf die Wertpapierbestände, die Sektorgewichtungen, die Volatilität und die Asset-Allokation erheblich andere Merkmale aufweisen als ein tatsächliches Anlageportfolio. Die Erträge und die Volatilität eines Portfolios können daher von jenen des Index abweichen. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die tatsächlichen Ergebnisse können davon abweichen.

Volatilität dürfte erhöht bleiben

In einer Welt der niedrigen Renditen müssen die Anleger ihr Netz weiter auswerfen, um Erträge zu erzielen. Die Erfolgsbilanz von Hochzinsanleihen ist gut. Sie haben ordentliche Erträge in Zeiten erzielt, in denen andere Segmente nichts dergleichen zu bieten hatten. Hochzinsanleihen sind innerhalb der Kapitalstruktur eines Unternehmens gegenüber Aktien vorrangig, und da es in der Regel viele solcher Titel zur Auswahl gibt, können Anleger bei der Festlegung des Kreditrisikos selektiver vorgehen – in dem Wissen, dass sie wahrscheinlich ohnehin passable Erträge erzielen.

Diese Eigenschaften von Hochzinsanleihen dürften in nächster Zeit sehr vorteilhaft sein, wenn die Volatilität erhöht bleibt – wofür aus unserer Sicht einige sehr gute Gründe sprechen. Die Renditen von Staats- und Investment-Grade-Anleihen sind niedrig und mitunter sogar negativ. Die Aktienkurse wiederum sind nach der Rally, die im vergangenen März begann, mittlerweile sehr hoch, so dass die Renditen in den nächsten Jahren niedriger ausfallen könnten. Gleichzeitig weckt die Aussicht, dass viele Länder ihren Lockdown beenden und ihre Wirtschaft wieder hochfahren, zunehmend Inflationssorgen. Aufgrund dieser Kombination aus niedrigen Renditen und potenziell steigenden Inflationsraten ist eine anhaltende Volatilität überaus wahrscheinlich.

Wir sind der Meinung, dass die nächsten Jahre von einem Wettstreit zwischen den wirtschaftlichen Fundamentaldaten, die die Unternehmen und die sich ihnen bietenden Möglichkeiten antreiben, und den technischen Marktfaktoren wie den Inflationssorgen gekennzeichnet sein werden. Kurzfristig werden sich technische Faktoren unweigerlich auf die Kurse auswirken, jedoch halten wir es für besser, den Fokus auf Unternehmen mit guten Fundamentaldaten zu legen, die von dem stabileren Konjunkturumfeld, das in den nächsten Jahren zu erwarten ist, profitieren dürften. Anlegern, die in der Lage und bereit sind, über kurzfristige Volatilität hinwegzusehen und sich stattdessen auf die langfristigen Fundamentaldaten zu konzentrieren, sollten auf mittlere Sicht mit größerer Wahrscheinlichkeit gute Renditen winken.

Unternehmen mit schwächerem Rating dürften von einer Erholung profitieren

Die Suche nach Rendite macht Hochzinsanleihen für eine wachsende Zahl von Anlegern interessant, die bislang nur wenig oder keine Erfahrung mit dieser Assetklasse hatten. Für diese Anleger ist es ungemein wichtig, genau zu verstehen, welche Risiken sie dabei eingehen – und ob es gemäß der Beurteilung dieser Risiken wahrscheinlich ist, dass sie ordentliche Renditen erzielen.

Unternehmen mit einer schwächeren Bonitätseinstufung dürften von einer Konjunkturerholung mehr profitieren als Unternehmen mit höherer Bonität…

– Mike Della Vedova, Portfolio Manager

Hochzinspapiere sind Unternehmensanleihen mit einem Rating unterhalb Investment Grade und bewegen sich eher am unteren Ende des Ratingspektrums. Unternehmen mit einer schwächeren Bonitätseinstufung dürften von einer Konjunkturerholung mehr profitieren als Unternehmen mit höherer Bonität, vor allem dann, wenn sie das Jahr 2020 bereits überstanden haben und über stabile und nachhaltige Bilanzen verfügen, mit denen sie auch die nächste Zeit gut überstehen sollten. Falls diese Unternehmen aktuell Schwäche zeigen, können sie dennoch gute Möglichkeiten bieten, sobald die Erholung der Wirtschaft von der Coronavirus-Krise in vollem Gange ist.

Einige Sektoren hatten während der Coronavirus-Pandemie stark zu leiden, besonders jene, die – wie Unterhaltung und Transport – auf einen regen Kundenverkehr angewiesen sind. Diejenigen Unternehmen in diesen Sektoren, die über solide Bilanzen verfügen, ihre Schuldensituation gut im Griff oder während der Pandemie sogar in Ordnung gebracht haben und deren Liquiditätsprognosen darauf hindeuten, dass sie die Zeit bis 2022 gut überstehen sollten, könnten sich im Zuge der Konjunkturerholung „nach Corona“ jedoch sehr gut entwickeln. Viele dieser Unternehmen sind aktuell unterbewertet und bieten deshalb gute Möglichkeiten.

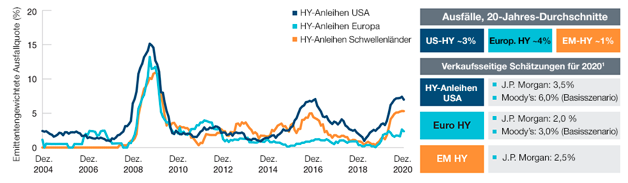

Gefallene Engel mit niedrigeren Ausfallquoten

Sogenannte „gefallene Engel“ – Unternehmen, deren Anleihen von vormals Investment Grade auf High Yield herabgestuft wurden – bieten zusätzliche Möglichkeiten im High-Yield-Segment. Am globalen High-Yield-Markt wurden im letzten Jahr Anleihen von gefallenen Engeln in Rekordhöhe begeben – für fast USD 250 Mrd. Dieses hohe Volumen an Anleihen von gefallenen Engeln am High-Yield-Markt hat die Kreditqualität der Assetklasse verbessert: Vor zehn Jahren hatten etwa 40% der Titel im ICE BofA Global High Yield Index ein Rating von BB‑ (oberes Ende des Ratingspektrums der Assetklasse), heute sind es eher 60%.

Im selben Maße, wie das durchschnittliche Rating von Hochzinsanleihen gestiegen ist, ist das Ausfallrisiko insgesamt gesunken

– Samy Muaddi, Portfolio Manager

Im selben Maße, wie das durchschnittliche Rating von Hochzinsanleihen gestiegen ist, ist das Ausfallrisiko insgesamt gesunken. Vor einem Jahr erwarteten wir, dass die Ausfallquoten bei Hochzinsanleihen im Jahr 2020 in den USA rund 10% und in Europa 4,5% erreichen würden. Tatsächlich lagen sie bei etwa 7,5% in den USA und unter 3,5% in Europa. Für dieses Jahr gehen wir von halb so hohen Werten aus. Dies zeigt, dass die Sanierung der Bilanzen sowie die deutlich gestiegene Anzahl an gefallenen Engeln das Ausfallrisiko im High-Yield-Segment erheblich verringern dürften.

Zudem ist auch der Betrag, den Anleger bei Ausfall eines Unternehmens erhalten, deutlich gestiegen und liegt aktuell bei über 50% laut J.P. Morgan Chase & Co.1 Ein Beispiel: Wenn bei europäischen Hochzinsanleihen die Ausfallquote bei 2% und der Betrag, den Anleger von „ausgefallenen“ Unternehmen erhalten, bei 50% liegen, beläuft sich der Gesamtverlust auf 1% bzw. 100 Basispunkte (Bp.). Der Rendite-Spread von Hochzinsanleihen gegenüber dem risikofreien Zinssatz liegt aktuell bei ungefähr 390 Bp., die potenzielle Gesamtrendite also knapp unter 300 Bp. – das Ausfallrisiko bereits eingerechnet.

Die Ausfallquoten steigen nicht weiter, Neuemissionen kommen der Liquidität zugute

(Abb. 3) Gefallene Engel haben auch Anteil an der Verbesserung der Kreditqualität

Stand: 31. Dezember 2020.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

1 Die tatsächlichen Ergebnisse können erheblich von Schätzwerten abweichen.

Quellen: Bank of America, J.P. Morgan Chase & Co. (siehe Zusätzliche Angaben).

Defensive Bereiche können sehr gute Möglichkeiten bieten

Mit die besten Möglichkeiten im High-Yield-Segment bieten sich derzeit unserer Ansicht nach in defensiven Bereichen, die Portfolios mehr Substanz geben können. Die Kabelbranche zum Beispiel scheint solide Aussichten zu besitzen, denn der Trend zum Arbeiten im Homeoffice dürfte sich auch nach dem Ende der Pandemie fortsetzen, was den Kapazitätsbedarf und die Nachfrage im Bereich der Datenübertragung erhöhen wird. Die führenden Unternehmen in dieser Branche bieten zwar vielleicht nicht mehr viel Wertpotenzial, allerdings potenziell sehr gute Erträge und ein gewisses Maß an Stabilität.

Ein weiterer Bereich, der Beachtung verdient, ist der Lebensmitteleinzelhandel, insbesondere Supermarktketten. Dieser Sektor zeichnet sich durch eine ähnlich hohe potenzielle Stabilität aus wie die Kabelbranche und bietet interessante Möglichkeiten bei Veränderungen der Eigentumsverhältnisse, wie kürzlich beim Buyout der britischen Supermarktkette ASDA. Buyouts führen zu Veränderungen in der Kapitalstruktur und einem potenziell höheren Fremdkapitalanteil. Dies bedeutet mehr Risiko – und potenziell einige sehr gute Chancen.

Risikoreichere Möglichkeiten sind in Branchen zu finden, die bedeutende Veränderungen durchmachen. Der Automobilsektor zum Beispiel befindet sich mitten in einem langfristigen Elektrifizierungstrend, dessen Tempo er jedoch nicht voll und ganz steuern kann, da die Meinungen zum herkömmlichen Verbrennungsmotor weltweit stark variieren. In der Branche wird es zwangsläufig Gewinner, aber auch Verlierer geben. Unternehmen, die die Absicht haben und die Fähigkeit besitzen, diesen Elektrifizierungstrend uneingeschränkt mitzugehen, vor allem jene die so groß sind, dass sie ein breites Spektrum von Anleihen begeben haben, in die Anleger investieren können, verdienen eine genauere Betrachtung.

Insgesamt sind die Renditen zwar niedriger als in der Vergangenheit, jedoch sollten High-Yield-Anleger von zwei Dingen profitieren können: dem günstigen fundamentalen Umfeld und der potenziell geringeren Volatilität als in anderen renditestarken Assetklassen. Um die sich bietenden Möglichkeiten optimal zu nutzen, sollten Anleger unseres Erachtens besser nicht dem Markt insgesamt nachjagen, sondern lediglich die Hochzinsanleihen, in die sie investieren wollen, sorgfältig auswählen. Schließlich ist noch zu beachten, dass Hochzinsanleihen, die in der Vergangenheit gewöhnlich beständige Renditen erbrachten, vor allem dann besonders gut funktionieren, wenn sie Teil einer dauerhaften Asset-Allokation sind. Denn dann können Anleger mit der Zeit von Zinseszinseffekten profitieren.