Opinion Leaders

Opinion Leaders

Unternehmensanleihen: Sind die strammen Bewertungen gerechtfertigt?

-

Arif Husain, Portfoliomanager und Leiter von International Fixed Income

Positive Impulse stützen die Assetklasse, jedoch ist Vorsicht geboten.

Auf den Punkt gebracht

- Unternehmensanleihen werden zurzeit von einem starken Makro-Umfeld gestützt. Allerdings sind die Bewertungen mittlerweile angespannt.

- Aufgrund der aktuellen Spreadniveaus nehmen wir ein breiteres Spektrum ins Visier, um attraktive Chancen beispielsweise im Bereich Wandelanleihen zu nutzen.

- Auf mittlere Sicht sind wir eher vorsichtig und behalten genau im Auge, ob die Wirtschaftsdaten eine nachhaltige Erholung erwarten lassen.

Die Kreditmärkte haben sich im bisherigen Jahresverlauf 2021 bemerkenswert robust entwickelt, wobei die Spreads sogar gesunken sind, als Staatsanleihen der Industrieländer massiv abverkauft wurden. Wir haben auf unseren letzten Sitzungen des Investmentteams über die Impulse gesprochen, die die Kreditmärkte zurzeit antreibt, und ob sie anhalten werden.

Die Kreditmärkte werden durch die globale Wachstumserholung gestützt

Die Sterne stehen in diesem Jahr gut für die Kreditmärkte. Für positive Impulse sorgen nicht nur die ultralockere Geld- und expansive Fiskalpolitik, sondern auch das anziehende Wirtschaftswachstum. Die starke Stützung hat dazu geführt, dass die Kreditspreads in einigen Segmenten, beispielsweise bei US-Hochzinsanleihen, auf ein Mehrjahrestief gefallen sind. Daher fragen sich viele Anleger, wieviel Spielraum noch für eine weitere Spreadverengung besteht.

„Ich sehe noch keinen Grund zur Panik: Enge Kreditspreads haben tendenziell nicht zwangsläufig Abverkäufe zur Folge, die eher zu erwarten sind, wenn sich das Makro-Umfeld verändert“, erläutert Saurabh Sud, Portfoliomanager und Mitglied des Fixed Income Global Investment-Teams. Eine solche Veränderung aber ist in den kommenden Monaten unwahrscheinlich. Denn die fortschreitenden Impfkampagnen und Lockerungen der Corona-Beschränkungen dürften das Wirtschaftswachstum weiter befeuern.

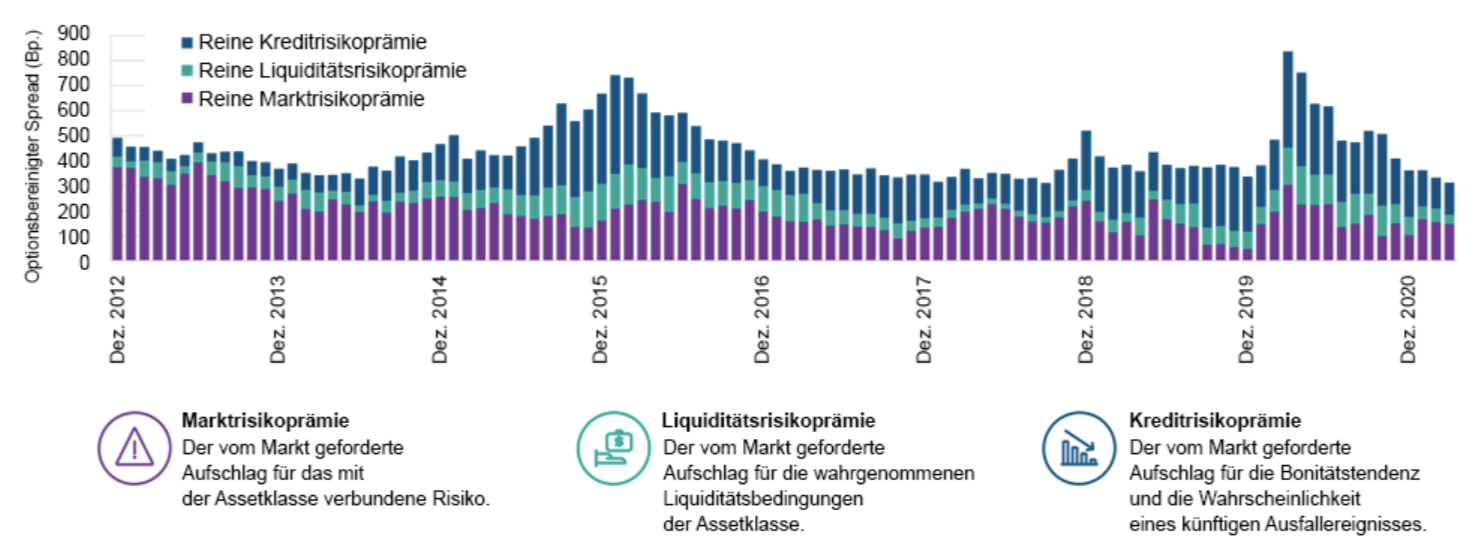

Eine Analyse der Risikoprämien, die der Markt für das Halten von Unternehmensanleihen verlangt, kann nützliche Informationen darüber liefern, wie sich der Markt weiter entwickeln könnte. Erinnern wir uns daran, dass die Risikoprämie bei Unternehmensanleihen aus drei Komponenten besteht: der Prämie für das reine Kreditrisiko (gekoppelt an das Ausfallrisiko), der Prämie für das reine Liquiditätsrisiko und der Prämie für das reine Marktrisiko. Mit Blick auf die anhaltende massive geld- und fiskalpolitische Stützung könnte man argumentieren, dass die Liquiditäts- und Kreditrisikoprämien stabil bleiben oder sogar noch etwas weiter sinken könnten. Hingegen steigt die Marktrisikoprämie möglicherweise, wenn die Volatilität unerwartet nach oben geht. Allerdings trübt sich das technische Umfeld aufgrund des steigenden Angebots allmählich etwas ein – ebenso wie die Fundamentaldaten, die sich wegen der regen Fusions- und Übernahmetätigkeit und aktionärsfreundlichen Aktionen sukzessive verschlechtern.

Abbildung 1: Aufschlüsselung der Kreditaufschläge

Aufgliederung der Kreditprämie für US-Hochzinsanleihen Stand: 31. März 2021.

Stand: 31. März 2021.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Nur zur Veranschaulichung.

Die Berechnung der Aufschlüsselung der Spreads durch T. Rowe Price basiert auf den Ausfallquoten, den Liquiditätskennziffern (z. B. Geld- und Briefkurse) sowie der Volatilität der Indexbestandteile.

Quelle: Bloomberg Barclays US High Yield Bond Index Analysen von T. Rowe Price (siehe „Zusätzliche Angaben“).

Unter Berücksichtigung dieser Aspekte ist eine Allokation in Unternehmensanleihen nach wie vor interessant. Wegen der engen Spreads ist unserer Ansicht nach allerdings eine gewisse Vorsicht und eine strengere Selektion erforderlich. „Das Risiko-Ertrags-Verhältnis von Unternehmensanleihen hat sich seit Anfang des Jahres verschlechtert“, erklärt Saurabh Sud, und weist darauf hin, dass T. Rowe Price deshalb das Engagement in Unternehmensanleihen in einigen Strategien reduziert hat, obwohl der Ausblick nach wie vor weitgehend positiv ist.

Wandelanleihen bieten interessante Potenziale

Im aktuellen Marktumfeld bevorzugen wir Papiere mit kürzeren Laufzeiten, höherer Liquidität und einer von den Fundamentaldaten entkoppelten Bewertung. Dabei favorisieren wir vor allem Sektoren, die während der Corona-Pandemie stark unter Druck geraten sind und von einer Wirtschaftserholung in besonderem Maße profitieren dürften, darunter Banken. Wichtig ist außerdem die Liquidität. In dieser Hinsicht bevorzugen wir derivative Instrumente und ausgewählte Emittenten im Technologie-, Medien- und Telekommunikationssektor, die von regelmäßigen Ertragsströmen profitieren dürften.

Zudem halten wir bei Neuemissionen Ausschau nach attraktiven Renditepotenzialen. Vor allem bei europäischen Hochzinsanleihen zeichnen sich einige relativ komplexe Anlagechancen ab. Diese sind zwar mitunter mit höheren Risiken verbunden, bieten aber interessante langfristige Wertpotenziale. Für solche komplexeren Papiere sind allerdings umfassende Bonitätsanalysen erforderlich, um zu ermitteln, welche Titel Erfolg versprechen – und welche nicht.

Zudem kommt es darauf an, ein etwas breiteres Spektrum ins Visier zu nehmen, um attraktive Potenziale zu nutzen. „Bei den aktuellen Spreadniveaus nehmen wir ein breiteres Anlageuniversum in den Blick, darunter Wandelanleihen“, erläutert Sud. Dabei arbeiten wir Hand in Hand mit unseren Researchanalysten für Aktien und Anleihen, um Wandelanleihen zu finden, die potenziell eine Konvexität mit attraktiverem Aufwärtspotenzial bieten als klassische Anleihen ohne Wandelrecht.

Wachstums- und Inflationsdaten als wichtige Wegweiser für die Marktrichtung

Es scheint wenig zu geben, was die Stimmung der Anleger gegenüber Unternehmensanleihen in nächster Zeit absacken lassen könnte. Auf mittlere Sicht allerdings gibt es ein paar wichtige Risiken, die man im Auge behalten sollte. „Vor allem wird es darauf ankommen, die Wirtschaftsdaten genau zu beobachten, um einschätzen zu können, ob die Erholung über das zweite Quartal hinaus noch genug Schwung hat, wenn Wachstum, Konjunktur und der „Wiedereröffnungsoptimismus“ ihren Höhepunkt erreicht haben dürften“, so Sud. Er warnt außerdem, dass sich etwa die fiskalpolitische Stützung, die in diesem Jahr für erhebliche positive Impulse gesorgt hat, im Jahr 2022 ins Gegenteil umkehren könnte, wenn beispielsweise die öffentlichen Ausgaben gekürzt oder die Steuern erhöht werden.

Vor allem wird es darauf ankommen, die Wirtschaftsdaten genau zu beobachten, um einschätzen zu können, ob die Erholung über das zweite Quartal hinaus noch genug Schwung hat …

Sollten die starken Wirtschaftsdaten anhalten, besteht außerdem das Risiko, dass sich ein realer Inflationsdruck aufbaut. Dann könnte die Entschlossenheit einiger Zentralbanken, beispielsweise der Fed, zur Fortführung ihrer lockeren Geldpolitik auf die Probe gestellt werden. „Jedes Anzeichen dafür, dass die Fed ihren Kurs ändert und auf eine Straffung zusteuert, könnte die Renditen für Kern-Staatsanleihen weiter nach oben treiben und auf die Risikobereitschaft der Anleger drücken“, führt Sud weiter aus. Dass Unternehmensanleihen in einem solchen Szenario ungeschoren davonkommen, hält er für unwahrscheinlich – was wiederum unterstreicht, wie wichtig eine genaue Beobachtung der Wirtschaftsdaten ist.

Die Aktienmärkte könnten ebenfalls nützliche Hinweise auf die weitere Entwicklung der Kreditspreads geben, insbesondere die Performanceunterschiede zwischen zyklischen Large-Caps und defensiven Titeln. In der Vergangenheit waren neue Tiefststände in diesem Index oft Vorbote für steigende Kreditspreads. Derzeit steigt dieses Verhältnis noch. Sollte sich der Trend aber umkehren, könnte dies ein Signal sein, vorsichtiger zu werden. Wir werden die weitere Entwicklung genau beobachten.