Focus

Focus

Aktienmarkt Schweiz: Die zweite Reihe stützt den Markt

-

Dieter Haas

Die Euphorie im Schweizer Aktienmarkt war schon grösser. Insbesondere einige SMI-Mitglieder verbilligten sich spürbar. Besser läuft es hingegen in der zweiten Reihe, bei den Mid- und Small Caps. Wir zeigen Gewinner und Verlierer und wie Anleger jetzt mit ETFs und Strukturierten Produkten profitieren können.

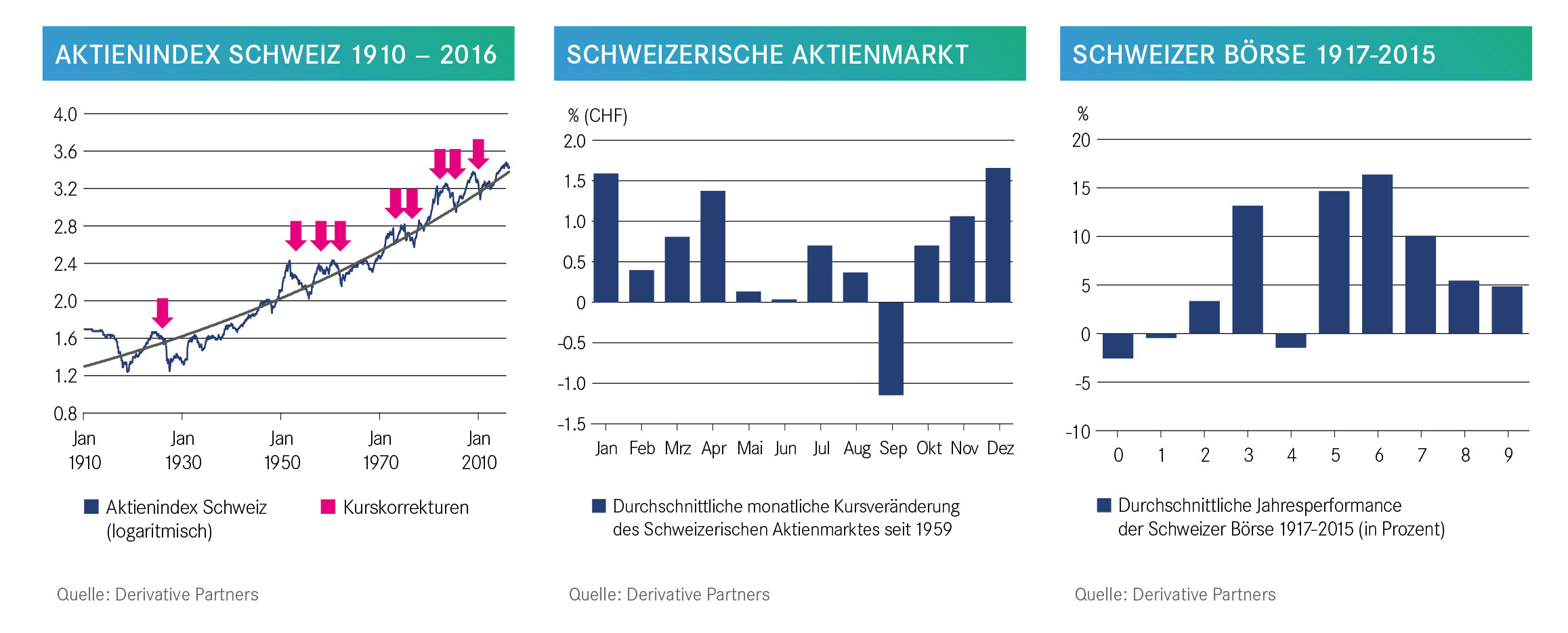

Im Vergleich mit anderen lokalen Aktienmärkten gehört das einheimische Blue Chip-Börsenbarometer SMI zu den schlechtesten Performern seit Jahresbeginn. Dabei haben vor allem Titel aus den schwächer rentierenden Sektoren Finanz- und Gesundheitswesen wie Novartis, Credit Suisse oder UBS den Index belastet. Es gab zwar Lichtblicke. Diese reichten jedoch nicht aus, um den SMI aus den roten Zahlen zu führen. Trotz schwieriger Rahmenbedingungen schlägt sich die einheimische Börse dank der zweiten Garde 2016 dennoch recht wacker. Die unvermindert relativ lockere Geldpolitik der SNB, die Wachstumserholung in der Eurozone und die überdurchschnittliche Dividendenrendite bilden zudem eine positive Basis für eine Erholung in den kommenden Monaten (siehe auch Interview mit Dr. Anja Hochberg). Gemäss dem globalen Makro-Modell von Trading Economics sollte der SMI bis 2020 auf 10‘200 Punkte steigen. Langfristig betrachtet bleiben Aktienanlagen das Mass aller Dinge, wie die jüngst aufdatierte Performance-Tabelle von Aktien und Obligationen in der Schweiz (1926-2015) der Bank Pictet zeigt. In den letzten 90 Jahren lagen die Renditen der Aktien deutlich über denen der Obligationen. Die nominellen Werte sehen in diesem Zeitraum Aktien mit einer durchschnittlichen Rendite von 7,81% zu 4,40% im Vorteil. Bei einer realen Betrachtung liegt das Verhältnis bei 5,66% zu 2,31%. Nach der Korrektur seit Jahresbeginn liegt der Gesamtmarktindex inzwischen auf seiner exponentiellen Trendlinie seit 1910. Für Optimisten ist somit das Glas halb voll, während es für Pessimisten halb leer ist. Letztere mögen in den kommenden Monaten noch eine gewisse Zeit die Oberhand haben.

Traditionellerweise gilt die Periode Mai bis September nicht gerade als ertragsstark. Im statistischen Mittel trat der Schweizer Aktienmarkt im erwähnten Zeitraum seit 1959 auf der Stelle. Diese Sommerflaute trifft auch auf die meisten übrigen Börsen zu und führte letztlich zur bekannten Börsenweisheit «Sell in May and go away but don’t forget to remember to come back in September!» Kurzfristig ist, so gesehen, keine Eile geboten. Für langfristig orientierte Anleger bietet das aktuell etwas labile Umfeld jedoch erste Einstiegsmöglichkeiten.

Hoffnungsvolle Statistik

Nebst den knapp skizzierten positiven fundamentalen Rahmenbedingungen brachte die zweite Hälfte einer Dekade in den letzten 100 Jahren im Durchschnitt erheblich höhere Renditen als die erste. Dabei waren 6er-Jahre besonders lukrativ. Das spräche für eine Fortsetzung der seit Frühjahr 2009 anhaltenden Hausse. Gestützt wird diese Hoffnung durch die sich 2016 abzeichnenden neuen Trends. Erstmals seit längerer Zeit vermochten zyklische Aktien eine erhöhte Nachfrage zu generieren, ausgelöst durch eine Stabilisierung oder Kehrtwende bei etlichen Rohstoffen. Einen Hoffnungsschimmer stellt des Weiteren die erstaunliche Robustheit bei den mittel- und kleinstkapitalisierten Aktien des Börsentableaus dar.

«Bis Herbst braucht es vermutlich viel Glück und Können, um aus dem Anlageuniversum Schweiz eine stattliche Rendite zu erzielen.»

Bis Mitte Mai notierten sowohl der SPI Mid als auch der SPI Small leicht im Plus seit Ende Dezember 2015, während der Performanceindex des SMI bzw. der SPI Large wegen der schwachen Performance des Finanz- und Gesundheitssektors im laufenden Jahr rund 5% einbüssten. Der Optimismus gegenüber Schweizer Aktien ist bei den einheimischen Finanzinstituten ungebrochen, so empfiehlt bspw. Dr. Anja Hochberg, Chief Investment Officer (CIO) Schweiz & Head Investment Services Credit Suisse AG, für ein ausgewogenes Portfolio eine Quote von 17% im Schweizer Aktienmarkt. Das ist rund das Fünffache des Gewichtes, welches unser Land im Weltaktienindex MSCI World besitzt.

Traue keinem Finanzanalytiker – oder doch?

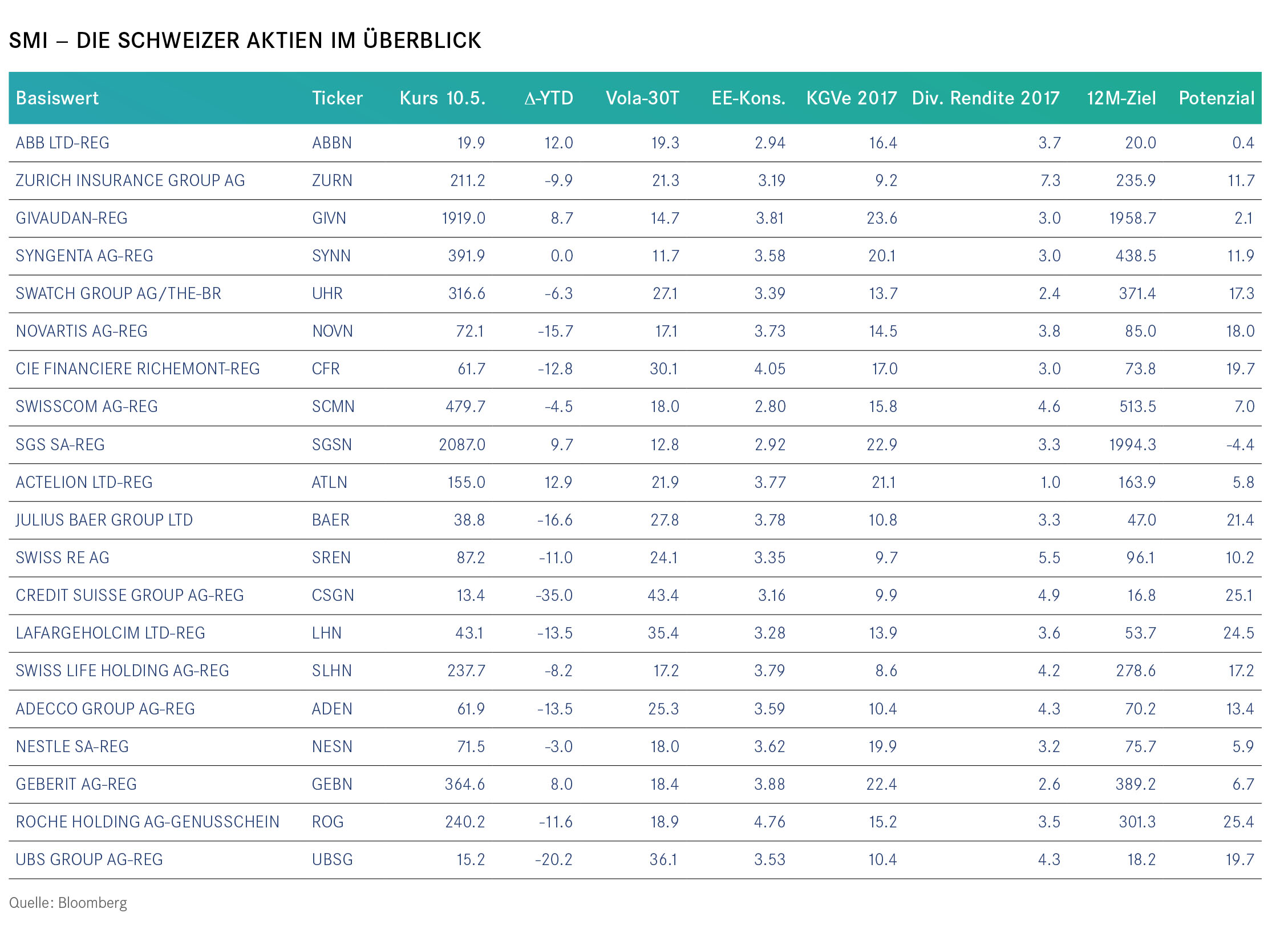

Bei der Frage nach geeigneten Schnäppchen orientieren sich viele Investoren an den Einschätzungen der Profis. Diese geben sich grösste Mühe, die künftige Entwicklung adäquat zu prognostizieren. In diesem Jahr tun sie sich jedoch schwer, wie der Vergleich der bisherigen Kursentwicklung mit der gemittelten Potenzialschätzung der vom Finanzdienstleister Bloomberg erfassten Finanzanalysten zeigt. So wies bis Mitte Mai der Elektrokonzern ABB die beste Jahresperformance auf. Mit seinem zukünftigen 12-Monats-Kursziel liegt er allerdings in der Rangliste der SMI-Werte weit hinten. Auf der anderen Seite sehen die Experten die grössten Gewinnchancen bei Roche, ungeachtet des Fehlstartes im 2016. Ketzer sehen sich in ihrer Ansicht bestätigt, wonach es erfolgversprechender ist, gegenteilig zu den Empfehlungen der Finanzanalysten zu operieren. Gerade bei Trendwechsel kommt es leider oft vor, dass die Profis zu lange an bestehenden Trends festhalten und erst mit Verzögerung, nach dem Vorliegen neuer Tatsachen, ihre Meinung der Aktualität anpassen.

«Langfristig betrachtet bleiben Aktienanlagen das Mass aller Dinge.»

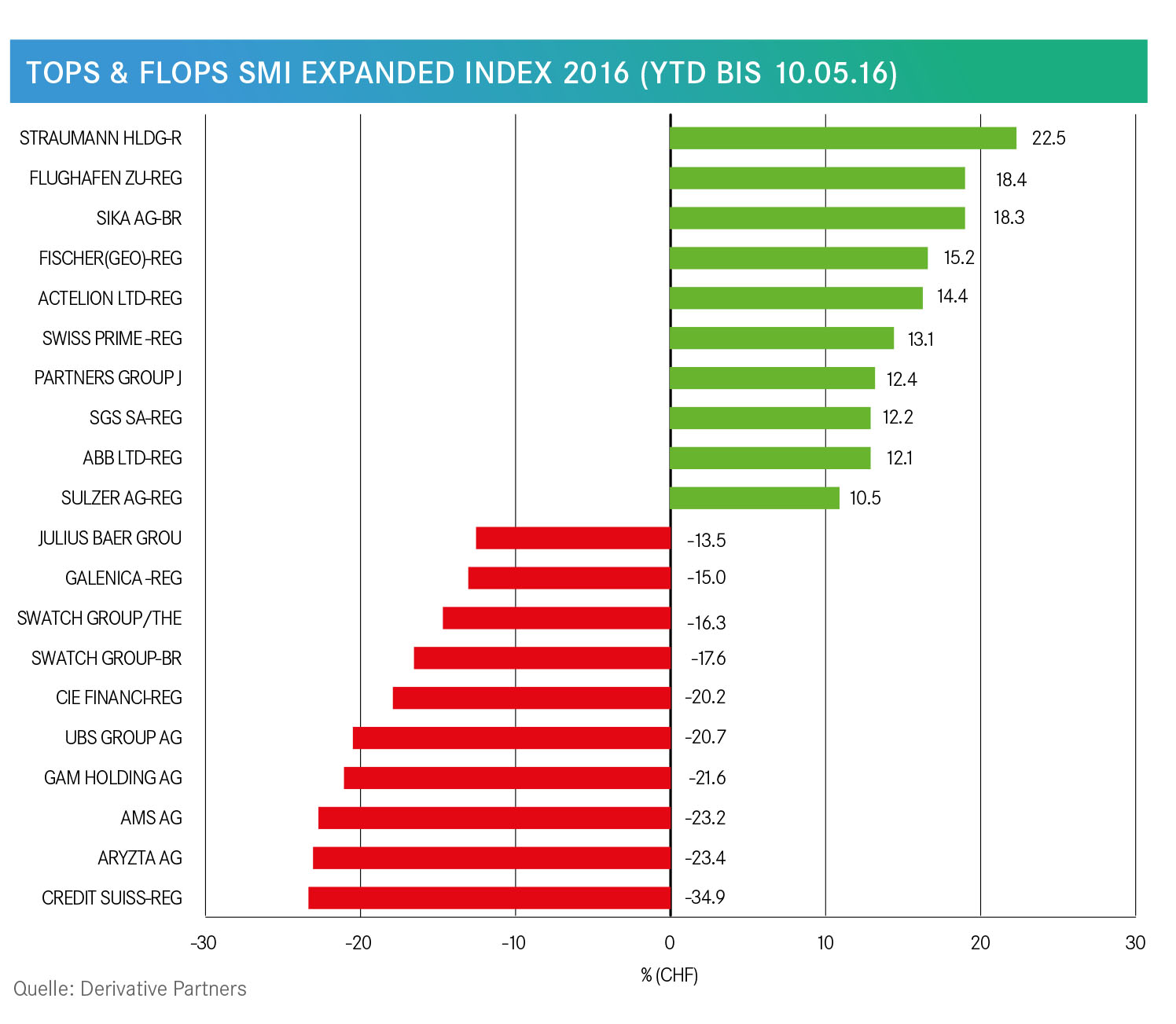

Nebenwerte bringen Mehrwerte

Während die meisten Aktien des Blue Chip-Börsenbarometers SMI bislang keine Stricke zerrissen, sieht es im SMI Expanded, der die 50 höchstkapitalisierten Titel des Schweizer Aktienmarktes enthält, schon besser aus. Besonders hoch im Kurs standen in den ersten Monaten 2016 Zykliker aus dem Sektor Industrie, wie Georg Fischer oder ABB. Daneben glänzten Immobilienwerte wie Swiss Prime Site mit einer erstaunlichen Performance oder Finanzdienstleister wie Flughafen Zürich. Am Ende der Rangliste befinden sich die Credit Suisse und ams microsystems. Dem Halbleiterhersteller macht die Nachfrageschwäche im Smartphone- und Consumer-Markt zu schaffen.

Top-Performer des SPI

Trotz des seit Jahresbeginn leicht gesunkenen Gesamtmarktniveaus gibt es unter den 208 Aktien im Swiss Performance Index Aktien mit Kurssteigerungen von über 25% bis Mitte Mai. An erster Stelle figuriert Schmolz+Bickenbach, gefolgt von Kuoni. Die Beteiligungspapiere des führenden Schweizer Stahlherstellers profitierten von der eingetretenen Trendwende der für das Unternehmen bedeutendsten Rohstoffe Schrott, Nickel, Ferrochrom und Molybdän. Sollten sich die Preise im weiteren Jahresverlauf weiter festigen, dann dürfte dies zusammen mit den eingeleiteten Restrukturierungsmassnahmen und Schritten zur Reduktion des Umlaufvermögens der Aktie weitere Impulse verleihen. Das Plus bei Kuoni verdankte der Reisekonzern der inzwischen besiegelten Übernahme durch die schwedische Beteiligungsgesellschaft EQT. Roger Fischer, Co-Manager des von Morningstar mit fünf Sternen ausgezeichneten Anlagefonds AMG Substanzwerte Schweiz, setzt für die kommenden Monate seine grössten Hoffnungen in die drei Werte MCH Group, Cosmo Pharmaceutical und Vaudoise Assurance. Messe Schweiz notiert immer noch mit einem KGV unter 10 und einem Buchwert von unter 1x.

«Die zweite Hälfte einer Dekade brachte im Aktienmarkt Schweiz in den letzten 100 Jahren im Durchschnitt erheblich höhere Renditen als die erste.»

Der Messerveranstalter liefert über den zwei-/dreijährigen Messezyklus regelmässig gute Resultate. Per Ende 2017 wird die Firma schuldenfrei dastehen und es darf mit einer höheren Dividendenrendite gerechnet werden. Cosmo Pharmaceutical sollte in den nächsten Wochen die Phase-3-Resultate von zwei wichtigen Produkten bekanntgeben. Dies dürfte die Verkäufe in den nächsten Jahren mindestens verdoppeln.

Cosmo gedenkt den Vertrieb der neuen Produkte in den USA selber zu organisieren und von den Einnahmen der ganzen Wertschöpfungskette zu profitieren. Neben den Darmmedikamenten entwickelt die Firma durch ihre Tochterfirma Cassiopea neuartige Medikamente zur Behandlung von Akne und Haarausfall. Vaudoise Assurance stand nach der Publikation der Resultate 2015 nicht in der Gunst der Anleger. Die stark angestiegene Combined-Ratio beunruhigte die Anleger. Das ist aber ein temporäres Phänomen. Die dafür verantwortlichen Policen sind oder werden saniert, was zu einer wieder deutlich besseren Marge führen wird. Die Aktie der solidesten, bestreservierten Versicherung am Schweizer Markt notiert immer noch unter dem ausgewiesenen Buchwert (d.h. ohne stille Reserven). Das KGV steht bei ebenfalls sehr attraktiven 9x.

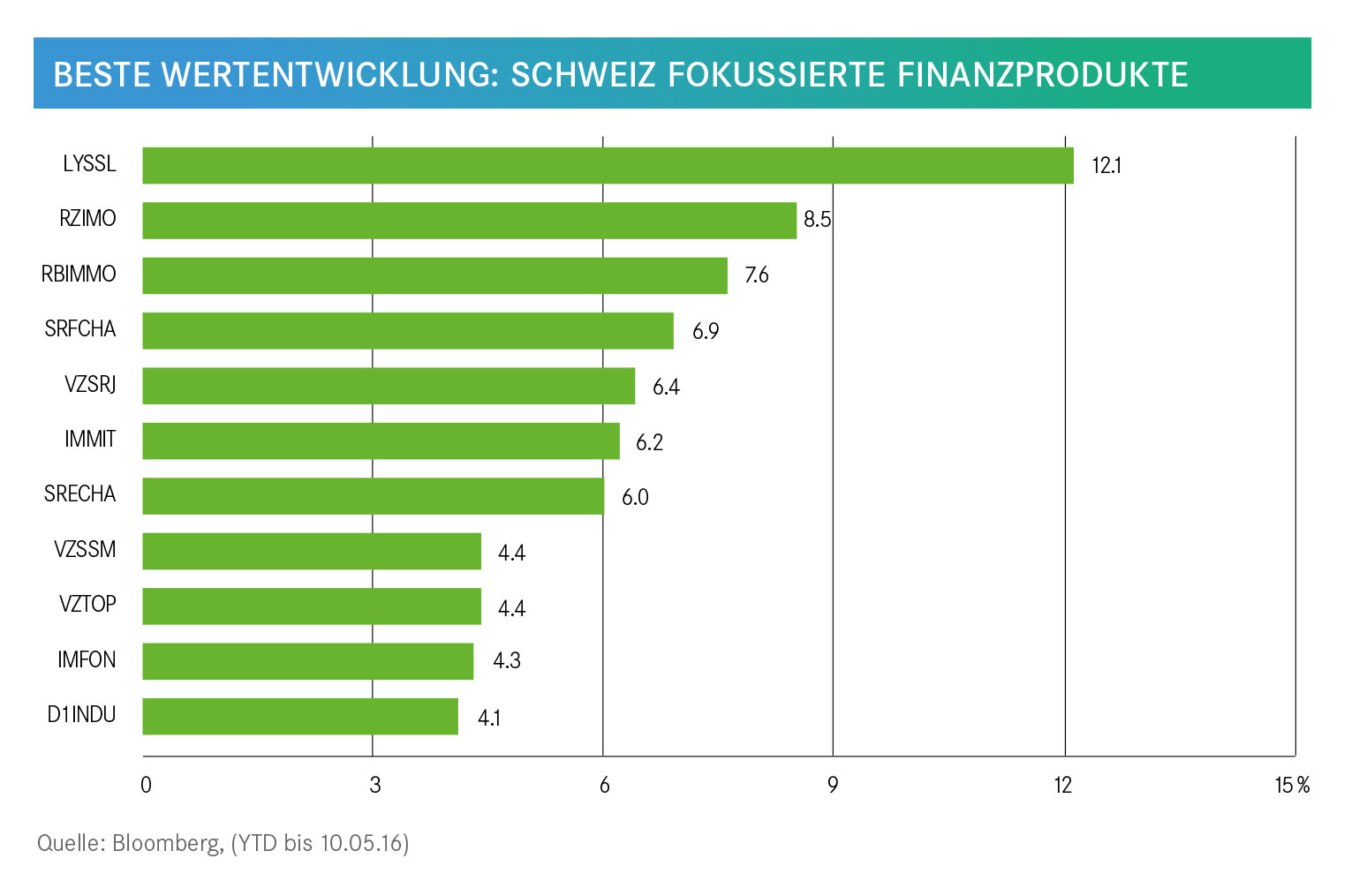

Diversifikation mindert Erträge bei den ETPs

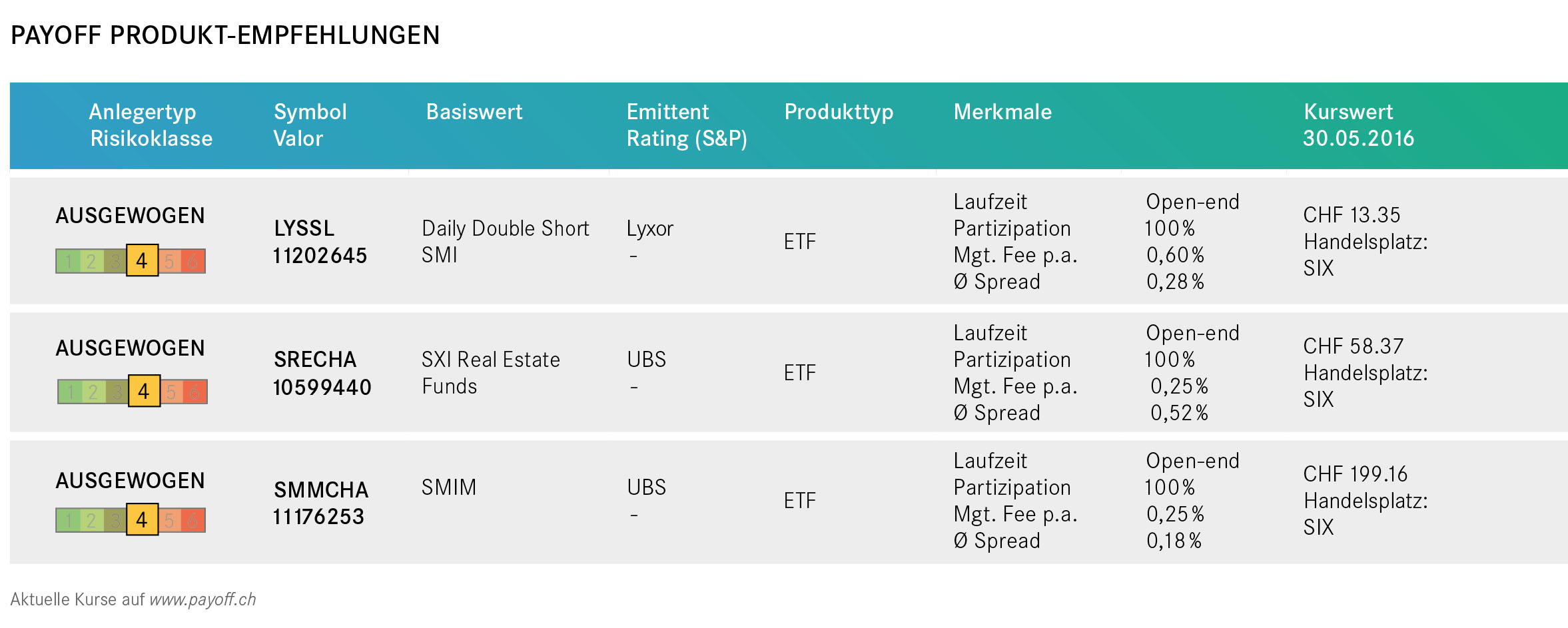

Keine grossen Sprünge gelangen den an der SIX kotierten ETPs auf Schweizer Aktien, Obligationen oder Immobilienfonds. Die Streuung der Anlage bzw. ihre Anlehnung an Indizes wirkten sich dämpfend auf das Ertragspotenzial aus. Mitte Mai führte der ETF LYSSL auf den SMI Daily Short Leverage die Rangliste der Top Performer an. Er profitierte vom Fehlstart des Blue Chip-Barometers. Wegen der in der Regel flauen Sommermonate wird sich das Baisse-Produkt wohl nicht so schnell vom obersten Podest verabschieden. Da Anleger nur ungern auf sinkende Märkte setzen, dürfte sich das Interesse in LYSSL in Grenzen halten. Grösseren Zuspruch finden vermutlich die übrigen Gewinner des Jahres. Prominent vertreten sind immobilienbezogene Anlagen wie RZIMO, SRFCHA, SRECHA, IMMIT oder IMFON. Sie dominieren bis dato die Gewinnerseite. Laut Andreas Bleisch, Partner und Verwaltungsratspräsident bei Wüest & Partner, sowie Robert Weinert, Leiter Immo-Monitoring bei Wüest & Partner, ist der Schweizer Immobilienmarkt trotz gestiegener Herausforderungen grundsätzlich noch immer sehr solide aufgestellt. Davon zeugen unter anderem die geringen Ertragsausfälle bei Renditeliegenschaften, die sich im einstelligen Prozentbereich bewegen. Nach sieben mehrheitlich fetten Jahren bekunden Aktien 2016 bis dato Mühe. Bislang erreichten lediglich die besten auf Aktien basierenden ETPs knapp positive Erträge. Eine gute Wahl für langfristig orientierte Anleger scheint der Kauf des ETF SMMCHA. Er setzt passiv auf den Mittelbau des Schweizer Aktienmarktes. Wie diverse Untersuchungen belegen, lassen sich mit der zweiten und dritten Garde höhere Renditen erzielen als mit den Blue Chips. Eine valable Alternative unter den aktiv verwalteten Schweizer Aktienfonds ist der mit fünf Sternen von Morningstar ausgezeichnete Swiss High-Dividend Fonds der UBS. Er umfasst 25-35 Positionen, deren Maximalgewicht unter 10% liegt. Die Dividendenrendite der Auswahl liegt rund 1% über dem Markt und das Portfoliorisiko ist unterdurchschnittlich. Dank der besseren Diversifikation und dem geringeren Risiko als der Gesamtmarkt erzielt er in einem leicht wachsenden oder stagnierenden bis fallenden Umfeld in der Regel eine leichte Überrendite.

Renditeplus auf den SMI dank Strukis

Bis Herbst braucht es vermutlich viel Glück und Können, um aus dem Anlageuniversum Schweiz eine stattliche Rendite zu erzielen. Stock Picking ist das Gebot der Stunde. Wer auf indexbasierten Investitionen des SMI nach Perlen sucht, der sollte das Angebot der Strukturierten Produkte im Sekundärmarkt durchforsten. Eine grosse Hilfe ist dabei die auf www.payoff offerierte Best Buy Selection-Suchhilfe. Mit ihr können für alle Basiswerte gezielte Abfragen nach dem aussichtsreichsten Anlage- oder Hebelprodukt durchgeführt werden. Ein konkretes Beispiel zeigt den Wert. Angenommen, ein Investor rechnet auf einen Anlagehorizont von sechs Monaten mit einem unveränderten Kurs des SMI. Basierend auf dieser Markterwartung wendet er das Best Buy Tool an. Mitte Mai wäre das Bonus-Zertifikat VZISM das lukrativste Anlageprodukt im Sekundärmarkt gewesen und hätte dem Investor eine stattliche Seitwärtsrendite von 5,68% in Aussicht gestellt. Der Barrier Reverse Convertible ZK15WM offerierte im eine Rendite von 3,94%. Nicht die Welt, aber dennoch deutlich mehr als die erwarteten 0% des SMI. Interessierte Anleger können nach dem Lesen des Artikels mit dem obigen Link überprüfen, ob VZSIM immer noch an erster Stelle steht oder ob in der Zwischenzeit ein anderes Anlageprodukt die Renditerangliste anführt.