Focus

Focus

Das Jahr der Grossbaustellen

-

Serge Nussbaumer, Chefredaktor

2018 sahen sich die Investoren mit einer neuen Realität konfrontiert: Der jahrelange Bullenmarkt fand ein jähes Ende. In der Rückschau zeigt sich, dass die grossen Unsicherheitsfaktoren den Märkten bis auf Weiteres erhalten bleiben dürften.

Festlich geschmückte Weihnachtsbäume, unzählige Lichterketten und allenthalben der Geruch von Gebäck, heissen Maroni und Glühwein – in diesem Ambiente machen sich viele Konsumenten derzeit auf die Suche nach den passenden Präsenten. Geht es nach einer aktuellen Umfrage, dann wird das Geld bei den Schweizern 2018 besonders locker sitzen. «Das durchschnittliche Budget für Geschenke steigt im Vergleich zum Vorjahr von 272 Franken auf 310 Franken», schreibt EY in einer Medienmitteilung. Dem Prüfungs- und Beratungsunternehmen zufolge wird damit der bisherige Spitzenwert aus dem Jahr 2010 (CHF 301) übertroffen.

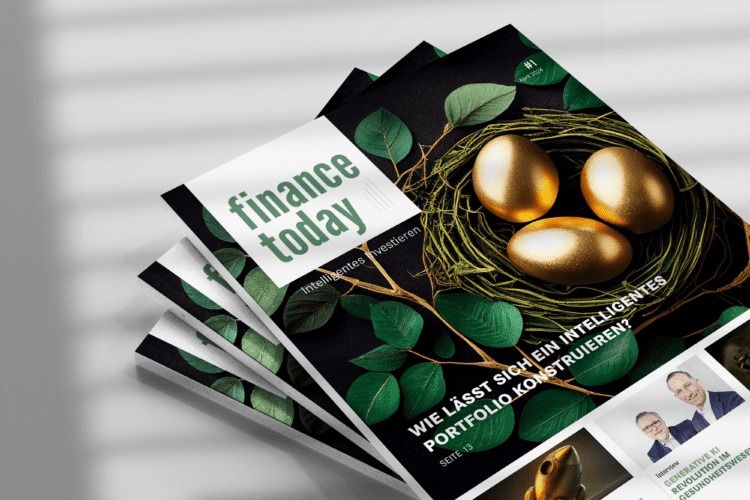

Bedauerlicherweise nimmt die von EY in Auftrag gegebene Befragung keine Kategorisierung nach Profession vor. Es wäre interessant zu erfahren, wie die Budgets der Vermögensverwalter für das nahende Fest aussehen. Schliesslich neigt sich ein für diesen Berufsstand nicht gerade einfaches Jahr dem Ende entgegen. Quer durch die Anlageklassen war 2018 kaum etwas zu holen (siehe Grafik 1). Dabei hatte das Jahr vielversprechend begonnen. Mit 9’616.38 Punkten erreichte der SMI am 24. Januar das von den Bullen lange Zeit ersehnte Allzeithoch. Doch nur wenig später kippte die Stimmung. Seither macht den Investoren rund um den Globus eine Reihe von «Baustellen» zu schaffen.

Baustelle I:

US-Geldpolitik

Für einen ersten Dämpfer sorgten Mutmassungen um eine verschärfte Gangart der US-Notenbank. Diese sollten sich bewahrheiten: Im September drehte die Federal Reserve zum dritten Mal im Jahr 2018 an der Zinsschraube. Damit hatten die Währungshüter die ursprüngliche Erwartungshaltung der Märkte bereits erfüllt. Gerade am US-Arbeitsmarkt ist der Boom dennoch ungebrochen. In den ersten zehn Monaten 2018 entstanden in den USA ausserhalb der Landwirtschaft im Schnitt mehr als 212’000 neue Jobs. Mit 3.7% bewegte sich die Arbeitslosenrate auf dem tiefsten Niveau seit nahezu einem halbem Jahrhundert (siehe Grafik 2).

«Die ökonomischen Daten sind weiterhin stark genug, dass die Fed dem Straffungsmodus treu bleibt», meint Kathy Jones, Chief-Fixed-Income-Strategin am Schwab Center for Financial Research. Sie geht davon aus, dass die Notenbank im Dezember noch eine Zinserhöhung beschliesst und rechnet für 2019 mit zwei Schritten nach oben. Donald Trump dürfte diese Prognose gar nicht gefallen. Seit Monaten kritisiert der US-Präsident die Geldpolitik scharf. «Ich denke, die Fed ist ausser Kontrolle. Was sie tun, ist falsch», polterte er im Oval Office. Gleichzeitig monierte Trump, dass seine Regierung – anders als die Obama–Administration – Zinsen zu zahlen habe. Angesichts einer auf mehr als USD 20 Billionen angeschwollenen Staatsverschuldung ist dieser Groll durchaus nachvollziebar. Seit Trumps Vereidigung im Januar 2017 ist die Rendite 10-jähriger Treasuries um rund 60 Basispunkte auf zuletzt 3.06% gestiegen.

«Ich denke, die Fed ist ausser Kontrolle. Was sie tun, ist falsch»

Baustelle II:

Handelskrieg

Allerdings ist der Präsident nicht ganz unbeteiligt an der drohenden Überhitzung der US-Wirtschaft, welche die Fed vermeiden möchte. Mit der Anfang Jahr eingeführten Steuerreform löste der Republikaner nicht nur ein zentrales Wahlversprechen ein. Gleichzeitig drückte er für die Wirtschaft auf einen USD 1.5 Billionen schweren «Boost»-Knopf. Die Unternehmen freuts: Laut Factset rechnen Analysten im Schnitt damit, dass die Mitglieder des S&P 500 ihre Gewinne 2018 um mehr als ein Fünftel steigern (siehe Grafik 3). Nach Ansicht des Chief Investment Office im UBS Global Wealth Management steuert die «Tax Reform» 8% zu dieser Wachstumsrate bei.

So wie Trump die Wirtschaft angefeuert hat, spielt er auch bei den an der Wall Street erstmals seit Jahren wieder aufkommenden Rezessionsängsten eine zentrale Rolle. Was mit der Einführung von Straffzöllen auf den Import von Stahl und Aluminium begann, ist mittlerweile zu einem echten Handelstreit mutiert, in dessen Epizentrum sich die USA und China befinden. Seit Monaten liefern sich Washington und Peking einen offenen Schlagabtausch in Form der Einführung von Abgaben und prompten Gegenmassnahmen. Zu einer Art Showdown könnte es dabei am 30. November (nach Redaktionsschluss) in Buenos Aires kommen. Beim zweitägigen G20-Gipfel in der argentinischen Hauptstadt stehen sowohl Donald Trump als auch Chinas Machthaber Xi Jinping auf der Gästeliste.

Baustelle III:

Italienischer Staatshaushalt

Mit dem Streit zwischen der Europäischen Union und Italien dürfte eine weitere Grossbaustelle die Märkte in das Jahr 2019 begleiten. Die Koalitionsregierung aus populistischer Fünf-Sterne-Regierung und rechtsextremer Lega rechnet für das kommende Jahr mit einem Defizit von 2.4% – das wäre dreimal so viel wie von der Vorgängerregierung geplant. Angesichts einer Staatsverschuldung von 130% der Wirtschaftsleistung überrascht es nicht, dass die EU-Kommission den Haushaltsentwurf abgelehnt hat. «Eine schnelle Entspannung des Konflikts zwischen der EU und Italien ist nicht in Sicht», meint Commerzbank-Ökonom Marco Wagner. Er sieht weder bei Innenminister Matteo Salvini (Lega) noch bei Wirtschaftsminister Luigi Di Maio (5-Sterne-Bewegung) die Bereitschaft für Einsparungen. «Wahrscheinlich kommt ihnen das Defizitverfahren der EU gegen Italien gar nicht ungelegen», erklärt der Experte. Seiner Ansicht nach könnten die Regierungsparteien den Zank mit der EU nutzen, um mit Blick auf die Europawahl im kommenden Mai Stimmung zu machen. Da weder Brüssel noch Rom an einer Eskalation interessiert sein dürften, rechnet Marco Wagner für die Zeit nach dem Urnengang mit einem Kompromiss. Schon jetzt sind die Folgen für Italien enorm. Die Börse in Rom ist auf das tiefste Niveau seit Februar 2017 abgesackt. Gleichzeitig zog die Rendite 10-jähriger Staatsanleihen zwischenzeitlich auf mehr als 3.60% an – soviel musste Italien zuletzt Anfang 2014 auf diese Benchmark-Obligationen zahlen.

«Eine schnelle Entspannung des Konflikts zwischen der EU und Italien ist nicht in Sicht»

Baustelle IV:

Brexit

Neben der viertgrössten Volkswirtschaft in Europa bereitet auch die Nummer 2 den Investoren Kopfzerbrechen. Am 29. März 2019 wird Grossbritannien die EU verlassen. Doch vier Monate vor diesem Termin ist offen, ob es zu einem geregelten Brexit oder dem chaotischen Abschied der Briten mit unabsehbaren Folgen für die Insel und den Kontinent kommt. Mitte Dezember steht im Unterhaus die Abstimmung zum, von Premierministerin Theresa May mit der EU ausgehandelten, Brexit-Vertrag an. Sollte die Regierungschefin bei der ersten Abstimmung im Parlament scheitern, könnten die Konservativen bis in das neue Jahr hinein weitere Anläufe starten.

Wer sich ein Bild von der durch den Brexit ausgelösten Verunsicherung machen möchte, sollte einen Blick auf das Pfund werfen. In der Hoffnung, dass sich EU und UK auf eine Scheidung im Guten verständigen, war die britische Valuta im April bis USD 1.438 geklettert. Damit hatte das FX-Gespann GBP/USD das höchste Niveau seit dem Brexit-Votum von Juni 2016 erreicht. Ende November notierte das Pfund Sterling mehr als ein Zehntel unter dem Top bei weniger als USD 1.30.

Baustelle V:

Crypto-Währungen

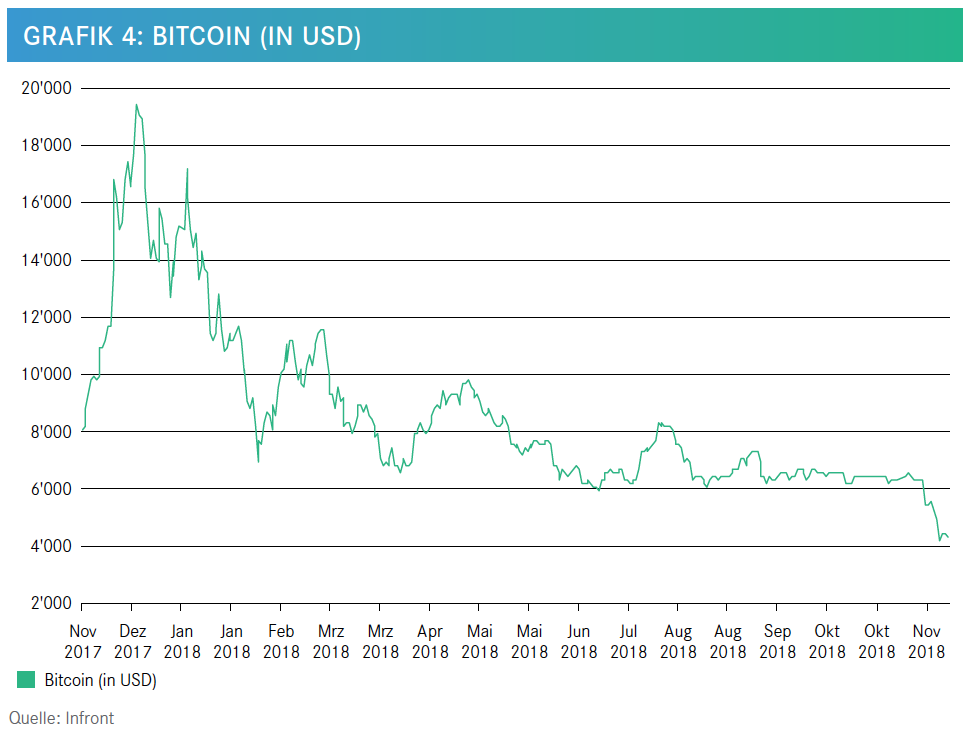

Die Halter von Bitcoins dürften angesichts solcher Rücksetzer nur müde lächeln. Kurz vor Weihnachten 2017 kostete eine Einheit der ältesten und zugleich bekanntesten Crypto-Währung annähernd USD 19’500. Gegenüber diesem Allzeithoch ist der Bitcoin um mehr als drei Viertel eingebrochen. Ende November fiel die Notierung unter die wichtige Marke von USD 5’000 (siehe Grafik 4). Auch Pendants wie XRP oder Ethereum stehen unter Druck. Simon Tobler, Leiter Trading und Mitglied der Geschäftsleitung bei der Crypto Broker AG, führt den Ausverkauf zum einen auf den Streit um die Aufspaltung des Bitcoin-Ablegers Bitcoin Cash zurück – der Fachjargon spricht hier von einem Hash War. «Dieser Krieg sorgt im Crypto-Markt für starke Verunsicherung», erklärt Tobler im Gespräch mit payoff. Aus der Distanz betrachtet erinnert ihn die Korrektur an das Platzen der Dotcom-Blase. «Die aktuelle Situation lässt sich mit derjenigen des NASDAQ im Jahr 2003 vergleichen», meint der erfahrene FX-Händler. Ähnlich wie an der US-Technologiebörse würden auch im Crypto-Markt viele Spieler nicht überleben. Das Interesse der institutionellen Investoren sei dennoch ungebrochen. «Unsere Kunden werfen ihre Pläne nicht wegen einer kurzfristigen Korrektur über Bord», sagt Tobler.

Mögliche Investmentansätze

Natürlich sind die Crypto-Währungen auch davon abhängig, wie sich die globale Gemengelage weiter entwickelt. Mark Haefele, Chief Investment Officer von UBS Global Wealth Management, hält hier positive Überraschungen für möglich. Das gilt in Bezug auf den Handelskonflikt genauso wie das Wachstum in China oder Europa. In der Publikation «UBS House View» vom 15. November thematisiert Haefele zudem die Aktienmarktbewertung. Beim S&P 500 ist das Kurs-Gewinn-Verhältnis (KGV) seit Ende Januar um rund ein Fünftel auf zuletzt weniger als 16 gefallen. «Immer wenn die Bewertungen derart rapide zusammengeschrumpft sind, haben sich Aktien seit 1980 in den darauffolgenden sechs Monaten positiv entwickelt», schreibt der Experte. Vor diesem Hintergrund hat UBS Global Wealth Management die Übergewichtung von globalen Aktien in der Vermögensallokation ausgebaut. Anleger, die in der jüngsten Korrektur ebenfalls eine Einstiegschance sehen, können mit dem iShares Core MSCI World UCITS ETF SWDA global diversifiziert auf eine Börsenerholung setzen. In der Benchmark dieses passiven Indexfonds sind mehr als 1’600 Unternehmen aus 23 Industrieländern enthalten.

Eine breite Aufstellung macht allein wegen der deutlich erhöhten Volatilitäten Sinn. Beispiel VSMI: Der Gradmesser für die, in Optionen auf die 20 SMI-Mitglieder eingepreisten, Kursschwankungen notierte 2018 bis dato bei durchschnittlich 14.5% und übertraf damit den Mittelwert für 2017 um annähernd ein Fünftel. Das erhöhte Vola-Niveau schlägt direkt auf das Pricing von strukturierten Produkten durch. Das gilt insbesondere für den Barrier Reverse Convertible (BRC), dem «Blockbuster» des Schweizer Struki-Marktes. Ein Beispiel: UBS hat Logitech, OC Oerlikon und Straumann für den BRC KCWPDU zusammengebracht. Das Mid-Cap-Trio macht einen garantierten Coupon von 10.00% p.a. möglich. Diese Renditechance ist an einen Risikopuffer von 40% gekoppelt. Im Herbst 2017 wäre die Ausschüttung bei diesem Trio und vergleichbaren sonstigen Produktstellschrauben 200 Basispunkte geringer ausgefallen.

Passende Lösungen hat die Derivate-industrie auch für die Skeptiker zu bieten. Im Rahmen der Initiative «Themes Trading» hat Swissquote einen Global Inverse Index konzipiert. Darin finden sich aktuell sechs Short-ETFs. Bis dato funktioniert die Wette auf fallende Notierungen: Seit der Lancierung Ende September hat sich das von Leonteq emittierte Themen-Zertifikat BEARTQ um 15% verteuert. Fazit: Anleger, die rechtzeitig in das Lager der Bären gewechselt sind, können den anstehenden Weihnachtseinkäufen relativ gelassen entgegen sehen.