Focus

Focus

Rohstoffaktien im Rampenlicht

-

Dieter Haas

Rohstoffaktien machten in der Hausse ab 2009 lange Zeit keine gute Figur. Seit Jahresbeginn hat sich das Interesse schlagartig erhöht. Wir zeigen mit welchen ETPs Anleger vom Trend profitieren können.

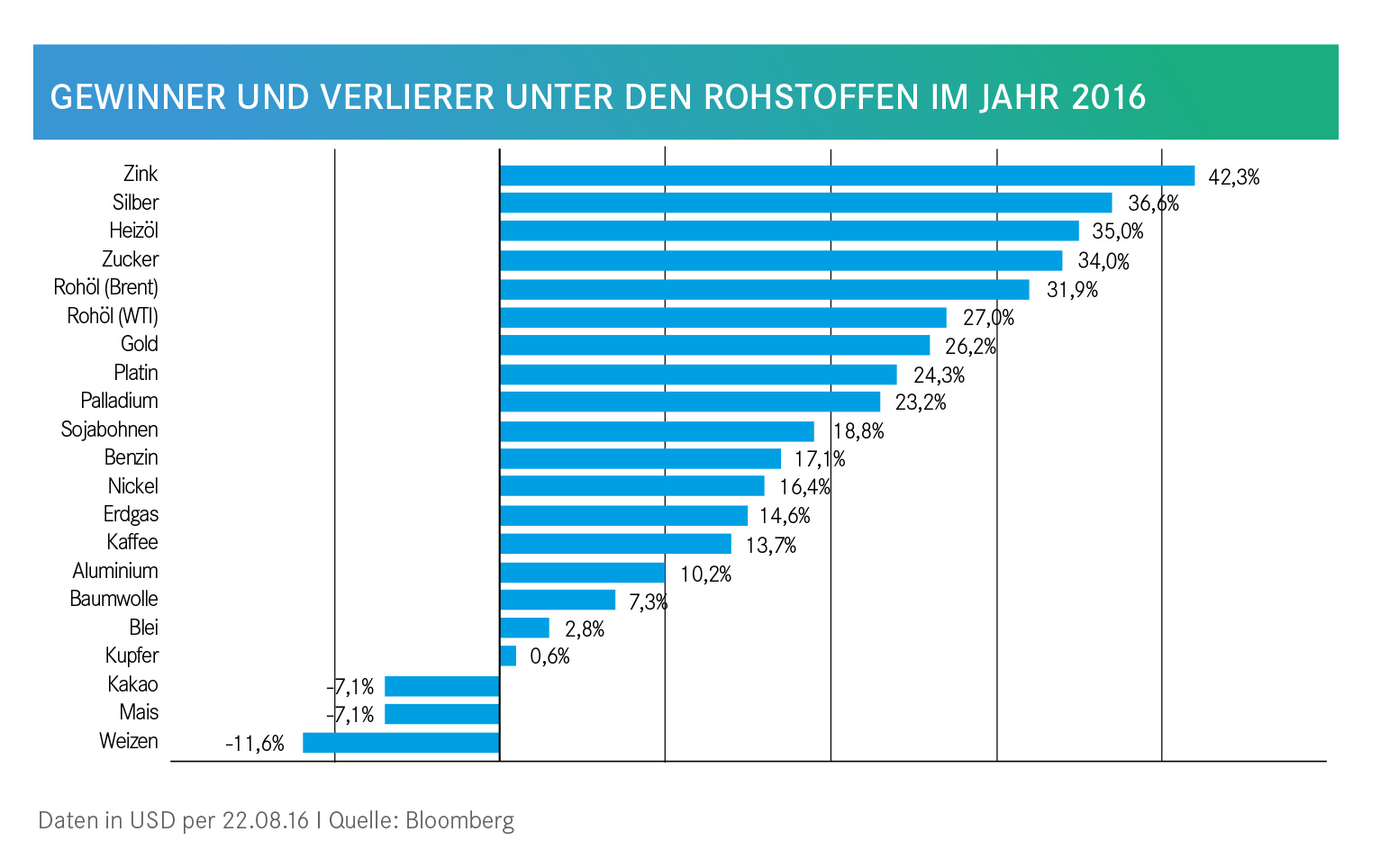

Mit der Finanzkrise im Herbst 2008 ging die Hausse an den Rohstoffmärkten zu Ende. In der ersten Phase der Erholung an den Aktienmärkten vermochten auch die Rohstoffe mitzuziehen. Ab 2011 kam es nach und nach zu einer Abkoppelung. Die von den Notenbanken kreierte Liquidität floss vornehmlich in die Anlageklassen Obligationen und Aktien. Ferner drückten die in der Euphorie ausgebauten Produktionskapazitäten zunehmend auf die Preise zumal sich der globale Wirtschaftsaufschwung im Vergleich zu früheren Zeiten als schwächlich entpuppte. Hinzu kam in den letzten zwei Jahren das Damoklesschwert steigender Zinsen in den USA, ein starker Ausbau der Schieferölproduktion sowie eine geringere Nachfrage Chinas. Dieser Mix war zu viel des Guten und führte zu einer längeren Talfahrt der Rohstoffpreise. Diese war derart ausgeprägt, dass der Unterschied zwischen dem Preisniveau von Rohstoffen und der Bewertung des Aktienmarktes vor einem Jahr auf ein Niveau anstieg wie seit 45 Jahren nicht mehr. Das zwang die Rohstoffunternehmen zu einer längst fälligen Angebotsanpassung. Des Weiteren reduzierten viele Firmen ihre Investitionsausgaben und bemühten sich um eine drastische Senkung ihrer operativen Kosten. Damit wurde die Basis für einen Turnaround gelegt. Verknappende Angebots-/Nachfrageverhältnisse führten in einigen Fällen inzwischen bereits zu kräftigen Kursanstiegen. Das traf bei den Agrarprodukten auf Zucker und Sojabohnen und bei den Industriemetallen auf Zink zu (siehe Grafik 1).

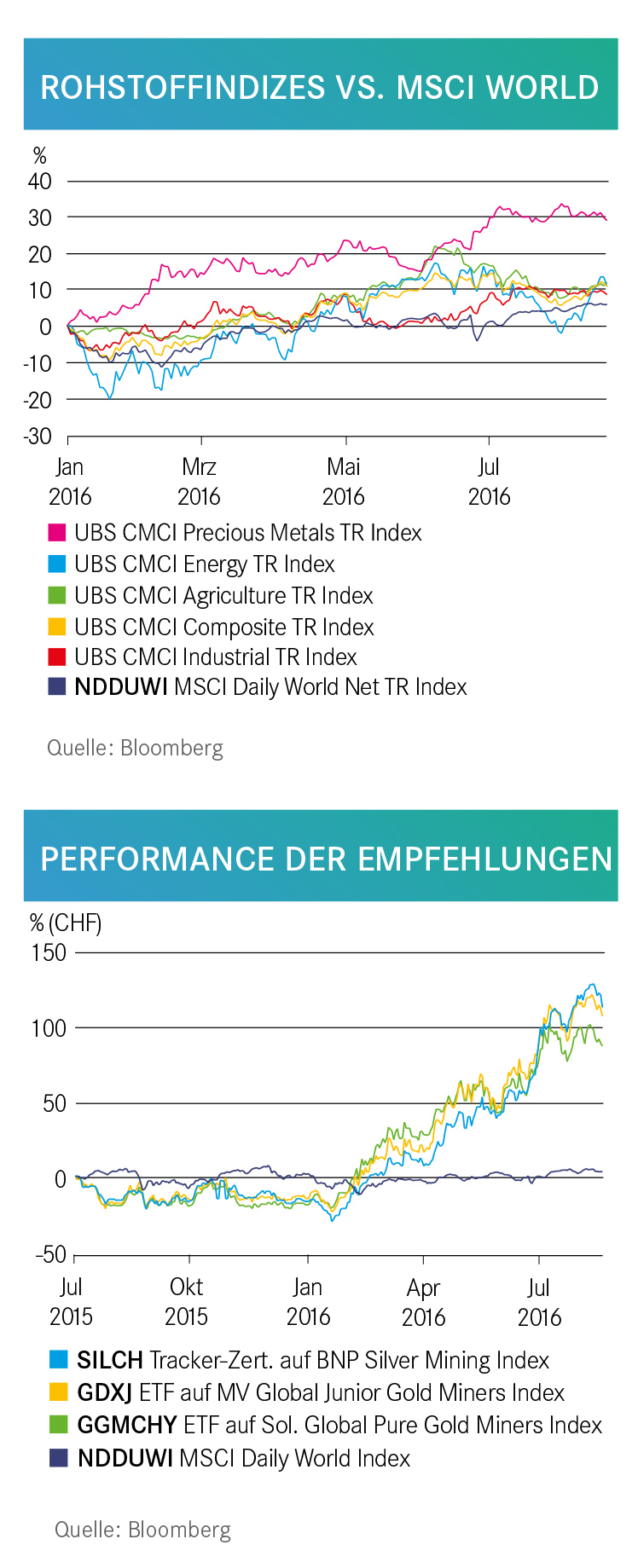

Ein Vergleich des Weltaktienindizes mit der UBS Bloomberg Constant Maturity Commodity Indexfamilie (www.ubs.com/global/de/investment-bank/bloomberg-cmci/universe/composite-index.html) seit Anfang 2016 verdeutlicht das gestiegene Interesse nach Rohstoffen. Der allgemeine Rohstoffindex und die Sektorindizes Energie, Industriemetalle und Agrar steigerten sich im laufenden Jahr im Gleichklang mit dem MSCI World, während der UBS CMCI Precious Metals eine weit höhere Performance an den Tag legte.

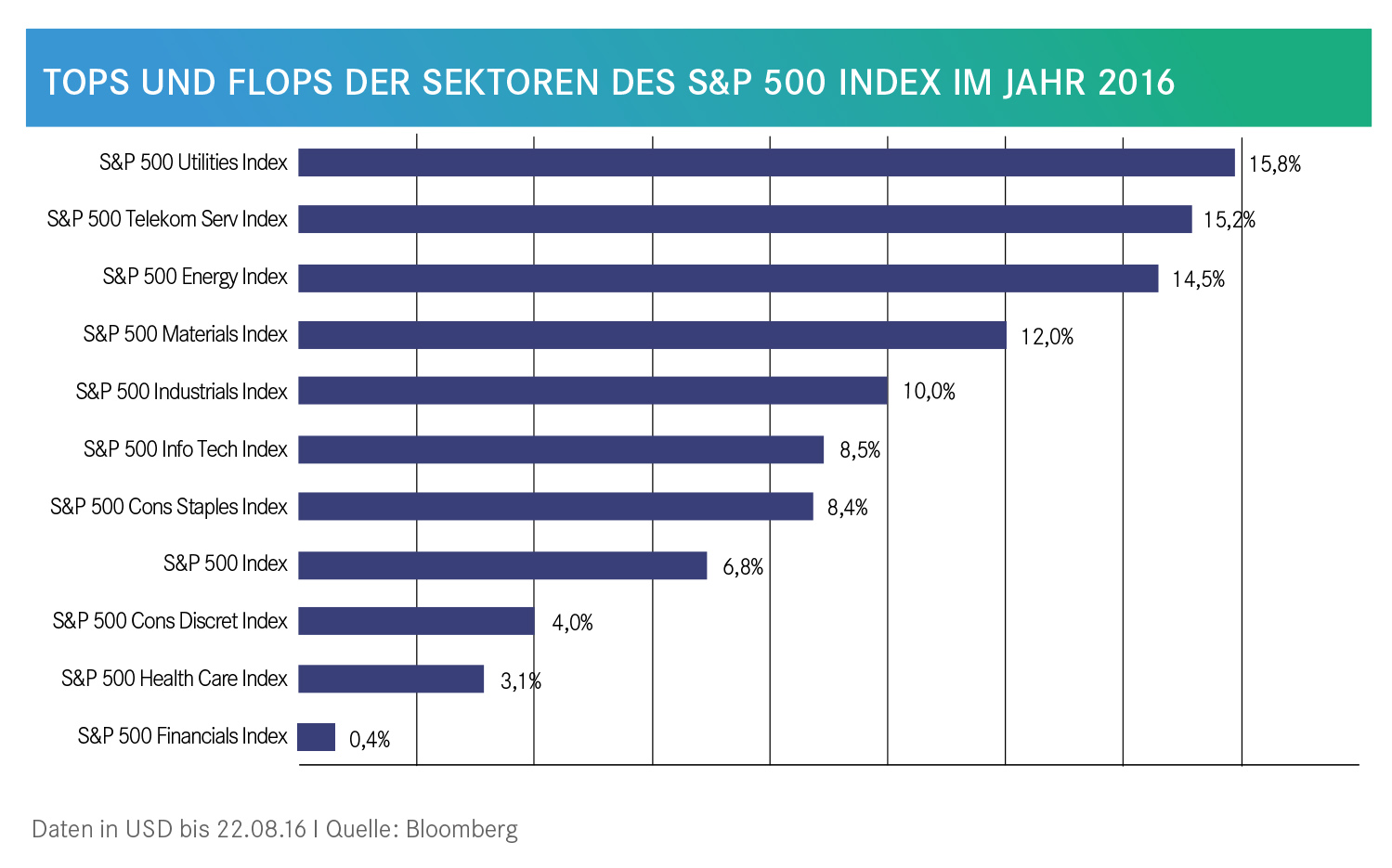

Der eingetretene Preisanstieg wirkte sich positiv auf die Aktien der zuvor arg geprügelten Bergbaukonzerne aus. Sie stiegen teilweise wie Phönix aus der Asche. Im Branchenquervergleich erzielten die Branchen Energie und Materialien, abgesehen von den zinssensitiven Sektoren Telekom und Versorger, bis dato die höchsten Erträge wie die Grafik 3 (Tops/Flops der Sektoren des S&P 500 Index) zeigt.

Optimismus ja, Euphorie nein

Abgesehen von den Edelmetallen Gold und Silber, die dank ihres Währungsersatzcharakters Auftrieb erhalten werden wegen des zunehmenden Kaufkraftverlustes des Papiergeldes, dürfte das Aufwärtspotenzial der übrigen Rohstoffkonzerne in den kommenden Monaten kurzfristig begrenzt sein. Ihre Perspektiven haben sich zwar verbessert, die jüngsten Kursentwicklungen nehmen allerdings einiges vorweg. Stellvertretend sei der Kupferpreis erwähnt, der in der Regel mit einem Vorlauf von drei bis sechs Monaten eine Erholung der globalen Weltwirtschaft anzeigt. Seit dem 4. Quartal 2015 hat sich der Kurs des Industriemetalls stabilisiert.

«Gold- und Silberminenaktien besitzen langfristig betrachtet noch viel Luft nach oben.»

Ein Ausbruch nach oben ist bislang jedoch ausgeblieben. Dafür bräuchte es wohl eine Abkehr der US-Notenbank von ihrer aktuellen Politik. Erst ein Verzicht auf weitere Leitzinserhöhungen, gepaart mit einer erneuten Ausdehnung der expansiven Politik der übrigen Währungshüter, würde der Weltkonjunktur neuen Auftrieb verleihen.

Vorsichtige Finanzanalytiker ….

Basierend auf den aktuellen Kurs-/Gewinnverhältnissen sieht der Konsens der von Bloomberg erfassten Finanzanalytiker aktuell nur bescheidene Potenziale für die grossen Rohstoffkonzerne. Sie waren zuvor allerdings eindeutig zu skeptisch, wie ein Blick auf die 2016 erzielten Kursgewinne zeigt. Die grössten Chancen werden auf eine Sicht von zwölf Monaten den zumeist dividendenstarken Energiekonzernen eingeräumt. Ausser bei Exxon rechnen die Auguren innert Jahresfirst mit Avancen um die 10%. Nennenswerte Potenziale in Lokalwährungen sehen die professionellen Auguren ferner bei Barrick Gold, dem Aluproduzenten Alcoa und beim Stahlwert ArcelorMittal.

… unterschätzen das Kurspotenzial?

Solange die Börsen von den Notenbanken durch ihre expansive Geldpolitik nolens volens gestützt werden, bleiben die Aussichten für eine mittelfristige Fortsetzung der Avancen bei den Rohstofftiteln intakt. Im Vorfeld der Präsidentschaftswahlen in den USA scheint eine nochmalige Anhebung der Leitzinsen immer unwahrscheinlicher. Dies würde voraussichtlich eine heftige Kurskorrektur an den Börsen auslösen wie zu Jahresbeginn nach der erstmaligen Erhöhung der Leitzinsen im Dezember. Ein Crash würde Donald Trump in die Karten spielen und die Wahlchancen Hillary Clintons schmälern. Um dieses Horrorszenarium zu verhindern, gibt es wohl nur einen Ausweg. Die US Notenbank muss erneut aufs Gaspedal drücken, sprich ihre Zinsen senken und eine Abwertung des US-Dollars in Kauf nehmen. Nur ein deutlicher Kursrückgang des Greenbacks dürfte der Börse neue Impulse verleihen.

«Viele Aktien der Bergbaukonzerne stiegen 2016 wie Phönix aus der Asche.»

Exemplarisch sei in diesem Zusammenhang der Kurssturz des Pfunds im Anschluss an die Brexit-Abstimmung Ende Juni und die anschliessende Reaktion an den Finanzmärkten erwähnt. Sollte die US-Notenbank im September wider Erwarten die Leitzinsen anheben, bekämen die Crash-Propheten Recht, die seit einiger Zeit wieder verstärkt ihre Stimmen erheben. So wettet die Investorenlegende George Soros derzeit massiv gegen den S&P 500 Index. Er rechnet wie Marc Faber mit einem kräftigen Rückgang des wichtigsten amerikanischen Aktienindex.

Comeback der Realwerte

Da etliche Blue Chips inzwischen stattlich bewertet sind, wird sich das Interesse unverändert auf zurückgebliebene Sektoren konzentrieren. Angeführt vom wichtigsten Rohstoff Rohöl, der sein Tiefst Anfang Jahr überwunden hat, dürften die Industriemetalle ihren zaghaften Kursauftrieb peu à peu ausbauen. Titel wie Freeport McMoran (Kupfer, Molybdän), Alcan (Aluminium) oder Arcelor Mittal (Stahl) zeigen sich 2016 erstaunlich robust. Ihre Kurse könnten mittelfristig die zweite Stufe zünden. Das gilt in abgeschwächter Form auch für die breit diversifizierten Rohstoffkonzerne BHP Billiton, Rio Tinto, Vale, Anglo American oder Glencore. Die absoluten Überflieger finden sich jedoch unverändert unter den Gold- und Silberminengesellschaften.

Rückkehr durch die grosse Türe

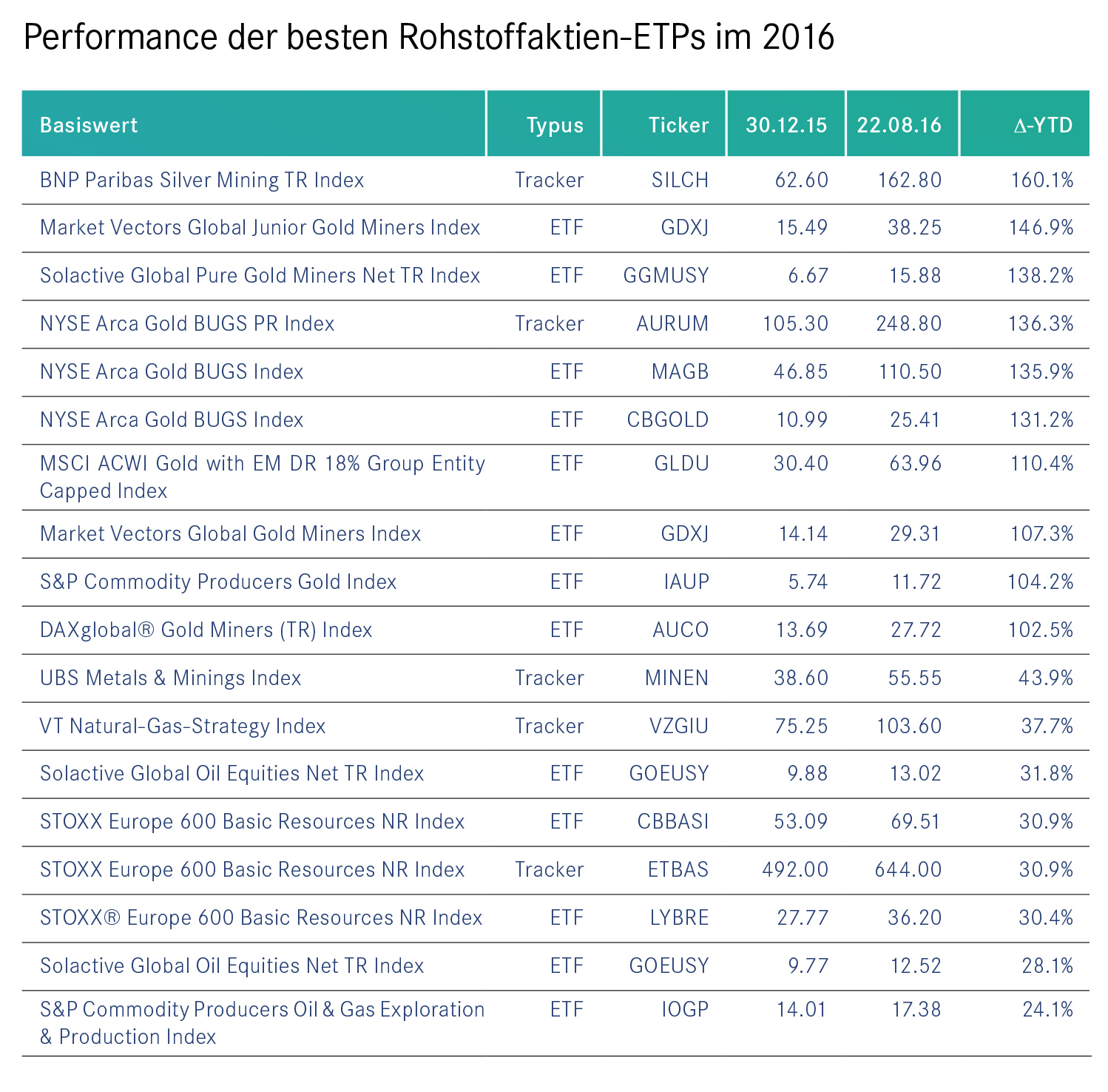

Nach einer Durststrecke von rund fünf Jahren sind sie 2016 wieder gross in Mode gekommen. Mit wenigen Ausnahmen (bspw. Centerra Gold) verzeichneten die Titel bis dato dreistellige Avancen. Es braucht somit Mut, um auf den fahrenden Zug aufzuspringen. Privatanleger mit geringen Kenntnissen der Marktnische sollten sich an breit diversifizierte Anlagevehikel halten. Mit ihnen kann das titelspezifische Risiko ausgeblendet werden, ohne nennenswerte Einbussen beim Potenzial in Kauf nehmen zu müssen. Sowohl Gold als auch Silber kämpfen aktuell um den Ausbruch aus ihrer mehrwöchigen Konsolidierungsphase. Gelingt dieser, steuert Gold als nächstes Etappenziel die Marke von USD 1‘500 pro Unze an. Silber dürfte mittelfristig USD 25 pro Unze anpeilen. Unsere Zuversicht wird auch von hiesigen Bankhäusern geteilt. So steht Gold für Joni Teves, Analystin der UBS in London, wahrscheinlich in einem frühen Stadium seines nächsten Bullenmarktes. Die Experten der Credit Suisse rechnen bis zum Frühjahr 2015 mit einem Unzenpreis von USD 1‘500. Noch optimistischer äusserte sich jüngst Keith Neumeyer, CEO von First Majestic Silver. Er prognostiziert für Silber bis zum Jahresende einen Preisanstieg auf USD 25 pro Unze und für Gold einen solchen auf USD 1‘500 bis 1‘600 pro Unze. Die Tracker-Zertifikate SILCH und AURUM oder ETFs wie GDXJ, GDX, CBGOLD, MAGB sowie GGMCHY haben das Ende der Fahnenstange somit noch lange nicht erreicht.

Favorisierte ETPs

Aus der Auswahl an der SIX kotierter ETPs stechen folgende Produkte heraus: das Tracker-Zertifikat SILCH sowie die ETFs GDXJ und GGMCHY. Das Tracker-Zertifikat SILCH setzt seit seiner Emission am 21. November 2006 breit diversifiziert auf Silberminen. Der Basiswert bildet die Wertentwicklung von an der Börse kotierter Aktien bzw. American Depositary Receipts von bis zu zwölf Unternehmen ab, die einen wesentlichen Teil (in der Regel über 30%) des Gesamtumsatzes aus dem Silberabbau generieren. Die Konzeption als Net Total Return-Index bewirkt, dass die Nettodividenden in den Index reinvestiert werden und somit Anlegern des Zertifikates zugutekommen. Durch eine halbjährliche Auswahlkontrolle am 10. April bzw. 10. Oktober wird die Zusammensetzung geprüft und allenfalls angepasst. Über eine Maximalgewichtung von 15% wird eine ausreichende Diversifikation sichergestellt. Aktuell liegt der Schwerpunkt des Index auf den Aktien von Industrias Penoles, Fresnillo, Silver Wheaton und Polymetal, die gemeinsam einen Anteil von gut zwei Drittel halten (https://indices-globalmarkets.bnpparibas.com/Product.aspx?id=MsjUdQtajYJozU%2fog18Imw%3d%3d). Für das Update des Basiswertes wird dem Tracker-Zertifikat eine jährliche Managementgebühr von 1% verrechnet. Der ETF GGMCHY der UBS basiert auf einer Indexkonstruktion von Solactive. Der Basiswert beinhaltet maximal 30 internationale Unternehmen aus der Goldmining-Industrie.

«Ein Crash an den US-Börsen würde Donald Trump in die Karten spielen und die Wahlchancen Hillary Clintons schmälern.»

Die Unternehmen müssen mindestens 90% ihres Umsatzes im Bereich Gold erzielen. Die Gewichtung erfolgt nach der Marktkapitalisierung der frei verfügbaren Titel mit einer Kappung bei 4,75%. Das überschüssige Gewicht der Schwergewichte wird am jährlichen Stichtag Ende Februar gleichmässig auf die übrigen Titel verteilt. Durch diese Methode erhalten Aktien kleinerer Unternehmen einen grösseren Einfluss auf die Kursentwicklung. Der auf die kleinen Goldminenproduzenten ausgerichtete ETF GDXJ zählt zu den Flagschiffen VanEck’s (www.vaneck.com/etf-europe/equity-etfs/GDXJ/snapshot/ ). Trotz des fulminanten Starts im neuen Jahr ist die Bewertung der Goldminentitel historisch betrachtet immer noch günstig. Dank der Abschreibung hochpreisiger Projekte und rigoroser Kostensenkungsmassnahmen vermochten viele ihre Margensituation markant zu verbessern. Der mittlerweile klar bestätigte Turnaround des Goldpreises in der Handelswährung USD bietet Gewähr für weitere substantielle Avancen. Zudem führt eine Beimischung eines Goldminen-ETF in ein Portfolio zu einer willkommenen Verringerung des Gesamtrisikos. Gold- und Silberminenaktien besitzen langfristig betrachtet noch viel Luft nach oben. Für einen Einstieg ist es nicht zu spät. In Anbetracht der gegenwärtig stark überkauften Börsen können Sie sich allerdings Zeit lassen. Aus Timing-Überlegungen empfiehlt sich ein gestaffelter Einstieg erst im Verlaufe des vierten Quartals.