Rohstoffe in Lauerstellung

-

Dieter Haas

Während Obligationen, Immobilien und Aktien seit Jahren von Hoch zu Hoch eilen, kommen die meisten Rohstoffe nicht richtig vom Fleck. Erste positive Ansätze lassen auf eine mögliche Trendwende hoffen.

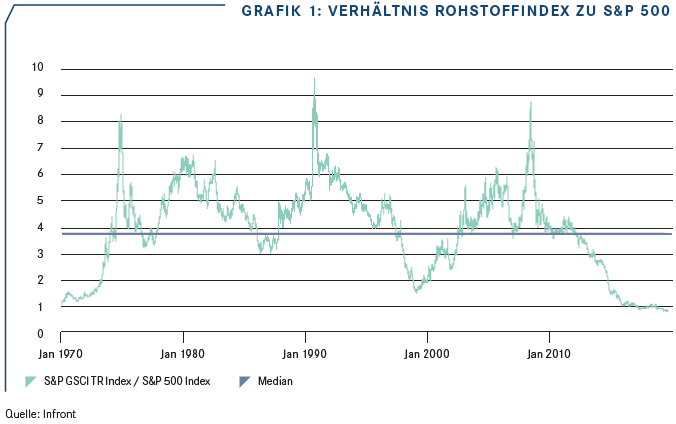

Seit der Finanzkrise 2008 ist mit den meisten Rohstoffen kein Blumentopf mehr zu gewinnen. Dank der anhaltend expansiven Geldpolitik floss in den vergangenen Jahren fast alles Geld in die übrigen Anlageklassen. Die schwache Nachfrage nach Rohstoffen widerspricht dem Bild einer boomenden Weltwirtschaft. Sie ist Ausdruck einer anhaltenden, von den Schwellenländern ausgehenden Deflation. Das Verhältnis des Rohstoffindex S&P GSCI TR Index zum S&P 500 befindet sich auf dem tiefsten Stand seit Januar 1970, weit entfernt vom Mittelwert in dieser Zeitspanne. Bislang deutet wenig auf eine Trendwende hin, auch wenn in der Vergangenheit nach dem Vorliegen solcher Extremwerte immer eine starke Umkehr zum Mittelwert gefolgt ist. Gemessen am Median über die letzten knapp 50 Jahre von 3.85 liegt der Rohstoffindex mittlerweile rund 79% unter den Normalpreisen. Basierend auf der Intermarktanalyse sind Rohstoffe im Vergleich zu Aktien derzeit somit äusserst günstig.

«Das Verhältnis des Rohstoffindex S&P GSCI TR Index zum S&P 500 befindet sich auf dem tiefsten Stand seit Januar 1970.»

Rohstoffindizes

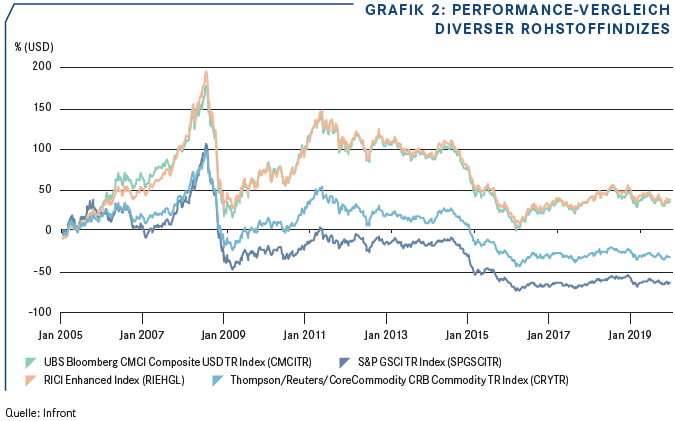

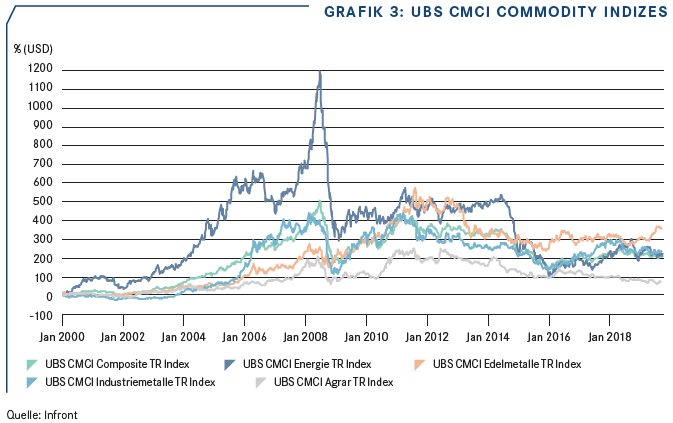

Die bekanntesten Gradmesser der Anlageklasse sind der Thompson Reuters/Core- commodity CRB Total Return Index (CRY) und der S&P GSCI Total Return Index. Letzterer umfasst 24 verschiedene Rohstoffe, die entspre-chend dem Wert ihrer jährlichen Produktions-menge gewichtet werden. Der CRY errechnet sich aus dem arithmetischen Mittelwert von 19 Rohstoff-Futures. Ein ausgewogeneres Abbild der Rohstoffpreisentwicklung bieten neue Konzepte wie der UBS Bloomberg CMCI Index oder der RICI Enhanced Index von BNP Pari-bas. Beide decken den Rohstoff-Gesamtmarkt ab und umfassen Rohstoffe der fünf Sektoren Energie, Industriemetalle, Edelmetalle, Agrar-rohstoffe und Lebendvieh. Die Sektorgewichtung beim UBS Bloomberg CMCI Index basiert zu zwei Dritteln auf dem realwirtschaftlichen Anteil und zu einem Drittel auf Liquiditätskennzahlen. Die Gewichtungen werden halbjährlich geprüft und monatlich justiert. Gemäss Fact- sheet vom August 2019 wiesen die Sektoren folgende Zielgewichtung auf: Energie 34.5%, Agrarrohstoffe 28.1%, Industriemetalle 27.3%, Edelmetalle 6.1% und Lebendvieh 4.1%.

Warten auf Godot

In diesem Jahrtausend gab es eine grosse Rohstoff-Hausse zwischen 2002 und Sommer 2008. Einen massgeblichen Anteil an den Preissteigerungen hatten dabei die boomenden Schwellen- ländermärkte allen voran China. Die Finanzkrise beendete im Spätsommer 2008 den Auf-schwung abrupt. Nach einer kurzen Erholung von Frühjahr 2009 bis Mitte 2011 folgte eine Talfahrt, die mehrheitlich bis Ende 2015 andauerte. Bei den Agrargütern hält der Preisver-fall bis heute an. Obwohl etliche Rohstoffe ab 2016 eine leichte Aufwärtstendenz erkennen lassen, sind die bisherigen Avancen bescheiden. Eine durchgreifende Marktbelebung ist, abgesehen von einzelnen positiven Ausreissern wie Palladium, ausgeblieben. Der UBS Bloomberg CMCI Composite USD TR Index verzeichnete in den letzten drei Jahren denn auch nur eine verhältnismässig geringfügige Kurssteigerung. Von den Allzeithochs in diesem Jahrtausend sind die meisten Rohstoffe noch meilenweit entfernt.

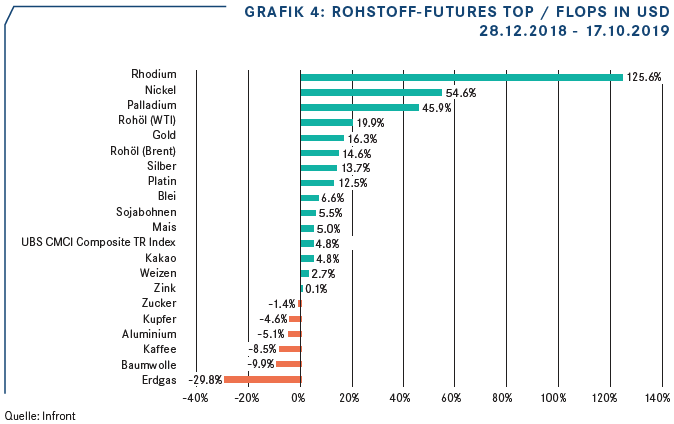

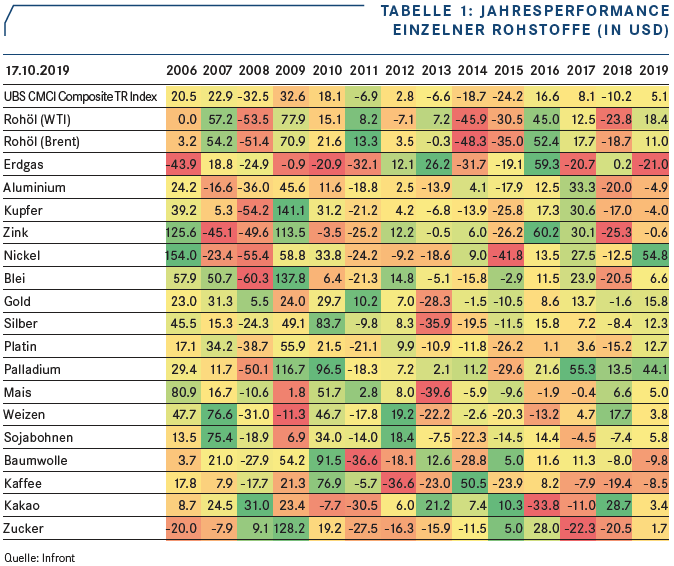

Im Unterschied zu den ziemlich synchron verlaufenden globalen Aktienkursentwicklungen sind die Kursverläufe der einzelnen Rohstoffe wesentlich erratischer und die Kor-relationen untereinander vergleichsweise tief. Das zeigt plakativ die Jahresperformance-Tabelle seit 2006 oder die bisherigen Kursveränderungen im laufenden Jahr.

Im Jahr 2019 verzeichneten die meisten Rohstoffe bis dato ein leichtes Plus. Zweistellige Zuwächse gab es vor allem bei den Edel- metallen sowie dem Nichteisenmetall Nickel. Gold und Silber profitierten einerseits von den Leitzinssenkungen der US-Notenbank und andererseits von zwischenzeitlichen Kurseinbrüchen an den Aktienmärkten. Sie wurden damit ihrer Rolle als Hort der Sicherheit einmal mehr gerecht. Bei Palladium und Nickel sind es zunehmende Angebotsengpässe, die den Preis treiben. Zudem liegen die Vor-kommen im Falle der PGM-Metalle fast aus-schliesslich in den Ländern Russland und Südafrika sowie im Falle von Nickel nebst Russland hauptsächlich in Indonesien. Nickel, das bislang zum grössten Teil zur Veredelung von Stahl verwendet wurde, gewinnt zunehmend an Bedeutung im Bereich Batterien für Elektroautos. Es verdrängt hier Kobalt wegen preislicher Differenzen sowie vorteilhafterer geopolitischer Abbaumöglichkeiten.

«Im Jahr 2019 verzeichneten die meisten Rohstoffe bis dato ein leichtes Plus.»

Die sehr erratischen Energiepreise profitierten zu Jahresbeginn vom Ende der Leitzinserhöhungen in den USA. Das weckte Hoffnungen auf eine wirtschaftliche Belebung. Diese wur-den aber inzwischen überschattet vom Handelskonflikt zwischen den USA und China. Hier ist noch keine Lösung in Sicht. In den kommenden Monaten dürfte es bei Rohöl, abgesehen von externen Schocks wie erneuter Drohnenangriffe auf saudische Produktions-anlagen, daher kaum zu markanten Preissteigerungen kommen.

Fehlen eines Triggers

Rohstoffpreise reagieren im Allgemeinen sehr sensitiv auf Veränderungen der wirtschaftlichen Aktivitäten. Die zuletzt schwächere Nachfrage war mit ein Grund, weshalb breit gefasste Rohstoffindizes noch nicht richtig in Fahrt gekommen sind. Kupfer, das als einer der wichtigsten Indikatoren des konjunkturellen Befindens gilt, steckt seit 2018 in einer ausgedehnten Konsolidierungsphase, nachdem das Nichteisenmetall zwischen November 2016 und Dezember 2017 ein kräftiges Lebenszeichen von sich gegeben hat. Makroökonomische Gegenwinde wie der Handelskonflikt USA/China, andere geopolitische Begeben-heiten oder der feste US-Dollar halten sich gegenwärtig in etwa die Waage mit positiven Faktoren (global expansive Geldpolitik, günstige Bewertung, vermehrte Knappheiten).

Mögliche Katalysatoren

Inflationäre Tendenzen, die sich in der Regel bei den Rohstoffen preissteigernd auswirken, sind nach wie vor nicht in Sicht. Noch immer überwiegen deflatorische Kräfte. Sofern kein exogener Schock das Preisgefüge durcheinanderwirbelt, ist das Eintreten des Elements Teuerung wenig wahrscheinlich.

Einzelne Rohstoffe wie etwa Nickel weisen eine angespannte Angebots-/Nachfrage-Situation auf. Der aktuelle Kurs ist daher fundamental gut abgestützt und würde im Falle einer Beilegung des Handelskonflikts zwischen den USA und China überdurchschnittlich profitieren. Dieser Faktor hätte auch auf die meisten übrigen Rohstoffe eine positive Auswirkung.

Als dritter Katalysator kann eine Dollarschwäche ins Feld geführt werden. Der US-Dollar hält für fast alle Rohstoffe eine Schlüsselrolle inne, da die meisten in der Weltwährung gehandelt werden. Eine Abschwächung des Greenbacks führt in der Regel zu einer Verteuerung der Rohstoffe. Eine solche ist in absehbarer Zeit durchaus denkbar. So erachtet der Internationale Währungsfonds den US-Dollar auf der Grundlage der wirtschaftlichen Fundamentaldaten um rund 10% zu teuer. Des Weiteren dürfte sich in den kommenden Monaten wegen der erwarteten, steten Absenkungen der Leitzinsen in den USA die Zinsdifferenz zu den meisten Handelspartnern tendenziell verringern. Europa und die Schweiz haben mittlerweile nur noch sehr begrenzte Möglichkeiten, ihre bereits im negativen Territorium befindlichen Leitsätze verstärkt ins Minus zu drücken. Ferner wird die vom jetzigen US-Präsidenten bevorzugte Strafzollpolitik sich für die heimische Wirtschaft als Boomerang erweisen und die bereits sichtbaren Schwächeanzeichen sukzessive verstärken. Es gibt dies-bezüglich durchaus Parallelen zum Crashjahr 1929. Ein mögliches Impeachment oder eine Abwahl von Donald Trump durch von der Wallstreet wenig geliebte demokratische Kandidaten wie die momentan in den Umfragen führende Elizabeth Warren wären sowohl für die Börse als auch für den US-Dollar eindeutig negativ. Die Chancen für eine Trendumkehr des US-Dollars sind daher derzeit der wohl nachhaltigste Katalysator, um den Rohstoffen wieder positive Impulse zu verleihen.

«Die besten Chancen für eine nachaltige Preissteigerung besitzen die Edelmetalle.»

Comeback der Edelmetalle

Die besten Chancen für eine nachhaltige Preissteigerung besitzen derzeit die Edelmetalle. Durch die im Juli eingeleitete neue Zinssenkungsrunde in den USA steigt die relative Attraktivität des zinslosen Gold und Silbers, zumal in den kommenden Monaten weitere diesbezügliche Schritte zu erwarten sind. Des Weiteren scheinen die Aktien-märkte nahe dem Ende der Fahnenstange zu sein. Seit Spätherbst 2018 reagieren Gold und das sehr volatile Silber jeweils sehr positiv, wenn die Börsen schwächeln. Es fehlen in solchen Momenten, abgesehen vom Halten von Liquidität, zunehmend die Alternativen.Inzwischen hat Gold in den meisten wichtigen Währungen (EUR, GBP, JPY, AUD, CAD) bereits neue Allzeithochs erreicht. Einzig in CHF und vor allem in USD fehlt diese Bestätigung noch.

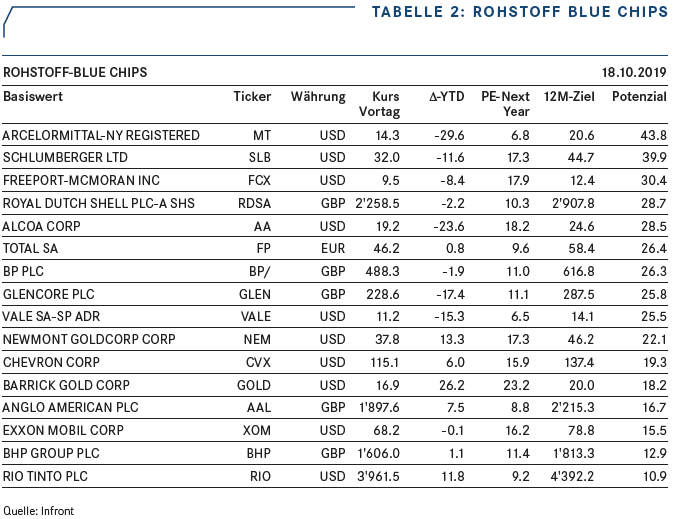

Preiswerte Blue Chips

Im Vergleich zum Gesamtmarkt sind Rohstoffaktien günstig. Viele notieren nahe ihrem Buchwert und ihre Kurs-/Gewinnverhältnisse liegen meist deutlich unter dem Marktdurchschnitt. Stabile und/oder steigende Rohstoffpreise, verbunden mit einer günstigen Bewertung, sind ideale Voraussetzungen, um den Sektor in einem diversifizierten Portfolio stärker zu gewichten.

Der von Finanzdienstleistern erfasste Konsens der Finanzanalysten erwartet in den kommen-den zwölf Monaten für alle Rohstoff-Blue-Chips Kursgewinne. Das grösste Potenzial wird gegenwärtig dem Stahlkonzern ArcelorMittal eingeräumt. Die geringsten Steigerungspotenziale besassen Mitte Oktober die breit diversifizierten Bergbaukonzerne BHP und Rio Tinto. Allerdings sehen die Finanzprofis auch für diese beiden ein gut zweistelliges Kurszielpotenzial.

Kernanlage und mögliche Beimischung

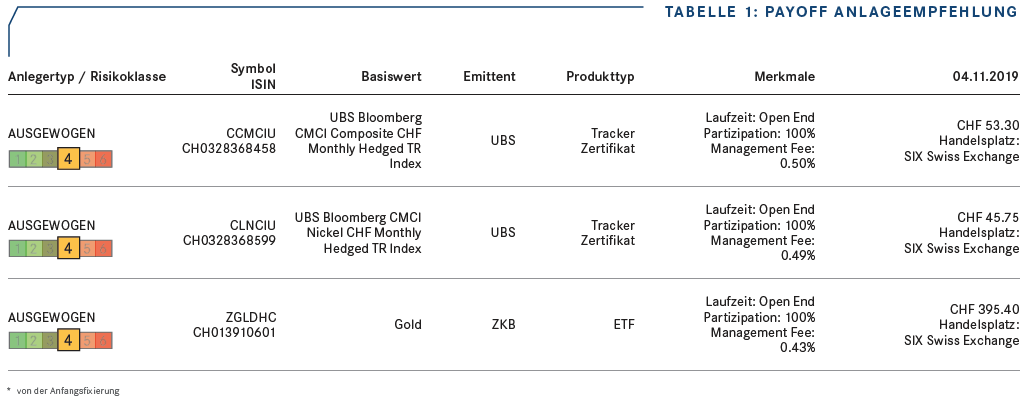

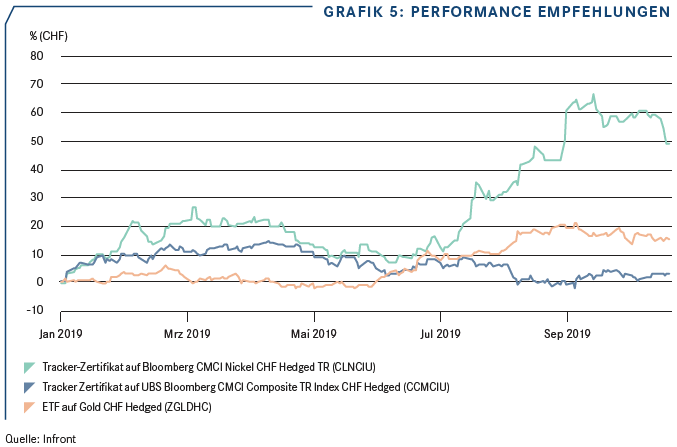

Aus Risikoüberlegungen ist die Beimischung eines breit diversifizierten Rohstoffvehikels ein absolutes Muss, zumal die Anlageklasse im historischen Vergleich zu Aktien inzwischen sehr tief bewertet ist. Für diesen Zweck eignet sich der CHF-gehedgte ETC CCMCIU der UBS. Das Tracker-Zertifikat bildet passiv den UBS Bloomberg CMCI Composite Index ab. Für Anleger, die bereits heute nach einem aus-sichtsreichen Rohstoff fahnden, kommt das Nichteisenmetall Nickel in Frage, zumal im Januar der von Indonesien, einem der wichtigsten Erzlieferanten, beschlossene Export-bann in Kraft tritt. Auch in diesem Falle empfiehlt es sich, mit dem ETC CLNCIU auf ein CHF-gehedgtes Anlagevehikel zurückzugreifen. Die dritte Empfehlung, der CHF-gehedgte ETF auf Gold ZGLDHC der ZKB, deckt sowohl den Aspekt der Sicherheit ab als auch den eines mittelfristig attraktiven Gewinnpotentials. Die Kursentwicklung des Goldes verläuft normalerweise stetig und ohne die wilden Sprünge seines kleinen Bruders Silber. Der ETF eignet sich daher auch für konservative auf Werterhaltung bedachte Investoren.