Aixtron: MidCap auf Gipfeljagd?

-

Serge Nussbaumer, Chefredaktor

Der High-Tech-Maschinenbauer verspürt derzeit ordentlich Rückenwind. Mit effektiven Hebel-Papieren auf Swiss Dots können risikobereite Anleger auf den Bullenzug aufspringen.

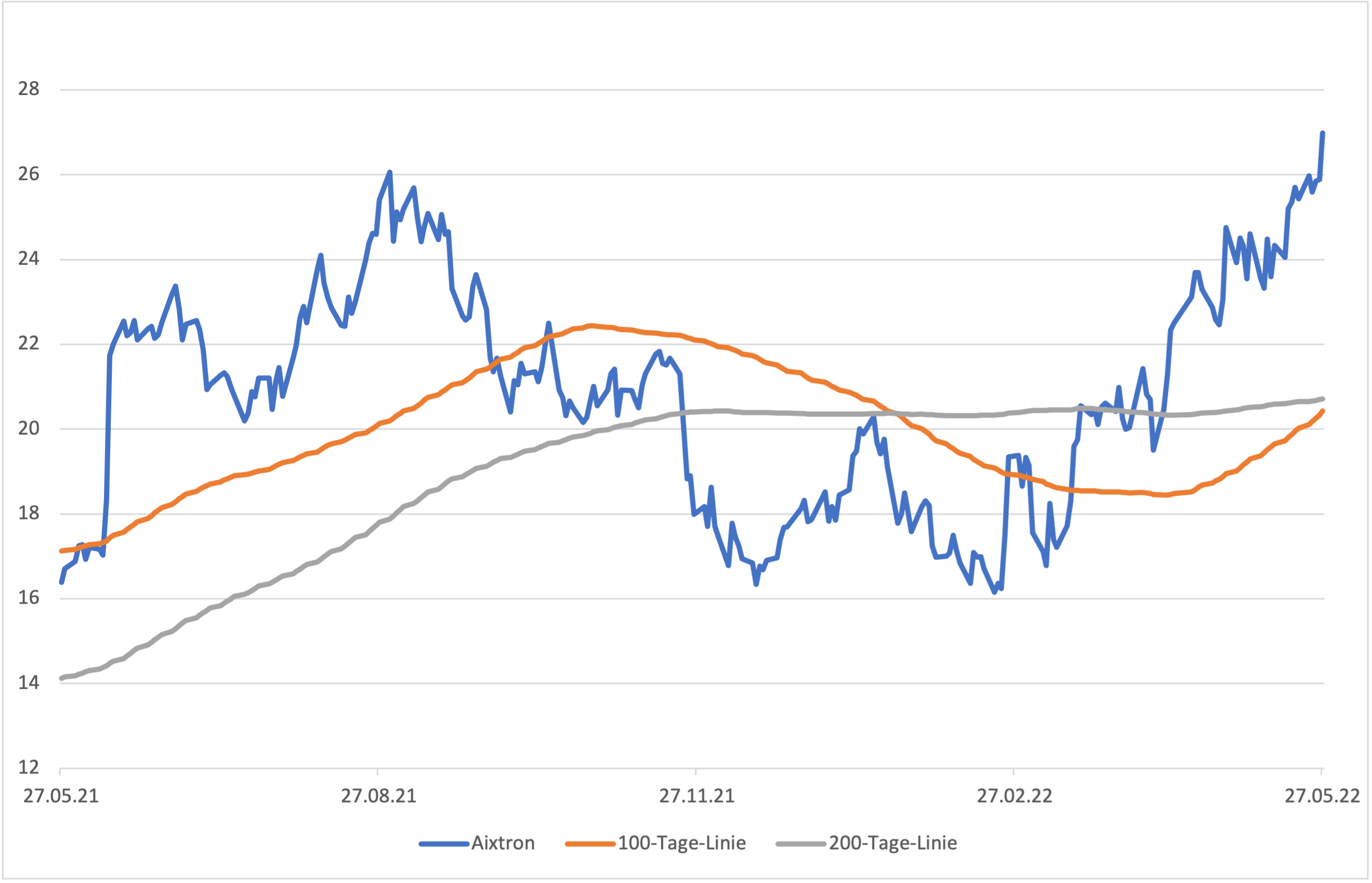

«Doppelt hält besser», heisst im Volksmund. Die Redewendung lässt sich derzeit sinnbildlich auf Aixtron übertragen. Zum einen legte der für die Chipindustrie produzierende Anlagenbauer vor wenigen Tagen einen starken Zahlenkranz für das erste Quartal vor. Zum anderen steht die Aktie vor einem starken charttechnischen Kaufsignal. Der gleitende 100-Tage-Durchschnitt ist nur noch eine Haaresbreite davon entfernt, die 200-Tage-Line von unten nach oben zu durchkreuzen. Gelingt dieses Unterfangen, kommt es zu einem „Golden Cross“, was eines der bekanntesten Bullensignale überhaupt wäre. Der perfekte Zeitpunkt also, sich näher mit dem deutschen High-Tech-Maschinenbauer zu beschäftigen.

Volle Bücher

Während viele Maschinenbauer derzeit unter einem Nachfrageschwund leiden, im März ging in Deutschland der Bestelleingang wegen des Ukraine-Kriegs erstmals seit Anfang 2021 im Vorjahresmonatsvergleich zurück, wird das Orderbuch von Aixtron immer dicker. Angetrieben von dem Bereich der energieeffizienten GaN-Leistungselektronik legte der Auftragseingang von Januar bis März um 5% zu. Damit erhöhte sich der Gesamtbestand um 16% auf EUR 260.4 Mio. Dazu beigetragen haben aber auch die anderen Geschäftsbereiche SiC-Leistungselektronik sowie Optoelektronik für Laser. „Die Nachfrage nach unseren Technologien ist wie erwartet ungebrochen hoch“, freut sich CEO Felix Grawert. Nach Ansicht der Analysten von Berenberg hat Aixtron beste Chancen, mittelfristig ein prozentual zweistelliges Auftragswachstum aufrechterhalten.

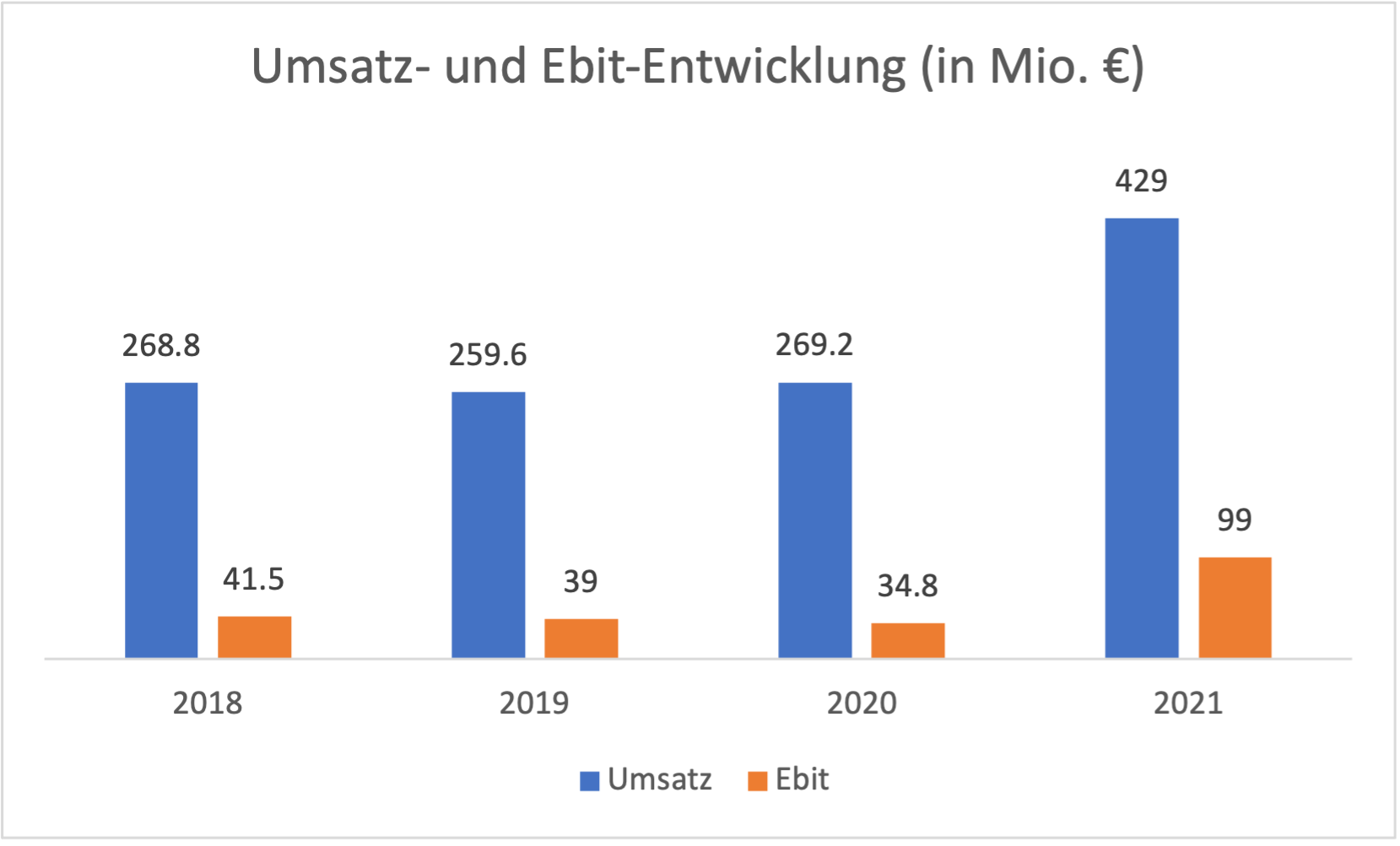

Angesichts der Auftragsflut stehen die Chancen gut, dass Aixtron auch im Rest des Jahres auf Erfolgskurs bleibt. Der Start in 2022 ist in jedem Fall gelungen: Im ersten Quartal kletterten die Erlöse um 79% auf EUR 88.6 Mio. empor. Damit beschleunigte das Unternehmen seine Expansion, im vierten Quartal 2021 betrug das Plus „nur“ 44%. Der hohe Zuwachs sorgte dafür, dass das operative Ergebnis (Ebit) in den positiven Bereich drehte. Der Vorstand bestätigte daraufhin seine Jahresziele, welche einen Umsatz zwischen EUR 450 und 500 Mio. sowie eine Ebit-Marge zwischen 21% und 23% vorsehen. Zum Vergleich: Im Vorjahr überraschte Aixtron mit einer Marge von 22.6%, ein Kunststück, dass auch 2022 wieder gelingen könnte.

Auf dem Weg zum Monopol

Nicht nur die kurzfristigen Aussichten gestalten sich für den Ausrüster für die LED- und Chipindustrie rosig. Auch mittel- bis langfristig scheint kein Weg an den Deutschen vorbeizuführen. Dies zeigt ein Blick in die jüngste Research-Studie von Gartner. Laut dem Marktforschungsunternehmen hat Aixtron seinen Anteil an Depositionsanlagen für die Halbleiterindustrie, im Fachjargon MOCVD genannt, 2021 das sechste Jahr in Folge auf inzwischen 75% ausgebaut. „Dieser Trend sollte sich in den kommenden Jahren fortsetzen und Aixtron einen zunehmenden Monopol-Status sowie einen deutlichen Bewertungsaufschlag zur Branche bescheren – ähnlich wie beim Chipausrüster ASML im Lithografiemarkt zu beobachten“, erklärt Jefferies-Analystin Olivia Honychurch. MOCVD-Anlagen werden bei von Servern über Netzteile für Smartphones bis hin zum 5G-Netz benötigt.

Die technische Überlegenheit kommt nicht von ungefähr, das Unternehmen investiert auch kräftig in die Zukunft. So flossen im vergangenen Jahr 13.2% der Erlöse in die Forschung & Entwicklung (F&E). Damit nimmt Aixtron im Maschinenbau eine Sonderrolle ein, die Branche kommt im Durchschnitt lediglich auf eine F&E-Quote im Bereich von 4%. Selbst den Vergleich mit dem IT-Bereich muss Aixtron nicht scheuen. Die europäischen Top-Konzerne kamen laut Ernst & Young im Jahr 2018 auf einen Durchschnittswert von 12.6%.

Anlagekonklusion

Fundamental wie auch charttechnisch stehen die Ampeln bei Aixtron derzeit auf Grün. Der Ausbruch auf ein neues Hoch ist soeben geglückt und wer das aktuelle positive Momentum nutzen möchte, ist mit dem Faktor-Zertifikat (Valor 112199076) der Société Générale gut beraten. Das Produkt verfügt über einen konstanten Hebel von 4.

Während Faktor-Zertifikate vor allem bei kurzfristigen Spekulationen ihre Stärke ausspielen können, sind Unlimted Turbo-Optionsscheine das passende Vehikel, um den Trend mittelfristig zu spielen. Eher „konservative“ Naturen wählen einen etwas geringeren Hebel, um damit einen höheren Puffer zu erhalten. Der Turbo-Long (Valor 118008348) ist mit einem Multiplikator von 4.3 und einem Abstand zur Stoppschwelle (EUR 19.6950) von 15.8% ausgestattet.