Mini-Futures – Futures für den Privatanleger

-

Stefano Gianti, Education Manager

Die kotierten Mini-Futures duellieren sich hierzulande mit den Knock-out Warrants um die zweite Position des monatlichen Handelsumsatzes bei den Hebelprodukten hinter den unangefochtenen Warrants.

Mini-Futures ermöglichen es dem Anleger, mit einem Hebel an der Kursentwicklung zahlreicher Basiswerte aus beinahe allen Anlageklassen zu partizipieren. Der Anleger hat dabei die Wahl zwischen Long Mini-Futures, um auf steigende, und Short Mini Futures, um auf sinkende Basiswertkurse zu setzen. Anders als bei einem Tracker-Zertifikat finanziert der Anleger eines Mini-Futures nur einen Teil der Gesamtinvestition. Der Hauptanteil der Investition, in der Höhe des Finanzierungslevels, wird vom Emittenten bereitgestellt und vom Anleger verzinst. Durch diesen geringeren Kapitaleinsatz mit gleichzeitig voller Partizipation am Basiswert entsteht der Hebel. Dies hat zur Folge, dass bei steigendem Wert des Mini-Futures die Hebelwirkung abnimmt. Von den klassischen Futures-Produkten unterscheiden sich Mini-Futures durch den Einbau einer Stop-Loss-Marke. Diese Barriere begrenzt allfällige Kursverluste, wodurch die für Futures übliche Nachschusspflicht (Margin) entfällt. Dennoch muss bei der Wahl eines Mini-Futures ein möglicher Totalverlust des investierten Kapitals einkalkuliert werden. Mini-Futures weisen im Gegensatz zu Warrants und Futures üblicherweise keine Laufzeitbeschränkung auf. Die Vielfalt an Basiswerten ist breit, besonders beliebt sind Mini-Futures auf Aktien, Indizes, Devisen und Rohstoffe. Was die Nachfrage in der Kategorie der Hebelprodukte betrifft, liegen die kotierten Mini-Futures hierzulande zumeist an dritter Stelle hinter den Warrants und den Knock-out Warrants (siehe Grafik 1). Das Hebelprodukteangebot auf Swiss DOTS ist im Vergleich zum kotierten um ein Vielfaches üppiger. Ende Juni hatten die Anleger auf der Plattform von Swissquote die Wahl aus 51‘171 Warrants, 21‘792 Knock-out Warrants und 17‘461 Mini-Futures.

Konstruktion und Eigenschaften eines Mini-Futures

Eine Investition in Mini-Futures ähnelt einer Direktinvestition, jedoch wird ein Teil des benötigten Kapitals durch den Emittenten fremdfinanziert. Dieser stellt das Kapital aber nicht kostenlos zur Verfügung. Der Anleger muss für die Finanzierungskosten aufkommen. Hält er einen Long Mini-Future über Nacht, zahlt er automatisch Zinsen, denn der Finanzierungslevel wird jeweils über Nacht um einen Betrag in der Höhe der Zinsen angepasst. Dividendenzahlungen des Basiswerts werden in der Regel vollständig vom Finanzierungslevel des Mini-Futures abgezogen. Die Stop-Loss-Marke wird in Abhängigkeit vom Finanzierungslevel in einem festen prozentualen Abstand festgelegt und in der Regel monatlich adjustiert.

Der innere Wert des Mini-Futures (Wert, falls zu diesem Zeitpunkt die Rückzahlung stattfindet) entspricht der Differenz zwischen Basiswertkurs und Finanzierungslevel dividiert durch die Ratio. Durch die gleichmässige Erhöhung des Finanzierungslevels senkt sich dieser Wert langsam über die Zeit bei Seitwärtsbewegung des Basiswerts. Lauten Mini-Futures auf Aktien oder Preisindizes, können sich neben den Finanzierungskosten auch Dividendenzahlungen auf die Kursentwicklung eines Mini-Futures auswirken. In den meisten Fällen werden Finanzierungslevel und Stop-Loss-Marke bei einer Ausschüttung in vollem Umfang angepasst. Der Hebel eines Mini-Futures verändert sich in Abhängigkeit vom Basiswertkurs. Je grösser die Differenz zwischen dem Kurs des Basiswerts und dem Finanzierungslevel, desto geringer ist der Hebel. Umgekehrt steigt der Hebel, wenn sich der Kurs des Basiswerts der Stop-Loss-Marke nähert. Den höchsten Hebel besitzt der Mini-Future in der Nähe der Stop-Loss-Marke,

Begriffe und Bewertungskennzahlen

Finanzierungslevel

Als Finanzierungslevel wird das Kursniveau bezeichnet, das zur Berechnung des inneren Werts eines Mini-Futures herangezogen wird. Es entspricht dem fremdfinanzierten Anteil des Produkts.

Stop-Loss-Marke

Die Stop-Loss-Marke wird in einem festen prozentualen Abstand zum Finanzierungslevel festgelegt und periodisch angepasst. Sie schützt das investierte Kapital vor ungünstigen Marktentwicklungen und löst im Falle einer Berührung durch den Basiswert den sofortigen Verfall des Mini-Futures aus. Der verbleibende Restwert, der meist etwas kleiner ausfällt als die Differenz zwischen Stop-Loss-Marke und Finanzierungsschwelle, wird dem Anleger ausgezahlt.

Gearing

Das Gearing gibt die Stärke der Bewegung des Mini-Futures im Vergleich zum Basiswert an. Er berechnet sich aus dem Kurs des Basiswertes geteilt durch den Kurs des Mini-Futures multipliziert mit dessen Ratio.

Rückzahlungsszenario steigender Basiswert

Gemäss Produktprospekt weist ein Mini-Future auf Gold bei der Emission am 10. August 2018 die folgenden Ausstattungsmerkmale auf:

Laufzeit: Open-end

Basiswert: Gold

Kurs Basiswert bei Emission: USD 1‘211.10

Kurs Long Mini-Future bei Emission: CHF 1.10

Ratio: 100

Finanzierungslevel: USD 1‘100

Stop-Loss-Marke: USD 1‘116.50

Hebel: 10.95

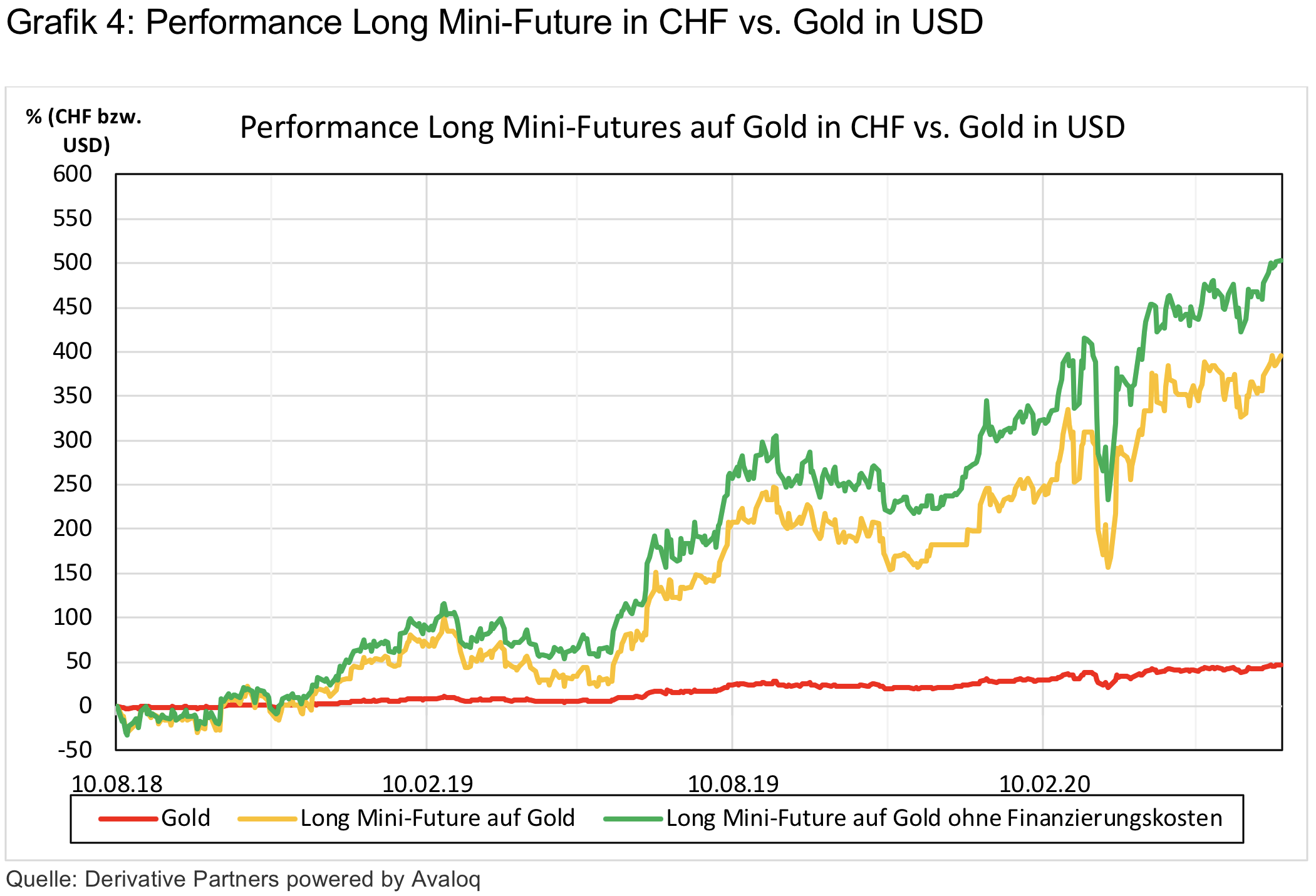

Der Basiswert steigt seit der Emission kontinuierlich an (siehe Grafik 3a) und notierte am 29. Juni bei USD1‘772.60, dito der Long Mini-Future. Für die Performance-Betrachtung auf kurze Sicht könnte die Kursdifferenz des Basiswerts (in %) mit dem Hebel multipliziert werden. Bei einer mehrmonatigen Haltedauer verändert sich der Finanzierungslevel aufgrund der Finanzierungskosten des Emittenten. Finanzierungslevel sowie Stop-Loss-Marke werden laufend angepasst. Ende Juni 2020 entsprach der Finanzierungslevel rund USD 1‘200. Daraus ergibt sich ein neuer theoretischer Wert des Mini-Futures bei einem USD/CHF-Kurs von 0.9465 von CHF 5.46. In der Regel liegt der vom Market Maker gestellte Preis leicht höher. Ohne Finanzierungskosten hätte der Long Mini-Future einen theoretischen Preis von CHF 6.67 aufgewiesen. Wie die Grafik 4 zeigt, wirken sich die laufenden Finanzierungskosten bei einer langen Haltefrist stärker aus als bei einer kurzen. Dank der stabilen Aufwärtsentwicklung seit der Emission konnte der Long Mini Future die laufenden Finanzierungskosten gut verkraften. Im Falle einer Seitwärtsbewegung hätten sie sich aber negativ bemerkbar gemacht. Das Beispiel illustriert, dass sich der Einsatz von Mini-Futures bei entsprechender Wahl nicht nur für spekulative Anleger eignet, sondern auch für längerfristige, strategisch operierende, die eine klare Meinung zu einem Basiswert haben und bei der Wahl des Mini-Futures auf solche mit einem niedrigen Hebel setzen, um so das Risiko tief zu halten.

Rückzahlungsszenario Short Mini-Future

Gemäss Produktprospekt weist ein Short Mini-Future auf Gold bei der Emission am 02.09.2019 die folgenden Ausstattungsmerkmale auf:

Laufzeit: Open-end

Basiswert: Gold

Kurs Basiswert bei Emission: USD 1‘525.70

Kurs Long Mini-Future bei Emission: CHF 3.69

Ratio: 100

Finanzierungslevel: USD 1‘900

Stop-Loss-Marke: USD 1‘871.50

Hebel: 4.07

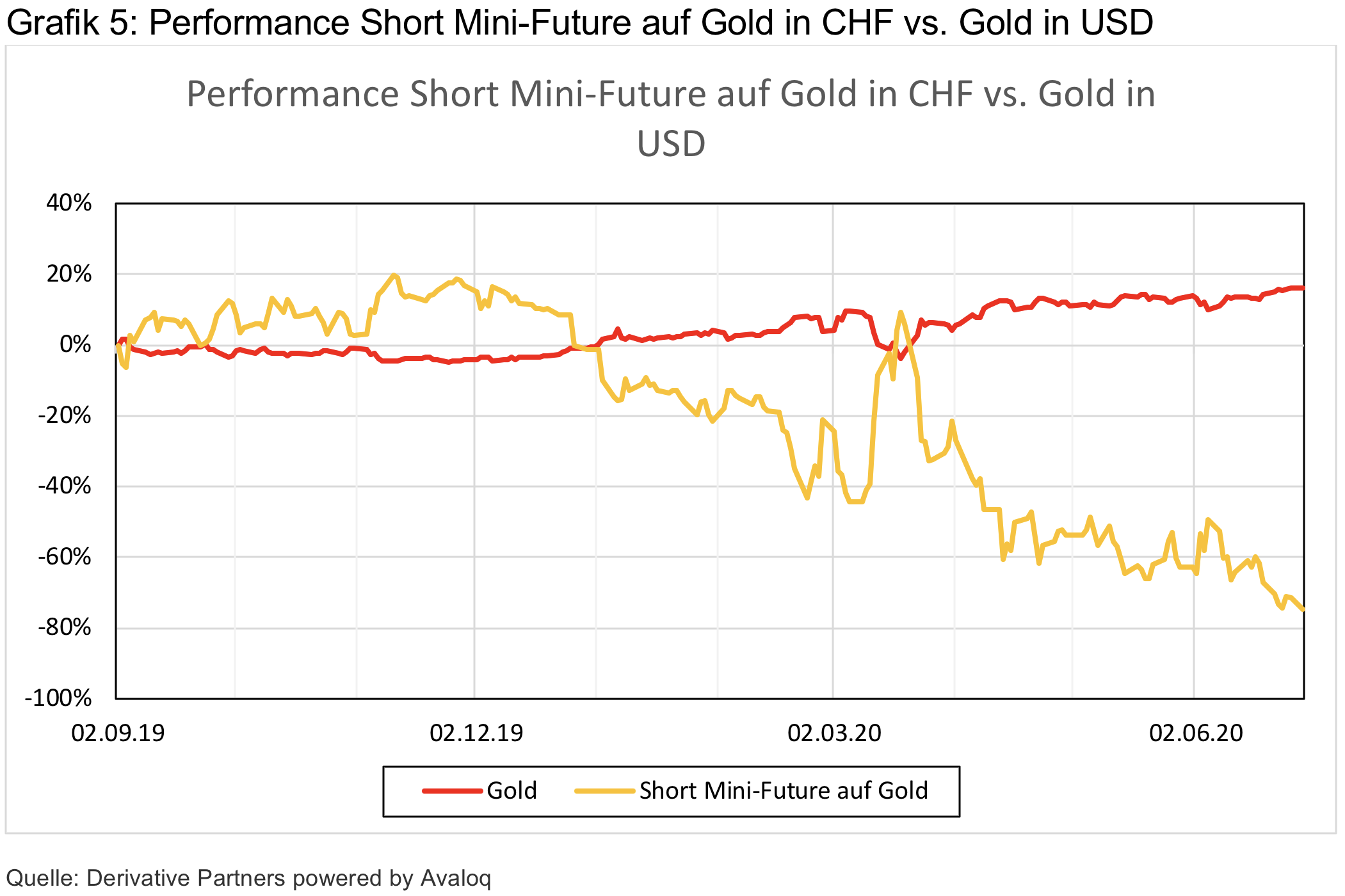

Ein Anleger, der im vergangenen August mit einem Short Mini-Future auf einen sinkenden Goldpreis gesetzt hat, musste im Vergleich zum Basiswert bis dato einen überdurchschnittlichen Verlust in Kauf nehmen (siehe Grafik 5). In der Zwischenzeit hat sich Gold dem Stop-Loss-Level, der wegen der anfallenden Finanzierungskosten mittlerweile (Stand per 30.06.2020) auf 1‘842.29 gefallen ist, bereits bedrohlich genähert. Sollte der Goldpreis in den kommenden Wochen sein Allzeithoch in USD erreichen, würde der Short Mini-Future ausgeknockt werden. Der Rückzahlungsbetrag würde sich dann aus der Differenz zwischen dem Schlusskurs und dem Finanzierungslevel errechnen. Dabei kann der Schlusskurs je nach Marktentwicklung die Stop-Loss-Marke deutlich übertreffen. Im ungünstigsten Fall kann es bei einem Mini-Future mit Knock-out-Level zu einem Totalverlust des investierten Kapitals kommen.

Mini-Futures zur Absicherung des Portfolios

Da Mini-Futures von der Volatilität nicht beeinflusst werden, kann beispielsweise ein Schweizer Aktiendepot mit einem Mini-Short auf den SMI effizient und kostengünstig abgesichert werden. Als Anleger sucht man sich den entsprechenden Mini-Future aus, teilt das Portfoliovolumen durch den Hebel und investiert den Betrag in das entsprechende Produkt. Diese einfache Art des Hedging ist selbst auf Tagesbasis lohnend, da die Transaktionskosten im Vergleich zum Verkauf der Direktanlage gering sind. Ein weiterer Vorteil der Absicherung mit Mini-Futures besteht darin, dass die Absicherung sofort nach dem Kauf greift.

Mini-Futures als Tracker-Ersatz

Die Vorteile von Mini-Futures für das Hedging sind naheliegend. Es kommen aber auch andere Strategien mit Mini-Futures infrage. So kann ein Mini-Future als Tracker-Zertifikat eingesetzt werden. Für diesen Einsatz sollte die Stop-Loss-Schwelle genügend weit vom Basiswertkurs entfernt und das Knock-Out-Risiko entsprechend klein sein. Der Anleger partizipiert an der Performance des Basiswerts, ohne den vollständigen Preis des Basiswerts zu bezahlen. Nicht zu vernachlässigen sind Mini-Futures im spekulativen Trading-Geschäft. Für diesen Handelsbereich, der hohe Volumen generiert, sind Mini-Futures die passende Antwort. Entsprechend nutzen immer mehr Spekulanten deren Vorteile.

Nützliche Tipps

Wie bei allen Derivaten braucht es auch bei Mini-Futures eine klare Vorstellung davon, wie sich der Basiswert entwickeln wird. Das optimale Timing für ihren Einsatz wäre der Beginn einer starken Kursbewegung. Ist die Auswahl getroffen, kommt der Suche nach dem geeigneten Hebel eine entscheidende Bedeutung zu. Ein Hebel kleiner als zwei ist besonders dann empfehlenswert, wenn der Mini-Future als Ersatz für ein Tracker-Zertifikat verwendet werden soll. Andernfalls hat der Mini-Future den Charakter eines Spekulationsinstruments oder einer Absicherung. Zu beachten ist ferner die Höhe der Finanzierungskosten. Je höher sie sind, desto stärker wird die erwartete Performance geschmälert. Die Finanzierungskosten sind je nach Emittenten verschieden, ein Vergleich ist empfehlenswert. Besonders attraktiv sind Mini-Futures bei tiefen Zinsen und hohen Volatilitäten. Tiefe Zinsen bewirken ein nur leicht steigendes Finanzierungslevel, während hohe Volatilitäten Mini-Futures gegenüber Warrants begünstigen: Aufgrund der fehlenden Optionskomponente ist der Preis eines Mini-Future weitgehend unelastisch gegenüber Volatilitätsschwankungen, das heisst: nimmt die Volatilität zu oder ab, hat das auf Mini-Futures – im Gegensatz zu Warrants – kaum einen Einfluss.