Trading Desk

Trading Desk

VAT: Neue Aktionärsstruktur als Chance

-

Martin Raab

Bei der VAT Group kam es zuletzt zu einer Umgestaltung der Aktionärsstruktur. Ein neuer strategischer Investor gepaart mit operativem Wachstum könnte der Aktie weiteren Auftrieb verleihen.

Schlag auf Schlag geht es derzeit bei der VAT Group. Der ehemalige Mehrheitsaktionär, die Partners Group, platziert am laufenden Band Stücke des Vakuumventilherstellers. Für besonderes Aufsehen sorgte diesbezüglich der prominente Investor Rudolf Maag, als er sich Anfang Oktober von der Partners Group zehn Prozent der VAT-Anteile sicherte. Ende des Monats fanden sich erneut institutionelle Investoren, die an dem Börsenneuling interessiert sind. 2.8 Millionen Aktien oder 9.33% des Kapitals wurden zu einem Preis von CHF 127 an den Mann gebracht. Damit beläuft sich das gesamte Platzierungsvolumen innerhalb von knapp 14 Monaten nach Berechnungen von Neue Helvetische Bank auf 41.6% des Aktienkapitals.

Stabiler Kurs, wachsendes Geschäft

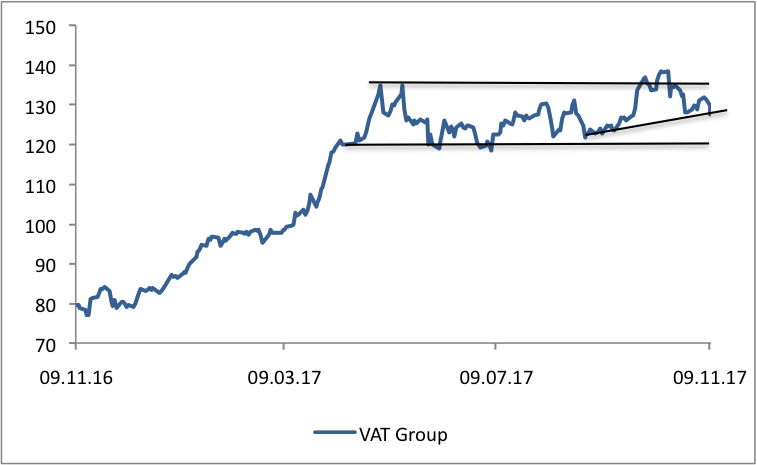

Erstaunlich: Trotz der Aktienschwemme geht der Kurs nicht in die Knie. Seit Monaten bewegt sich die Notierung stabil zwischen CHF 120 und 140. Dies zeigt, dass dem Unternehmen langfristig hohe Chancen eingeräumt werden. Zudem hält der Assetmanager nun nur noch 3.74%, sodass es zu keinem weiteren, grösseren Abgabedruck mehr kommen wird. Der Fokus richtet sich nun auf das operative Geschäft. Ein Blick in den Rückspiegel zeigt einen einwandfreien Wachstumskurs. Auf Sicht von drei Jahren kletterte der Umsatz im Durchschnitt um 15% p.a. empor, die Ebitda-Marge verbesserte sich in diesem Zeitraum von 23.4% auf 31.1%. Im aktuellen Geschäftsjahr hält der Trend an. Zum Halbjahr legten die Erlöse um 39% zu, der bereinigte Betriebsgewinn um ein Drittel. Unter dem Strich verdiente der Konzern sogar mehr als doppelt so viel wie im Jahr zuvor.

Der Marktführer bei Vakuumventilen dürfte auch in Zukunft weiter expandieren. So erhöhte sich der Auftragsbestand im ersten Semester um 45%. Zukunftsthemen wie E-Mobility, Internet der Dinge oder auch Cloud Computing halten die Nachfrage hoch. Zudem findet gerade ein Wechsel von LCD- zu OLED-Bildschirmen statt. Daraus erwartet das Unternehmen zusätzliches Geschäft. Um bei der Produktion nicht in Rückstand zu geraten, baut VAT fortlaufend seine Kapazitäten nicht nur in der Schweiz, sondern international aus. Die hohen Investitionen werden dieses Jahr dazu führen, dass die Ebitda-Marge etwa auf dem Niveau von 2016 bei 31% verharrt. Allerdings sollten die Bemühungen in den Folgejahren zu einer steigenden Profitabilität führen. Die UBS-Analysten gehen beispielsweise davon aus, dass die operative Rendite in den nächsten zwei bis vier Jahren auf 33% zulegen wird.

Anlagelösungen

Die guten Zukunftsperspektiven könnten dazu führen, dass sich die VAT-Aktie über kurz oder lang aus der Konsolidierungsphase befreit. In diesem Szenario würde der Call Warrant VATUOU seine Stärken ausspielen. Das Produkt verfügt über einen Hebel von 8.2 und einer Laufzeit bis Mitte kommenden Jahres. Der Strike befindet sich bei CHF 140. Die bedeutet, der Optionsschein notiert aktuell noch aus dem Geld.

Für den Fall, dass die Aktie in den kommenden Monaten ihren Seitwärtsgang fortsetzen sollte, wäre ein Renditeoptimierungsprodukt die perfekte Wahl. Ein aussichtsreiches Chance-/Risikoprofil weist der Barrier Reverse Convertible SACSJB von Julius Bär auf. Die Maximalrendite von 7.4% p.a. ist durch einen Puffer von 21.8% gut geschützt.