Advertorial

Advertorial

Wo heute noch Renditen zu finden sind

-

Payoff Publisher

High-Yield-Anleihen und Anleihen der Schwellenländer (EM) bieten Renditen um ihre historischen Mittelwerte von 4% bis 6%. Im Vergleich zu Hochzinsanleihen haben sie sich in den letzten Jahren robuster entwickelt und ihr Bonitätsmix ist aktuell besser.

Im aktuellen Umfeld der «länger niedrigen» Zinsen bleibt es für Anleger schwierig, ihre Ertragsziele zu erreichen. Die Renditen von Staatsanleihen der Industrieländer liegen ebenso wie breite Anleihen-Benchmarks derzeit auf historischen Tiefständen. Dadurch müssen Anleger verstärkt abseits der Industrieländer und hochwertiger Unternehmensanleihen nach Renditen Ausschau halten.

Welche Anlagen bieten heute Renditen?

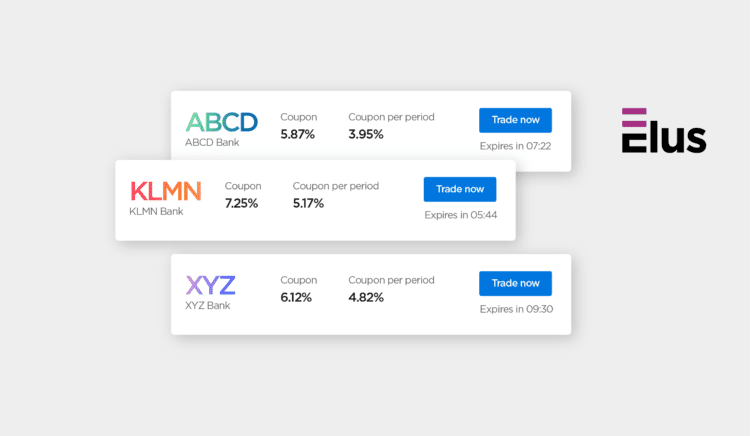

Die Rendite im globalen Staatsanleiheindex (Rendite auf Verfall, «YTM») beträgt 0,63%, die modifizierte Duration 8,2%. Das deutet auf eine recht hohe Sensitivität gegenüber möglichen Zinsänderungen hin. In Europa sind die Renditen sehr niedrig und bei zehnjährigen deutschen Bundesanleihen und Schweizer Anleihen sogar negativ. US-Staatsanleihen mit zehn oder mehr Jahren Laufzeit rentieren mit durchschnittlich knapp über 2% etwas besser. Von den Benchmarks für Kern-Unternehmensanleihen weist der Euro Corporate Aggregate eine Rendite von unter 1% auf, während der Global Corporate Aggregate Index und der U.S. Corporate Index zwischen 2% und 3% Rendite bieten. Ein relativ passabler Renditeaufschlag lässt sich derzeit bei Hochzins-Unternehmensanleihen bzw. EM-Anleihen erzielen (Abbildung 1) mit einer YTM von knapp 7% bei einer recht kurzen Duration von 4% resp. eine YTM von 4,7% bei einer Duration von 7,4%.

Attraktive EM-Staatsanleihen

Zwar bieten sowohl Hochzins-Unternehmens- als auch EM-Anleihen relativ attraktive Renditen, jedoch weisen Letztere unter dem Strich eine bessere Bonität auf. Während US-Hochzinsanleihen ein Rating unterhalb Investment Grade haben, besitzen mehr als 55% der EM-Staatsanleihen ein Investment-Grade-Rating, ein erheblicher Teil davon ein Rating von «Aa». Bei Staats- und Unternehmensanleihen aus Schwellenländern ist die Verteilung ähnlich: Im Staatsanleiheindex machen «Aa»-Titel einen grösseren und Titel ohne Rating einen kleineren Teil aus, der Unternehmensanleiheindex enthält indes geringfügig mehr «A»-, «Baa»- und «Ba»-Anleihen. Ein weiterer wichtiger Aspekt, auf den Anleger bei Anleiheallokationen achten sollten, ist die Liquidität. In diesem Punkt schneiden US-Hochzinsanleihen bei den Liquiditätskosten im Allgemeinen am schlechtesten ab, gefolgt von USD-Unternehmensanleihen der Schwellenländer. Wenn Stress-Ereignisse die Kurse stärker schwanken lassen, wie während der Finanzkrise von 2008, brauchen Anleger am dringendsten Liquidität. Die Analyse dieses Zeitraums zeigte eine vergleichbare Liquidität der USD-Staatsanleihen der Schwellenländer und der Titel im US Aggregate Index, während die Liquidität anderer Indizes massiv abnahm.

EM-Staatsanleihen-Indizes

Unterschiede zwischen den verschiedenen Indizes für EM-Staatsanleihen können sich spürbar auf die Erträge auswirken. In einem normalen nach Marktkapitalisierung gewichteten Schwellenländerindex haben Länder, die mehr Anleihen begeben, mehr Gewicht, so dass sich das Risiko auf eine Handvoll sehr hoch verschuldeter Länder konzentriert. Im zweiten Halbjahr 2016 stammten rund 52% aller EM-Hartwährungsanleihen von sieben Ländern (Russland, Brasilien, Mexiko, Venezuela, Türkei, Indonesien und China). In den letzten zehn Jahren boten die Anleihen dieser Länder im Durchschnitt eine um 0,24% höhere monatliche Rendite als durationsneutrale US-Staatsanleihen, während der Durchschnitt für alle Schwellenländer bei 0,37% lag. Es könnte daher klug sein, Engagements in Titeln der meistverschuldeten staatlichen Emittenten zu reduzieren und in Anleihen weniger verschuldeter Länder umzuschichten. Alle bekannten EM-USD-Indizes Indizes haben über drei Jahre Gesamtrenditen von 22% bis 25% erzielt. Am besten schnitt der Barclays EM USD Sovereign + Quasi Sovereign Index ab, der eine maximale Emittentengewichtung von 3% vorschreibt. Seine Performance lag über drei Jahre um rund 250 Bp. (oder rund 80 Bp. pro Jahr) höher als andere «ungekappte» Indizes. Verantwortlich für diesen Renditeunterschied ist in erster Linie die begrenzte Gewichtung, da sich die grössten EM-Emittenten in letzter Zeit schwächer entwickelten.