Hebelstrategie-Indizes

-

Dieter Haas

Die Short- und Leverage-Indizes von SIX Swiss Exchange fristen leider ein Mauerblümchendasein. Dabei haben sie einiges zu bieten und wären prädestiniert für die Emission von Tracker-Zertifikaten und/oder ETFs.

Im September 2009 lancierte SIX Swiss Exchange Short- und Leverage-Indizes auf die Indizes SMI, SLI und SBI. Sie folgte zu der Zeit dem Trend der damaligen Zeit, wonach sich nebst den klassischen Anlagen, Indizes etabliert hatten, die Tagesrenditen der zugrunde liegenden Leitindizes mit einer Hebelwirkung widerspiegeln. Basiswerte, die den Kursverlauf eines Short-Index nachbildeten, waren in der vorherigen Finanzkrise das Mass aller Dinge gewesen. So erzielte der Short-ETF der Deutschen Bank XSSX auf den Euro Stoxx 50 im Jahre 2008 die beste Performance aller an SIX Swiss Exchange kotierten ETFs und wurde rege nachgefragt. Diese Entwicklung dürfte die Verantwortlichen der Schweizer Börse aufgeweckt haben. Mit der Entwicklung von eigenen Short- und Leverage-Indizes wurde kurze Zeit später diese Lücke im Angebot geschlossen. Während seit 2009 Short-Indizes einen schweren Stand hatten und immer mehr zu ins Abseits gerieten – etliche ETFs auf derartige Indizes wurden von den Emittenten zurückgezogen inklusive der erwähnte XSSX – wären die kreierten Leverage-Long-Indizes auf den SMI oder den SLI eigentlich ideale Basiswerte für ETFs oder Tracker-Zertifikate gewesen. Aktuell bietet einzig Lyxor mit dem ETF LYSSL auf den SMI Daily Short Leverage ein Angebot auf die Hebelindizes von SIX Swiss Exchange. Gemäss Aussage der Börse hängt dies nicht mit den Konditionen zusammen, da sei beispielsweise der DAX teurer. Bei den Short Hebelstrategien dürfte vermutlich eine grundsätzliche Abneigung von Seiten der Anbieter eine Rolle spielen, auf sinkende Kurse zu setzen. Dagegen müsste eigentlich ein gehebelter SMI Index auf Zuspruch stossen, zumal solche Hebelstrategien auf andere Basiswerte beliebt sind, wie etwa das Angebot des US-Finanzhauses Direxion zeigt.

Die Hebelstrategien der SIX Swiss Exchange

SIX bietet insgesamt 13 Hebelstrategie-Indizes an: Fünf Leverage Indizes (Hebel +2) auf den SMI, den SMIC und den SLIC sowie auf den SBI Domestic Government Mid 3-7 und den SBI Domestic Government Mid 7+, je vier Short- (Hebel -1) und Short-Leverage- (Hebel -2) Indizes auf dieselben Basiswerte ausser den SMI. Vereinfacht ausgedrückt steigt im Falle der Leverage-Indizes der Wert um das doppelte des Leitindexes und umgekehrt. Bei einem Leverage-Index mit Hebel plus 2 investiert der Anleger, der einen Betrag von CHF 10’000 investiert, quasi CHF 10’000 direkt sowie kreditfinanziert weitere CHF 10’000 in den zugrunde liegenden Basiswert. Für die Berechnung der Leverage-Indizes müssen daher nebst der Hebelkomponente die Zinskosten für den kreditfinanzierten Aktienkauf in Abzug gebracht werden. Dies, sowie die sogenannte Pfadabhängigkeit, führt dazu, dass sich die Renditen nicht exakt gemäss dem Hebel entwickeln. Bewegt sich der Leitindex eines Hebelstrategie-Indizes in einem Aufwärtstrend, kann der Anleger entsprechend dem gewählten Hebel überproportional profitieren und höhere Erträge erzielen. Bewegt sich der Leitindex dagegen in einem Seitwärtsmarkt, dann drohen mit einem Hebelstrategie-Index Verluste. Das gilt insbesondere dann, wenn der Leitindex für einen längeren Zeitraum um ein bestimmtes Niveau hin und her pendelt. Bei den Short-Indizes hat sich in den vergangenen Jahren die Kreditfinanzierung wegen der Negativzinsen als zusätzliche Belastung erwiesen.

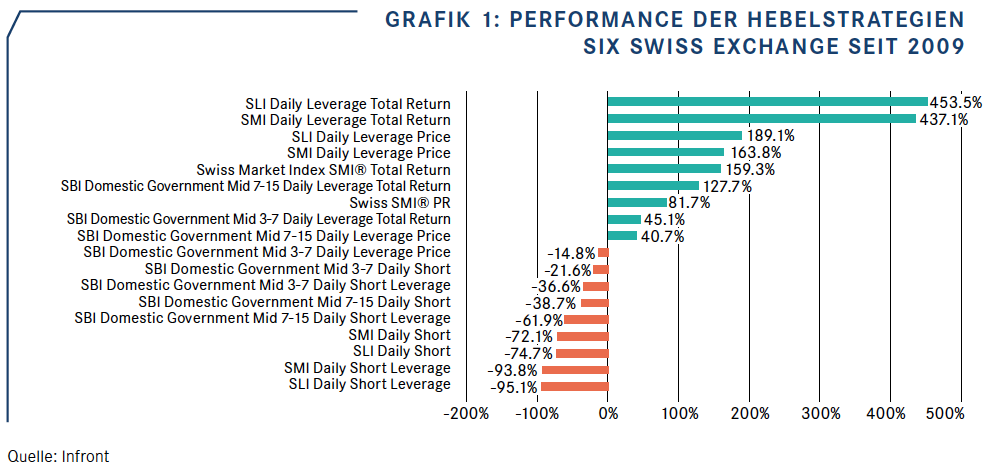

Teils traumhafte Kurssteigerungen

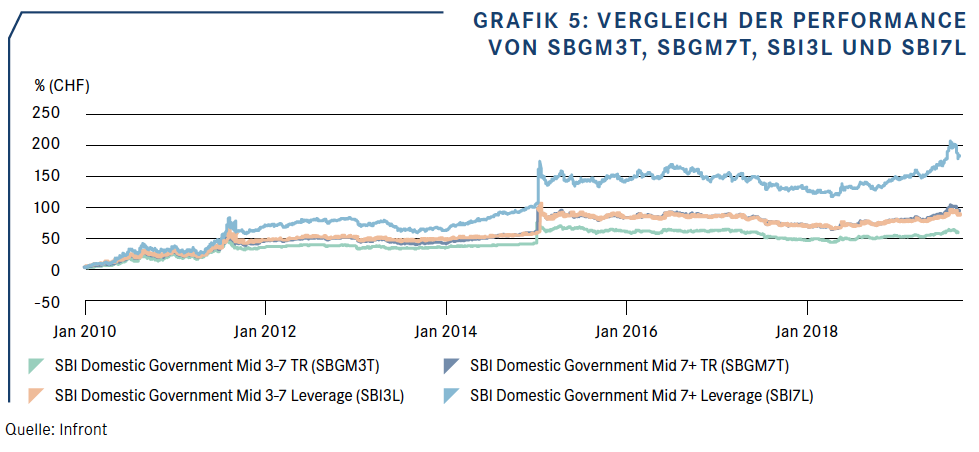

Seit der Berechnung der Hebelstrategie-Indizes haben sich diese teils äusserst erfreulich entwickelt. Dank der freundlichen Börsen weisen die beiden zweifach gehebelten Strategien auf den SMI und den SLI Performance-Index mit Abstand die beste Performance auf. Dagegen notieren die Short-Leverage-Indizes auf den SMIC und den SLIC am Ende der Rangliste. Sie haben in der berechneten Periode fast ihren gesamten Wert eingebüsst. Bei den Hebelstrategien auf Domestic Government Bonds stechen die beiden zweifach gehebelten Indizes hervor. Dabei erzielten der Leverage Index auf den SBI Domestic Government 7+ eine höhere Rendite als der Leverage Index auf den SBI Domestic Government 3-7 Jahre. In Zeiten sinkender Zinsen reagieren die längeren Laufzeiten im Vergleich zu den kürzeren jeweils überdurchschnittlich.

«Wegen ihrer Methodologie eignen sich Short- und Leverage-Indizes vor allem für kurzfristige Anlagen.»

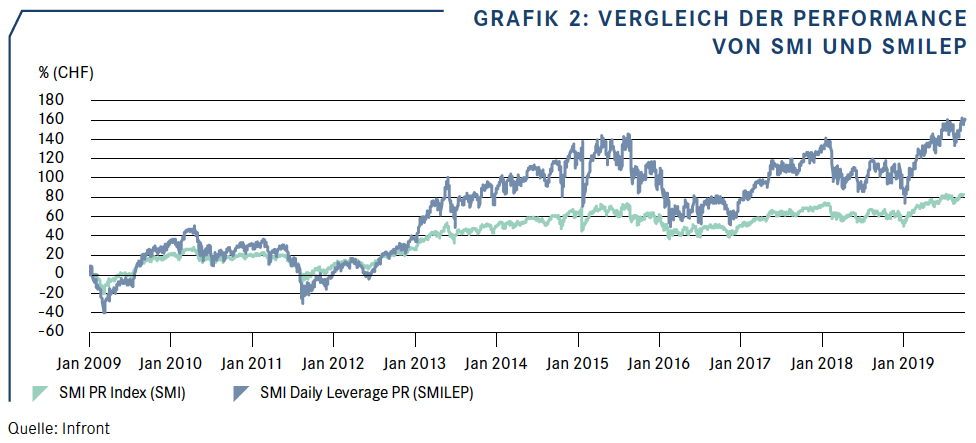

Grafischer Vergleich zwischen SMI und SMILEP

Wegen ihrer Methodologie eignen sich Short- und Leverage-Indizes vor allem für kurzfristige Anlagen, auch wenn sie durchaus auch langfristig ihre Vorzüge haben. Das gilt aber in erster Linie für Long-Varianten mit tiefen Hebeln. Die Grafik 1 zeigt die Kursentwicklung des SMI Kursindex mit derjenigen des SMI Leverage Index SMILEP (Hebel + 2). In kontinuierlich steigenden Marktphasen gelingt es SMILEP, den SMI leicht stärker zu übertreffen, wie es gemäss seinem Hebel ansonsten der Fall wäre. Das gilt jedoch im umgekehrten Fall (2015 oder 2018) auch. In Seitwärtsphasen führt die Pfadabhängigkeit der Methodik dazu, dass sich der SMI in der Regel etwas besser schlägt als der SMILEP.

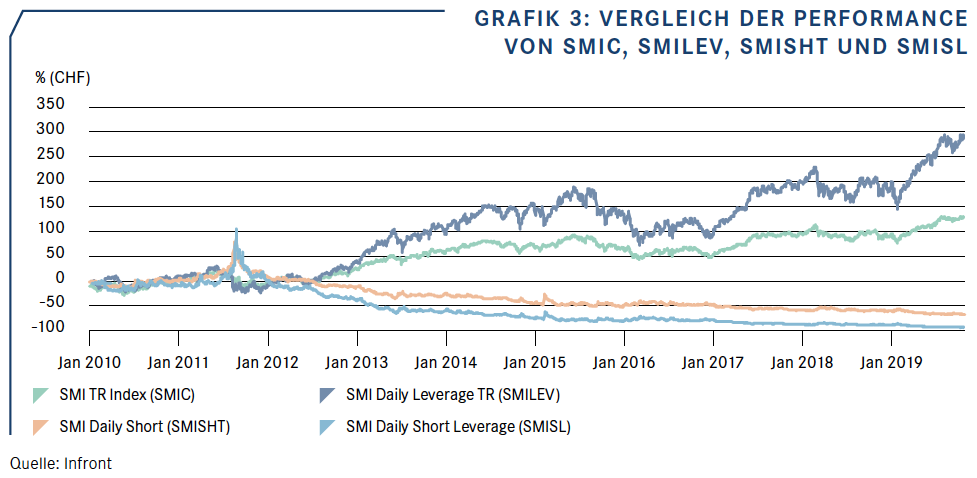

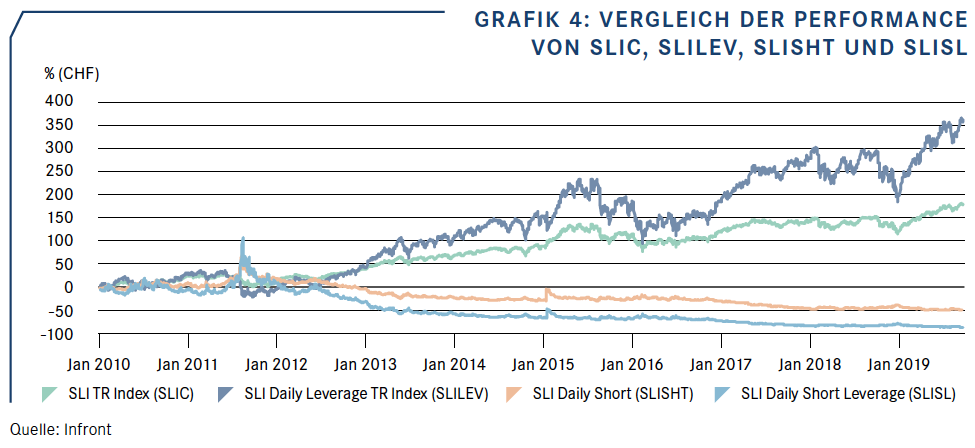

Vergleich der Total Return-Varianten

Sowohl beim SMIC (Grafik 2) als auch beim SLIC (Grafik 3) zeigen sich ähnliche Bilder. Die Leverage-Indizes auf die beiden Performance-Leitindizes zeigen sich in kontinuierlichen Haussen von ihrer besten Seite, während es für die Short- und die Short-Leverage-Indizes seit Mitte 2011 fast durchwegs in Richtung Süden ging.

Sinkende Zinsen begünstigten gehebelte Strategien

Die kräftige Liquiditätszufuhr der Schweizer Nationalbank führte dazu, dass die langfristigen Zinsen auf ein historisches Rekordtief gefallen sind. Dieses Eldorado für gehebelte Zinsindizes wie den SBI7L bescherten diesem von 2009 bis Mitte 2016 deutlich höhere Gewinne als sie der Leitindex vorweisen kann. Seither ist die Luft dünner geworden, auch wenn nach einem zwischenzeitlich leichten Zinsanstieg bis Herbst 2018 der Wind wieder gedreht hat. Es fällt schwer zu glauben, dass die Langfristzinsen unbegrenzt in negatives Territorium vorstossen werden und so die Hausse von SBI7L und SBI3L verlängern.

Tilgung weisser Flecken?

Die interessanten Anlagemöglichkeiten sind bislang auf keine positive Resonanz gestossen. Trotz teilweise herausragender Performance vermochte sich nur ein Emittent von ETFs oder Strukturierten Produkten für die im September 2009 geschaffenen Hebelstrategie-Indizes der SIX erwärmen. Damit sich dies ändert, müsste der Indexanbieter vermutlich sowohl seine Marketinganstrengungen verstärken als auch seine Preispolitik für die Lizenzgebühren nach unten anpassen, wenn nach Angaben des Anbieters die Konditionen beispielsweise im Vergleich zum DAX günstiger sind. Die Qualität der Hebelstrategie-Indizes hätte es zweifellos verdient, mit investierbaren Produkten unterlegt zu werden.